LF - Como Fazer - DIFAL

Cálculo de ICMS em Operações Interestaduais de Venda ao Consumidor Final, conforme Norma Técnica 2015.003.

Índice

- 1 Quais as parametrizações necessárias para calcular o DIFAL?

- 2 Como calcular o DIFAL conforme RICMS/BA Art. 449-B?

- 3 Como calcular o DIFAL de forma que não seja considerado o percentual de Redução referente ao ICMS próprio?

- 4 Como configurar a observação na Nota fiscal referentes ao DIFAL?

- 5 Como fica um exemplo de Nota Fiscal com DIFAL e onde conferir os valores calculados?

- 6 Quais são as Tag’s do DIFAL?

- 7 Como configurar a geração da guia do DIFAL por operação ou apuração?

- 8 Como ficará a geração do Apuração de ICMS referente ao DIFAL por operação e apuração?

- 9 Como apurar os valores referentes ao DIFAL?

- 10 Como conferir os valores de DIFAL por movimentação?

- 11 Como gerar os registros referentes ao DIFAL no SPED FISCAL?

- 12 Como gerar o registro E311 no SPED FISCAL?

- 13 Como fazer Devolução de Saída referente ao DIFAL?

- 14 Como serão gerados os valores do DIFAL em Notas Triangulares?

- 15 Como parametrizar de forma que o DIFAL seja calculado em Notas Fiscais com CSTs correspondentes a Substituição Tributária?

- 16 Como gerar o DIFAL de ST para cliente contribuinte no caso de venda para uso e consumo?

- 17 Como calcular o DIFAL conforme RICMS/SC Art. 9?

- 18 Como calcular o DIFAL conforme RICMS/RJ Art. 4?

Quais as parametrizações necessárias para calcular o DIFAL?

Valida a proporção do ICMS entre remetente e destinatário nas operações interestaduais de vendas a consumidor não contribuinte.

Para poder atender Nota técnica 2015.003 são necessárias algumas parametrizações:

- Informar a data inicial da NT na configuração LF - NE - 2593 - Alterações da NT 2015.003 válidas a partir de.

- Operações de saídas entre remetente e destinatário interestaduais (CFOP “6”).

- Configuração do Tipo de operação TO - 130 - Destacar o Valor aproximado dos tributos cfe Lei 12.741 (Lei da Transparência)/Nota Técnica 2013/003 marcada.

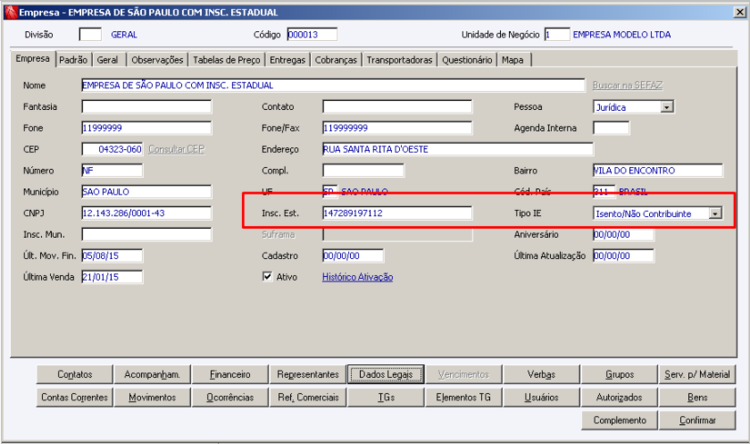

- O destinatário ser “Não contribuinte”: Conforme nova definição do campo “Tipo IE” no cadastro da empresa.

Para definir que a empresa jurídica é não contribuinte, deve-se selecionar a opção “Isento/Não contribuinte” e Informar uma inscrição estadual válida.

Para definir que a empresa física é não contribuinte, deve-se selecionar a opção “Isento/Não contribuinte”, preencher com inscrição estadual válida ou deixar em branco caso a empresa não possua inscrição.

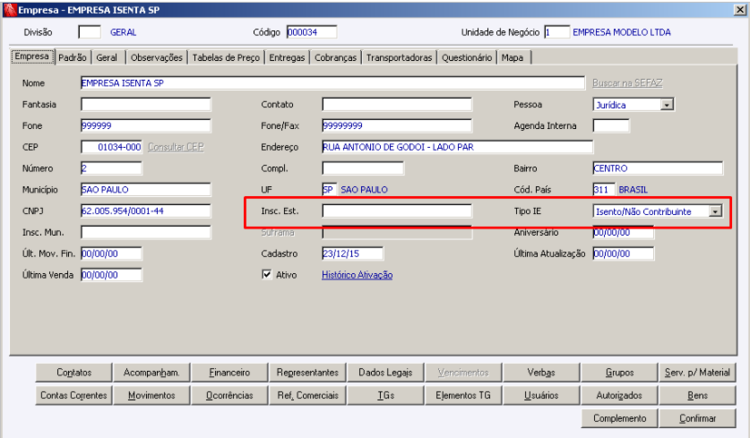

- CST igual a “00” (Tributada Integralmente), “20” (Com redução de base de cálculo), “40” (Isenta), “41” (Não tributada) ou “60” (ICMS cobrado anteriormente por Substituição Tributária).

Obs.: Quando o CST for “40” (isenta), “41” (Não tributada) ou “60” (ICMS cobrado anteriormente por Substituição Tributária) não calculará o DIFAL nos impostos da Nota Fiscal, mas será gerada as TAG’s do DIFAL no xml da Nota. Caso haja necessidade de calcular DIFAL nos impostos da Nota Fiscal com as CSTs “40” (isenta), “41” (Não tributada) se faz necessário marcar a configuração de TO TO - 228 - Calcular DIFAL para I.ICMS = '4'.

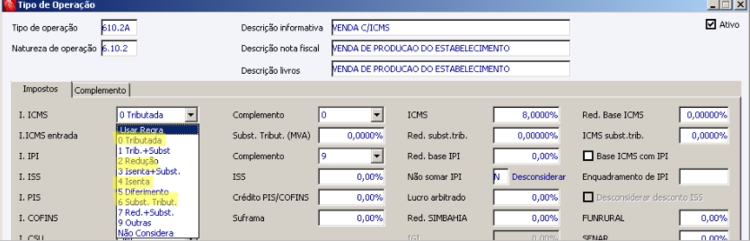

- Quando empresa (UN) for optante pelo simples nacional, CSOSN igual a “102” (Tributada pelo Simples Nacional sem permissão de crédito), “103” (Isenção do ICMS no Simples Nacional para faixa de receita bruta), ”300” (imune) “400” (Não tributada pelo Simples Nacional), “500” (ICMS cobrado anteriormente por substituição tributária ou por antecipação).

Para calcular o DIFAL quando UN for do simples nacional, é necessária que as parametrizações do cálculo do Simples Nacional estejam feitas. Mais informações sobre como parametrizar no manual LF - Como Fazer - Simples Nacional.

Obs.: Não será gerado as Tags quando for NFCe (Nota fiscal de consumidor eletrônica).

Na criação/modificação da nota fiscal quando a empresa for não contribuinte, será feita a validação do CST e do CSOSN para atender a NT. Caso o CST ou CSOSN estiver errado, será apresentada a seguinte mensagem:

A mesma validação do CST e CSOSN feita na criação/modificação da NF também será feita no envio da Nota Fiscal:

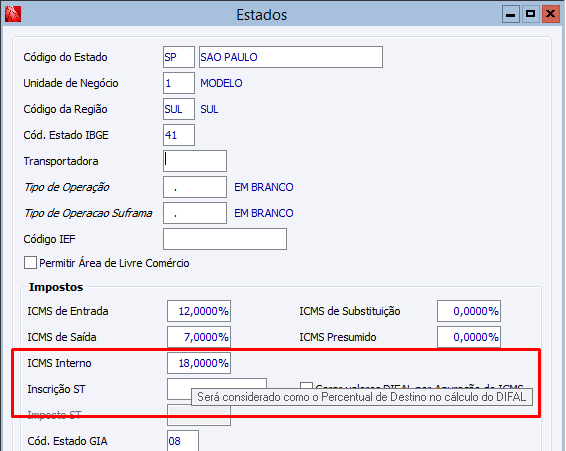

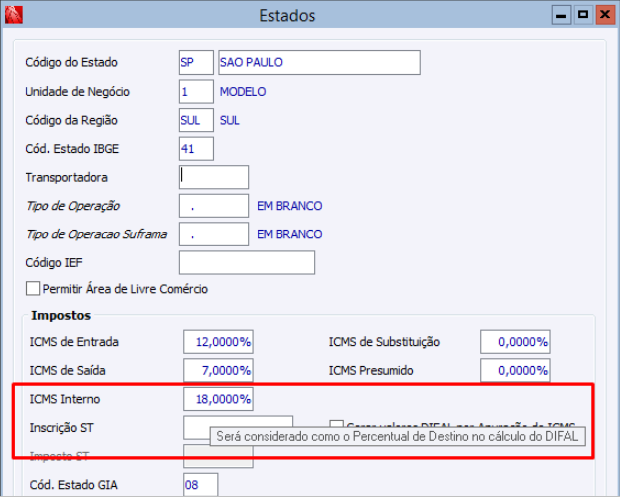

- Parametrização do campo “ICMS interno” no cadastro da UF de destino ou na Regra Fiscal. O DIFAL será calculado com a diferença do ICMS do movimento da nota, para o ICMS Interno da UF de destino.

Obs.: mesmo com as parametrizações acima, o cálculo de DIFAL não será realizado para as CFOPs: 6664,6665,6902,6903,6906,6907,6909,6913,6916,6925,6414,6415,6501,6502,6504,6505,6554,6657,6663,6666,6901,6904,6905,6908,6910,6911,6912,6914,6915,6917,6920,6923,6924,6934,6552,6922,6929.

Caso o cliente não queira que estas exceções de cfops sejam tratadas automaticamente, deverá ser marcada a configuração de sistema 2697 “Controlar manualmente o cálculo e geração das TAG's do DIFAL”.

Para atender as demais situações que não devem gerar DIFAL e que não estão dentro das cfops listadas anteriormente, deverá ser marcada a config. de TO TO - 190 - Desconsiderar cálculo do DIFAL. Esta configuração habilita se a configuração de TO TO - 130 - Destacar o Valor aproximado dos tributos cfe Lei 12.741 (Lei da Transparência)/Nota Técnica 2013/003 estiver marcada.

Como calcular o DIFAL conforme RICMS/BA Art. 449-B?

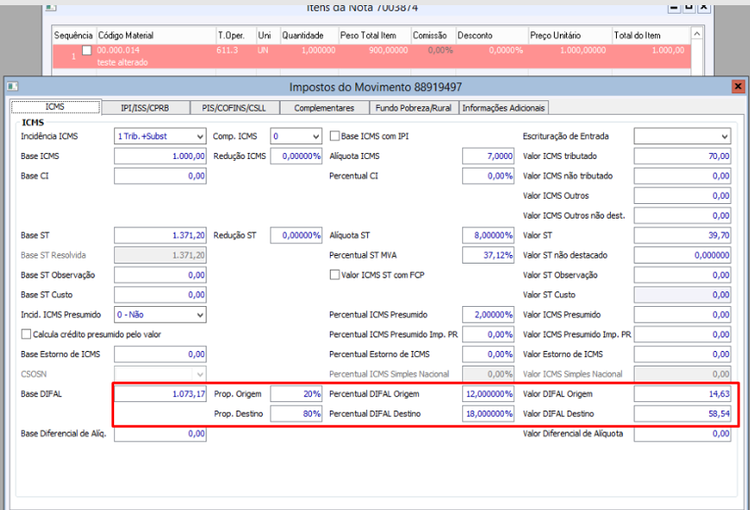

Este cálculo de DIFAL respeita os mesmos pré-requisitos já apresentados neste manual, o que vai determinar o cálculo diferenciado é a configuração de Tipo de Operação TO - 87 - Calcular diferencial de alíquota. Quando esta configuração estiver como RICMS/BA Art. 449-B o cálculo será feito conforme exemplo abaixo:

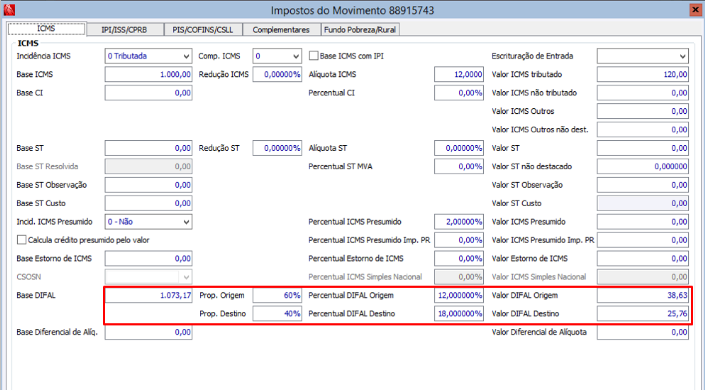

No exemplo apresentado foi realizado o seguinte cálculo para formação da Base de DIFAL:

1.000,00 – 120,00 (ICMS próprio)

880,00 (resultado acima) / 0,82 (1-0,18)

1.073,17

Para se chegar ao valor total do DIFAL (que é apresentado proporcionalmente):

1.073,17 (Base DIFAL) * 6% (18-12)

64,39 (38,63 + 25,76)

Obs.: 0,18 corresponde ao percentual de ICMS interno informado no cadastro de estado do destinatário.

A versão atual de xml não possui campos separados para base de DIFAL e Fundo da Pobreza, desta forma, se nesta nota houver cálculo de Fundo da Pobreza, o Sefaz emitirá erro, pois o valor destacado de Fundo da Pobreza não corresponderá a Base de Cálculo apresentada.

Como calcular o DIFAL de forma que não seja considerado o percentual de Redução referente ao ICMS próprio?

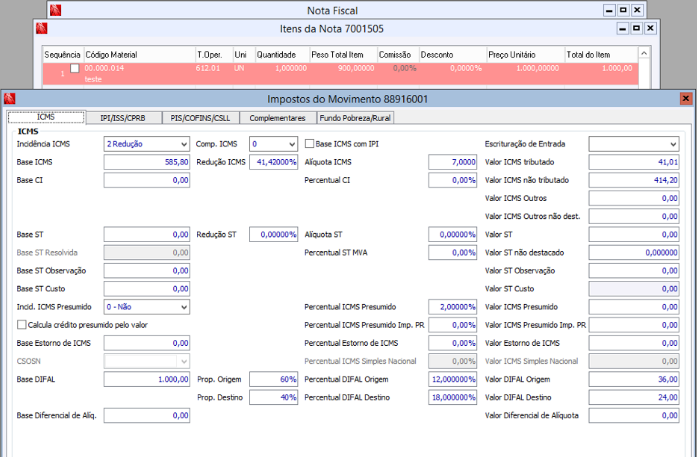

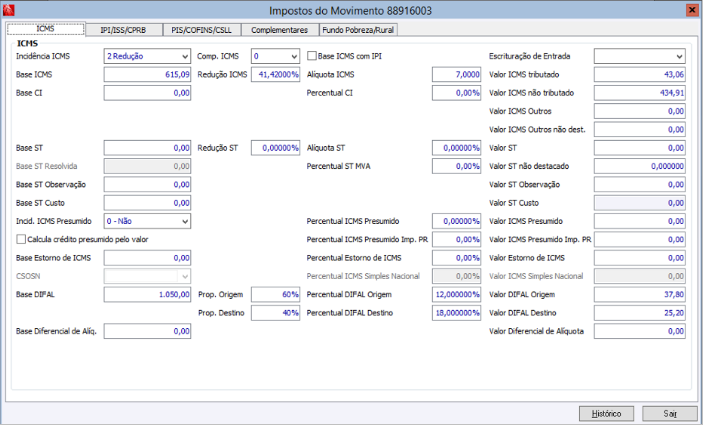

Este cálculo de DIFAL respeita os mesmos pré-requisitos já apresentados neste manual, o que vai determinar o cálculo diferenciado é a configuração de Tipo de Operação TO - 87 - Calcular diferencial de alíquota.

Quando esta configuração estiver como 1 Base ICMS sem Redução, não será considerado o percentual de Redução relacionado ao ICMS próprio. Quando esta configuração estiver como 1 Base ICMS sem Redução, o cálculo será feito conforme exemplo abaixo:

Caso a nota possua frete, por exemplo, o mesmo também será considerado na Base de Cálculo de Difal, o que não será considerado é somente a Redução. Exemplo abaixo com 50,00 de frete:

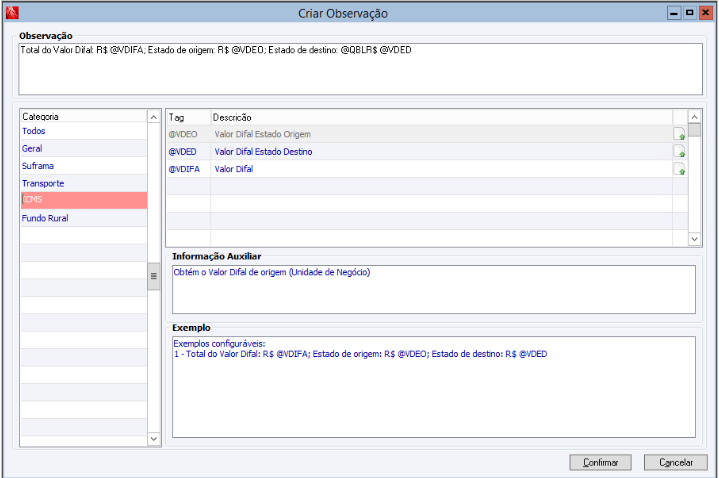

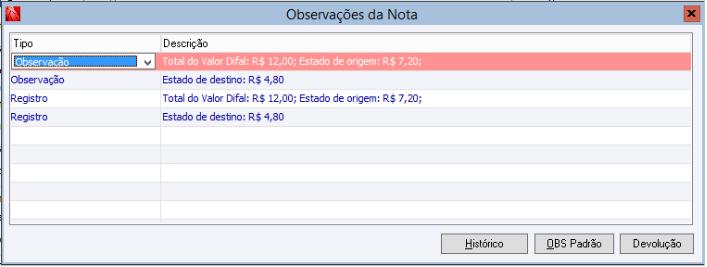

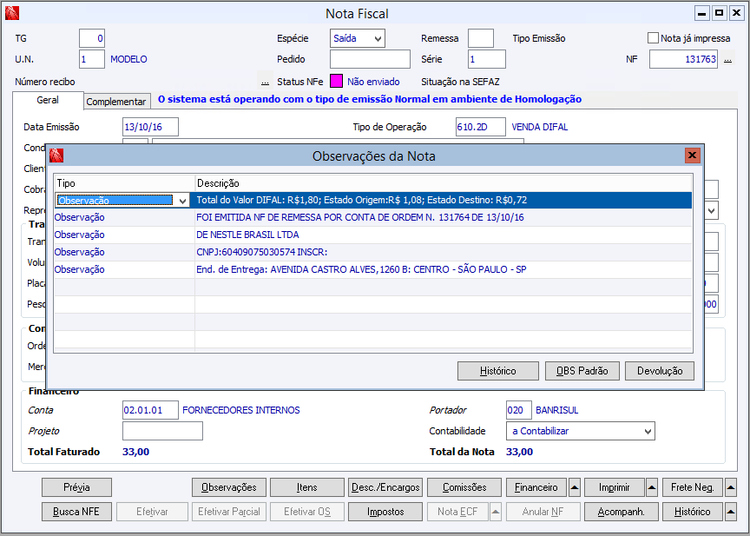

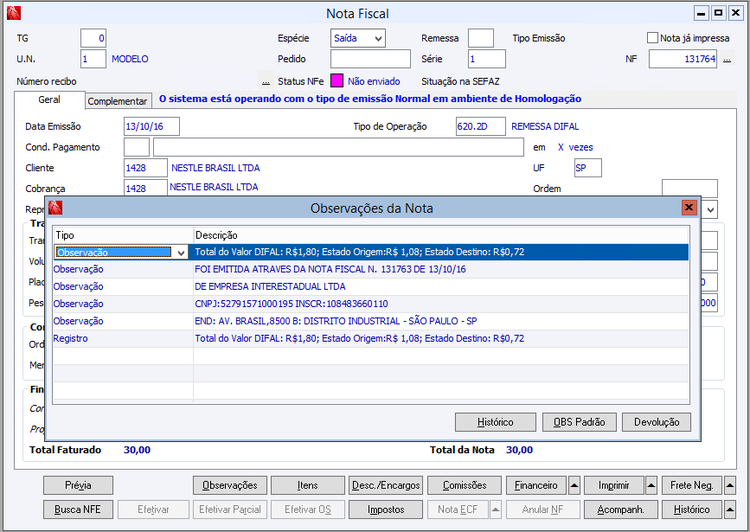

Como configurar a observação na Nota fiscal referentes ao DIFAL?

Nas configurações do Tipo de Operação será possível configurar uma observação com os valores do DIFAL através da configuração TO - 156 - Criar observação configurável pelo usuário clicando sobre o botão <Texto Padrão>.

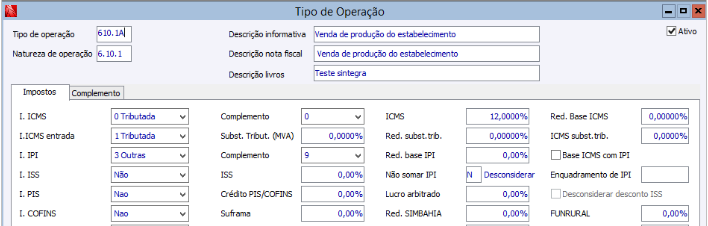

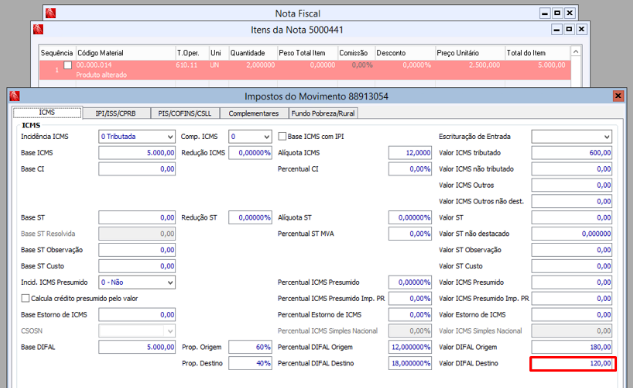

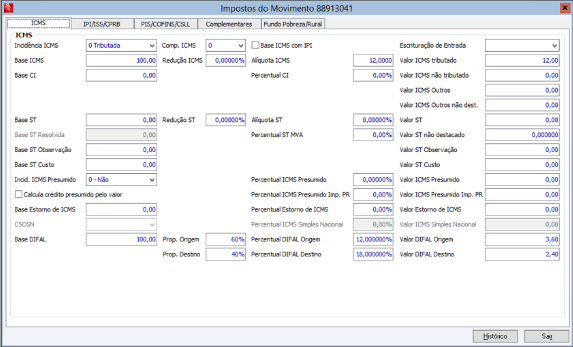

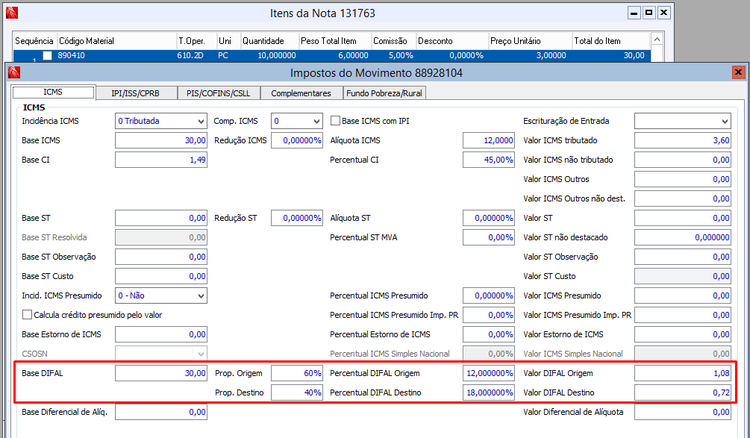

Como fica um exemplo de Nota Fiscal com DIFAL e onde conferir os valores calculados?

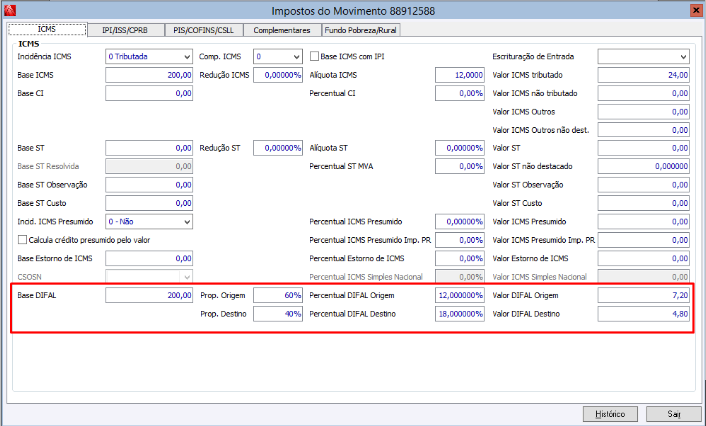

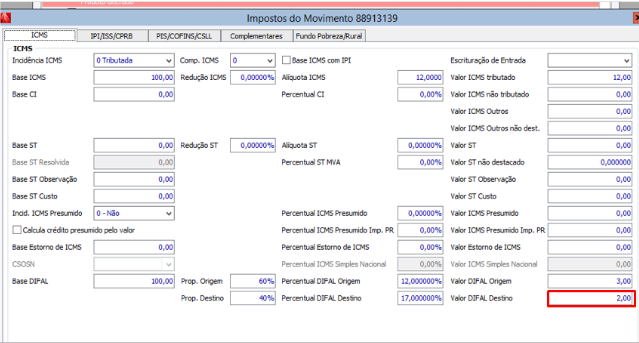

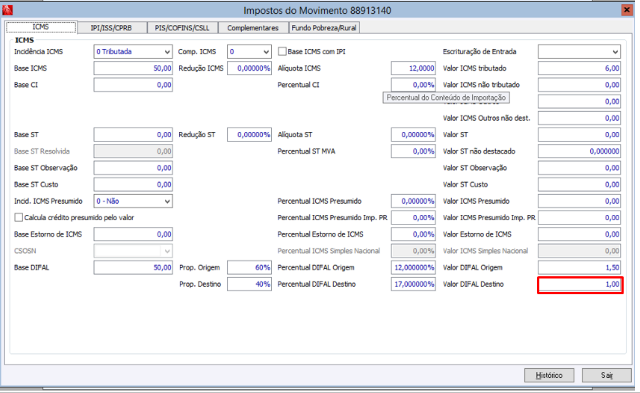

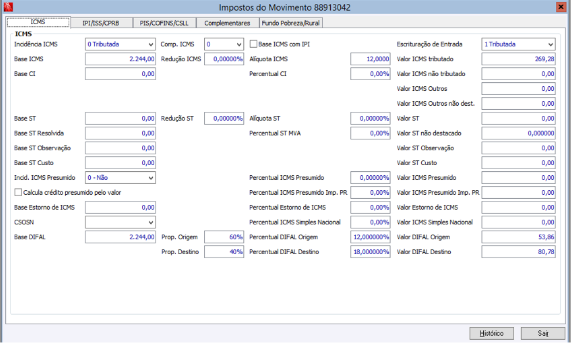

Nota fiscal do Rio Grande do Sul para São Paulo.

Cadastro do estado:

Operação Tributada (CST 00)

Alíquota ICMS interna = 18%

Movimento = 12%

DIFAL = 6% (18% - 12%)

Os valores quanto ao DIFAL também são demonstrados no Imposto Movimento do item da Nota:

Partilha do ICMS:

UF Origem: R$ 7,20 (60% do DIFAL)

UF Destino: R$ 4,80 (40% do DIFAL)

Quais são as Tag’s do DIFAL?

Quando a nota possuir todas as parametrizações necessárias e calcular o Difal, será criado o seguinte grupo de Tag´s.

- vBCUFDest – base DIFAL movimento.

- vBCFCPUFDest - Base FCP do movimento.

- pFCPUFDest - alíquota do Fundo da pobreza.

- pICMSUFDest - alíquota de ICMS Interna do cadastro de estados da UF do destinatário da nota fiscal.

- pICMSInter

- 4% alíquota interestadual para produtos importados;

- 7% para os Estados de origem do Sul e Sudeste (exceto ES), destinado para os Estados do Norte, Nordeste, Centro-oeste ou ES;

- 12% para os demais casos;

- pICMSInterPart - Este percentual segue uma tabela progressiva onde:

- 40% a partir de 2016;

- 60% a partir de 2017;

- 80% a partir de 2018;

- 100% a partir de 2019;

- vFCPUFDest - Valor calculado do fundo da pobreza.

Aplicar o percentual da tag pFCPUFDest sobre o valor da tag vBCUFDest .

A partir do layout 4.0, trará o valor do FCP do movimento.

Cálculo do ICMS destino:

ICMS origem (A) = Base de cálculo do ICMS X Alíquota interestadual (imposto movimento).

ICMS destino (B) = Base de cálculo do ICMS X alíquota interna destino (percentual ICMS Interno do estado do cliente) – A.

- vICMSUFDest - Aplicar o percentual da tag pICMSInterPart (no caso do ano de 2016 é 40%) sobre o valor de ICMS do destino (B).

- vICMSUFRemet - É o valor total do ICMS do destino (B), menos o valor expresso na tag anterior (vICMSUFDest).

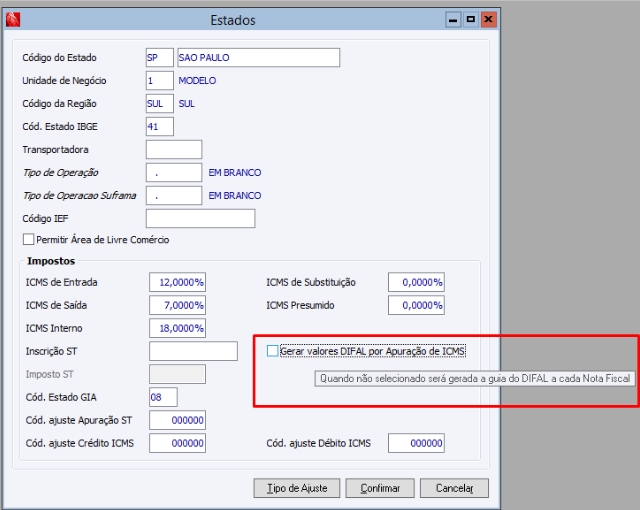

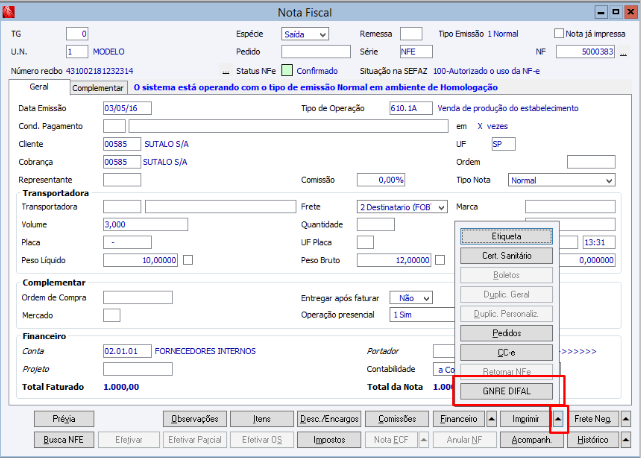

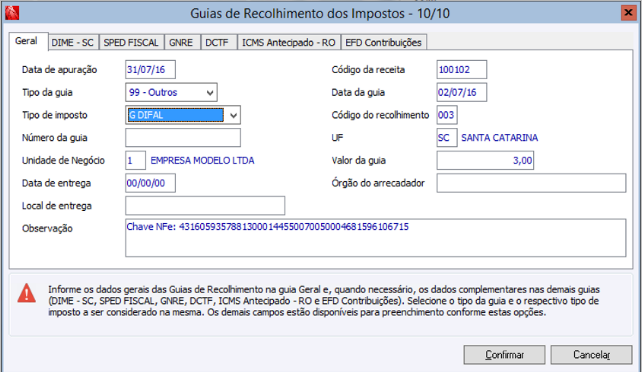

Como configurar a geração da guia do DIFAL por operação ou apuração?

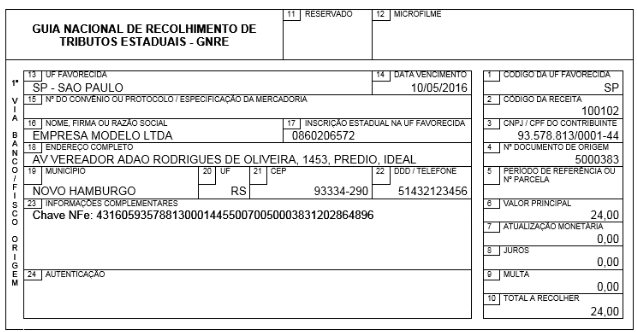

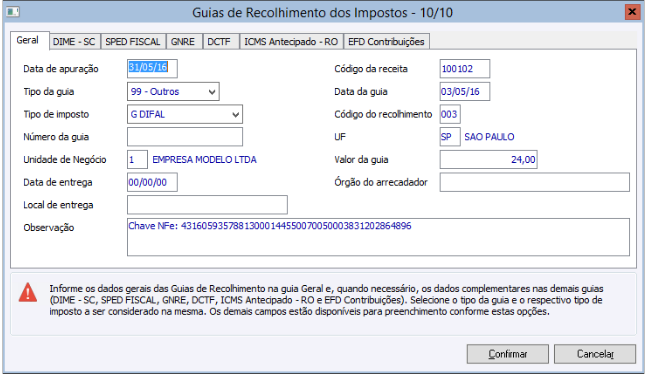

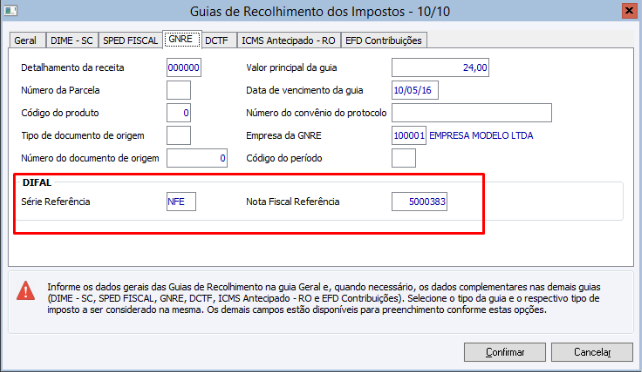

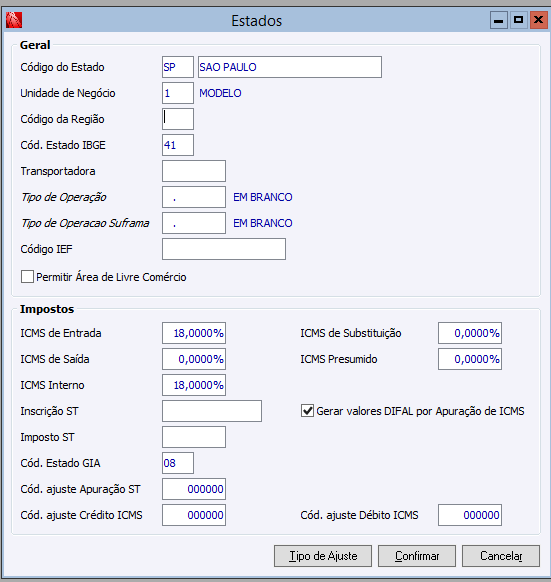

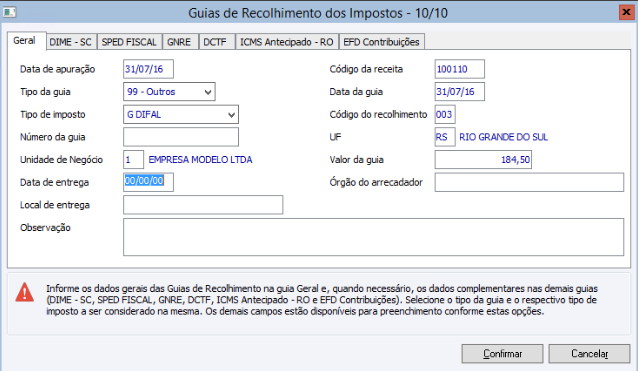

No cadastro do Estado poderá ser parametrizado se a guia do DIFAL com o valor do destino será gerada por operação (cada emissão de nota) ou por apuração (apuração de ICMS). Em ambas opções o Código de Receita para a criação da Guia de Recolhimento será buscado do cadastro “Código Receita” GNRE que fica em Fiscal > Escrita Fiscal > Parâmetros.

Quando a opção “Gerar valores DIFAL por Apuração de ICMS” estiver desmarcada, será gerada a Guia de recolhimento por operação.

Quando a opção estiver desmarcada, a guia do DIFAL será criada ao confirmar a NFe. Essa guia poderá ser impressa acessando o botão “GNRE DIFAL” na Nota fiscal.

Obs.: a alteração do cadastro do estados deverá sempre ser realizada conforme necessidade antes do início das movimentações do mês.

Na guia de recolhimento terá informada a série e o número da Nota Fiscal.

Como ficará a geração do Apuração de ICMS referente ao DIFAL por operação e apuração?

Exemplo: Estado de SP, onde a opção “Gerar Valores DIFAL por Apuração de ICMS” está marcada:

Estado de SC, onde a opção “Gerar Valores DIFAL por Apuração de ICMS” está desmarcada:

Nota referente a SP:

Nota Referente a SC:

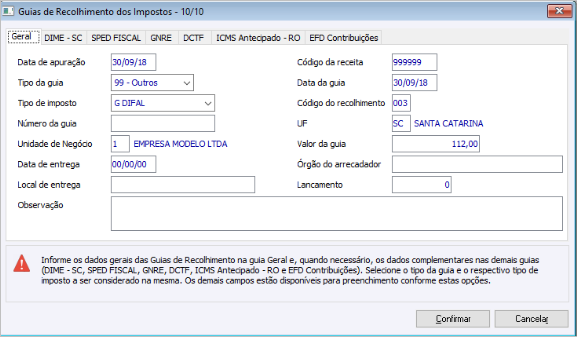

Antes de gerar o Apuração de ICMS a Guia para SC já estava criada (foi gerada na Confirmação da nota):

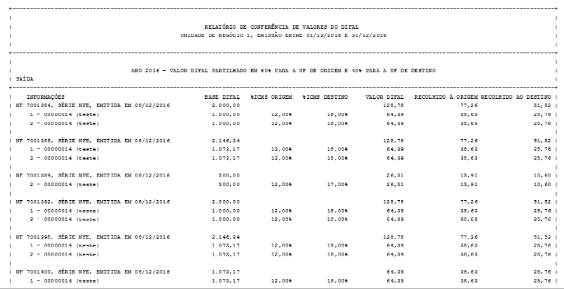

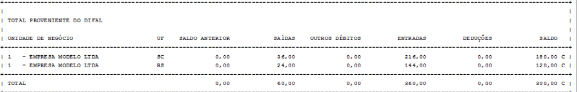

Ao gerar o Relatório de Conferência DIFAL como Fechamento Mensal:

Passou a gerar a Guia de SP (parametrizado por apuração) e RS (origem, que independente da parametrização do cadastro de estado gerará por apuração):

Como apurar os valores referentes ao DIFAL?

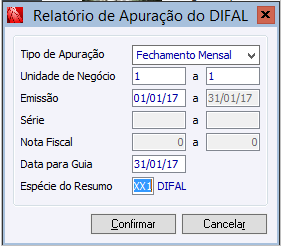

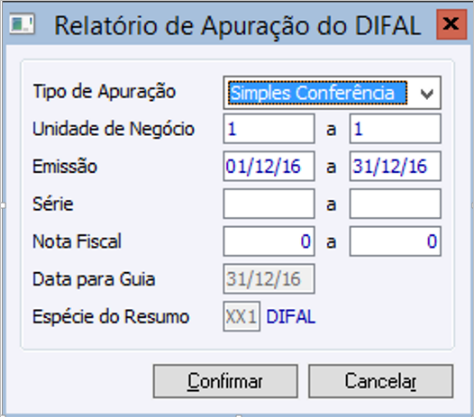

Através do Relatório de Conferência DIFAL, são apurados os valores referentes ao DIFAL. Este relatório está disponível em Fiscal > Escrita Fiscal > Relatórios > Operacionais > Conferências > Relatório de Apuração do DIFAL.

É possível gerar o relatório como “Simples Conferência” e também como “Fechamento mensal”. A diferença é que quando gerado como “Simples Conferência”, não serão geradas as Guias de Recolhimento ou Resumo de Apuração automaticamente. Caso a configuração LF - GE - 2803 - Unificar valores a pagar ICMS + DIFAL esteja marcada, a opção de ‘Fechamento Mensal’ será possível de ser executada somente pela rotina ‘Apuração ICMS’.

A guia “EFD ICMS IPI/GIA RS” da rotina tem seus campos habilitados somente quando o Tipo de Operação for Fechamento Mensal e a configuração LF - GE - 2803 - Unificar valores a pagar ICMS + DIFAL estiver marcada. Neste caso, só serão habilitados quando o ‘Fechamento Mensal’ for gerado através do ‘Apuração de ICMS’.

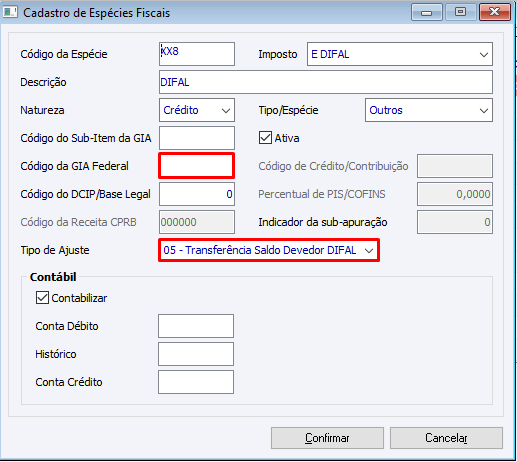

Esta Guia corresponde as espécies fiscais que serão utilizadas para apropriação e transferência de DIFAL quanto a débito ou crédito no mês.

Ao gerar a rotina de Apuração de ICMS, é sugerido que primeiro seja gerado o Fechamento Mensal do DIFAL, isso ocorre para que quando o Apuração de ICMS seja gerado, os valores de DIFAL já estejam resolvidos, representando assim o valor real da apuração de ICMS.

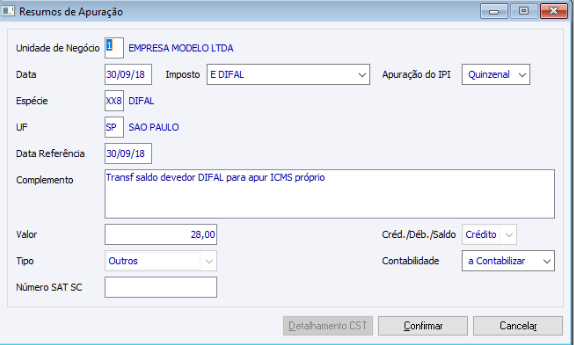

Quando o Apuração do Difal do estado de origem resultar em débito, o campo Espécie Resumo DIFAL será utilizado para criação do Resumo de Apuração quanto a transferência de saldo devedor DIFAL para apuração ICMS próprio.

Quando o Apuração do Difal do estado de origem resultar em débito, o campo Espécie Resumo ICMS será utilizado para criação do Resumo de Apuração quanto a apropriação saldo devedor DIFAL.

Quando o Apuração do Difal do estado de origem resultar em crédito, o campo Espécie Resumo DIFAL será utilizado para criação do Resumo de Apuração quanto a transferência saldo credor DIFAL para apuração ICMS próprio.

Quando o Apuração do Difal do estado de origem resultar em crédito, o campo Espécie Resumo ICMS será utilizado para criação do Resumo de Apuração quanto a apropriação saldo credor DIFAL.

Para a correta geração do arquivo EFD ICMS IPI é necessário que no cadastro de espécies utilizado esteja informado o ‘Código de GIA Federal’, este código corresponde ao Código do ajuste da apuração e dedução, conforme a Tabela indicada no item 5.1.1. das tabelas utilizadas para elaboração do EFD ICMS IPI. Caso seja necessário que este código varie por estado (cliente possui UNs com estados distintos), se deixará em branco o campo ‘Código de GIA Federal’ e o campo ‘Tipo de Ajuste’ deverá ser preenchido.

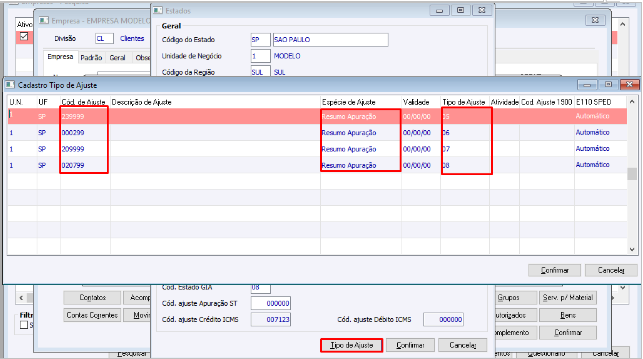

No cadastro da UF da UN (no exemplo SP), acessar o botão ‘Tipo Ajuste’.

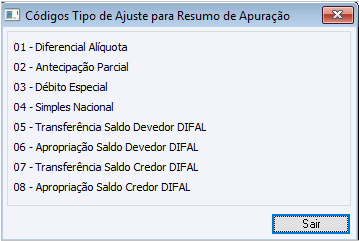

No campo ‘Cód. de Ajuste’ informar código conforme tabela 5.1.1. das tabelas utilizadas para elaboração do EFD ICMS IPI, no campo ‘Espécie de Ajuste’ escolher a opção ‘Resumo de Apuração’, no campo ‘Tipo de Ajuste’, informar conforme já informado no cadastro da Espécie Fiscal correspondente. Ao dar F1 no campo Tipo de Ajuste é possível visualizar a que se refere cada numeração disponível.

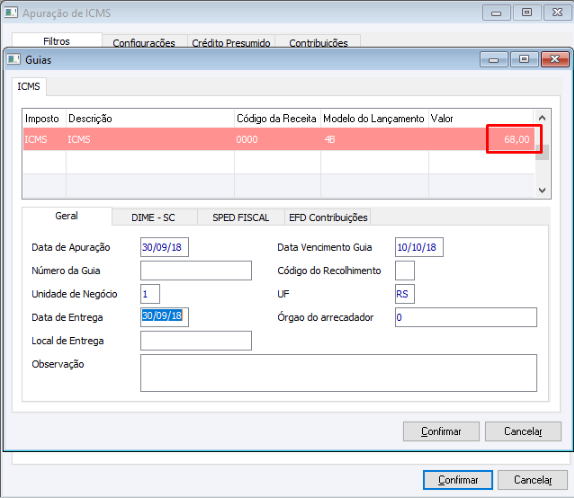

Apuração DIFAL, com saldo devedor.

Apuração ICMS.

Guia de Recolhimento é gerada já com o valor de DIFAL da UF de origem aglutinada.

ICMS próprio a pagar = 40,00

DIFAL da UF de origem a pagar = 28,00

Guia gerada = 68,00

Resumos de Apuração de Apropriação e Transferência criados de acordo com as espécies informadas na rotina.

Guia de Recolhimento Unificada = 68,00.

Guia a pagar do DIFAL de Destino = 112,00.

Caso não tivesse sido marcada a configuração LF - GE - 2803 - Unificar valores a pagar ICMS + DIFAL, não seriam criados os resumos de apropriação e transferência (pois não teriam sido informado as espécies na rotina) e a Guia de Recolhimento de DIFAL de origem teria sido criada como DIFAL, sem ocorrer a unificação com o ICMS próprio.

Na geração do EFD ICMS IPI serão gerados os registros E111 e E311, com os respectivos códigos informados no cadastro de Espécie Fiscal ou Tipo de Ajuste do cadastro de estado da UF de origem.

Como conferir os valores de DIFAL por movimentação?

Através do Relatório Apuração do DIFAL, como a opção do Tipo de Operação como Simples Conferência:

Fiscal > Escrita Fiscal > Relatórios > Operacionais > Conferências > Relatório de Apuração do Difal.

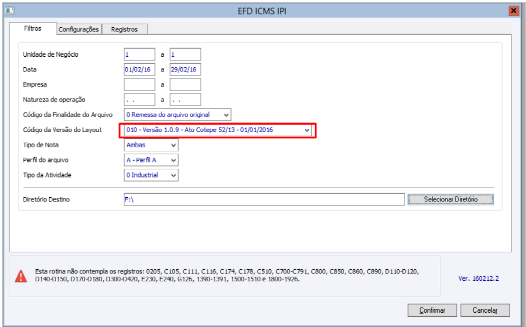

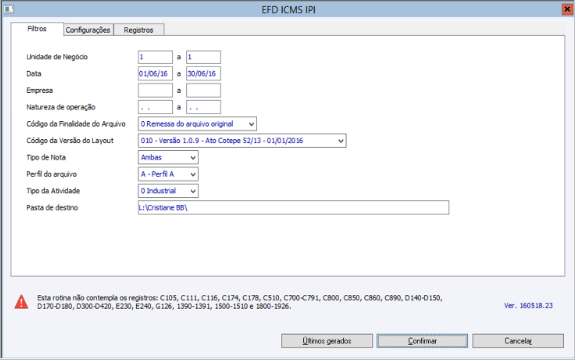

Como gerar os registros referentes ao DIFAL no SPED FISCAL?

Além de haver DIFAL calculado para as notas correspondentes, é necessário informar no “Código da Versão”, a partir da opção “010”.

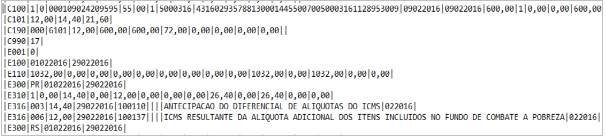

Será gerado o registro C101 (informação complementar dos documentos fiscais quando das operações interestaduais destinadas a consumidor final não contribuinte), vinculado ao seu “pai” C100.

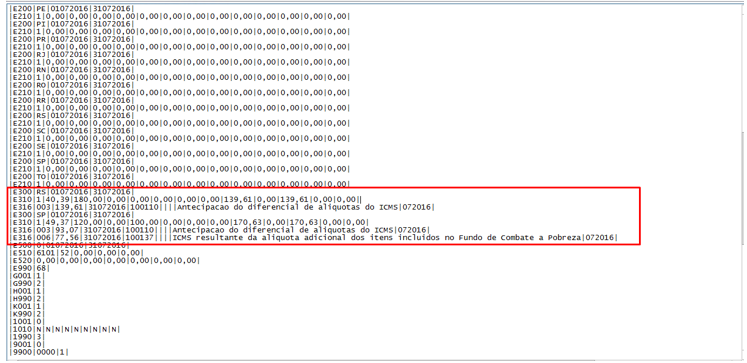

Também serão gerados os registros E300 (período de apuração do ICMS diferencial de alíquota – uf origem/destino), E310 (apuração do ICM diferencial de alíquota – uf origem/destino), e E316 (obrigações do ICMS recolhido ou a recolher – diferencial de alíquota uf origem/destino).

Segue imagem demonstrando os registros.

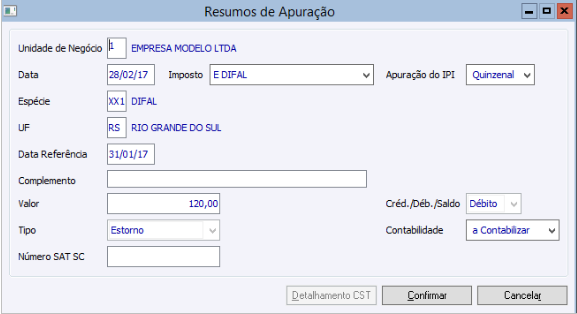

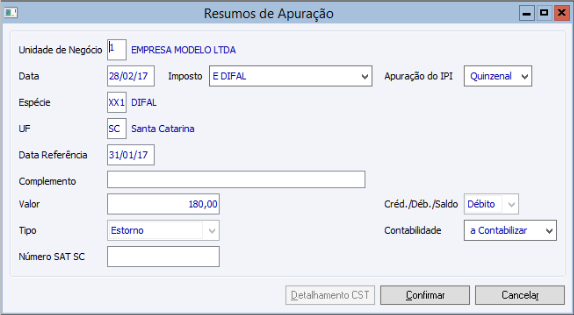

Como gerar o registro E311 no SPED FISCAL?

É necessário ter um Resumo de Apuração, igual a 'E DIFAL' ou F FCP, com Data igual à Data Final do período informado na tela, com ‘Credito_Debito_Saldo’ de "C" a "S", com ‘Tipo’ igual a 'O Outros', 'E Estorno' ou 'D Deduções' e da respectiva Unidade de Negócio, com Código da Gia Federal (Cadastro de Espécies Fiscais) como 20XXX, 21XXX, 22XXX, 23XXX, 24XXX, 25XXX, 30XXX, 31XXX, 32XXX, 33XXX, 34XXX, 35XXX.

Como fazer Devolução de Saída referente ao DIFAL?

Para fazer Nota Fiscal de Devolução de DIFAL é necessário utilizar a rotina de Devolução de Saída. Se a nota for feita manualmente, os valores de DIFAL não serão calculados.

Exemplo de Nota de Saída a ser devolvida:

Rotina a ser utilizada:

Nota de devolução criada, valores ficam invertidos, mas percentual e proporção não:

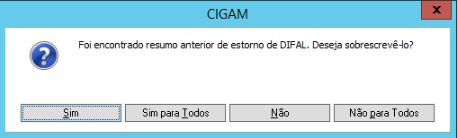

Caso o Relatório de Apuração DIFAL resulte em Resumos e já existam resumos de DIFAL na base de dados correspondentes ao período gerado, o sistema emitirá a seguinte mensagem:

Exemplo de Apuração gerado com seus respectivos resumos:

Ao gerar a rotina de EFD ICMS/IPI:

C101 invertido:

Ao fazer movimentações no mês de forma que resulte em geração de Guias de Recolhimento:

Ao gerar o EFD ICMS/IPI:

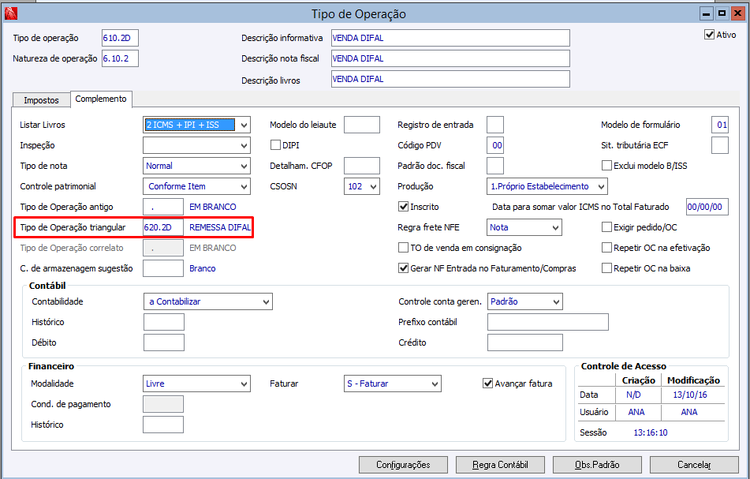

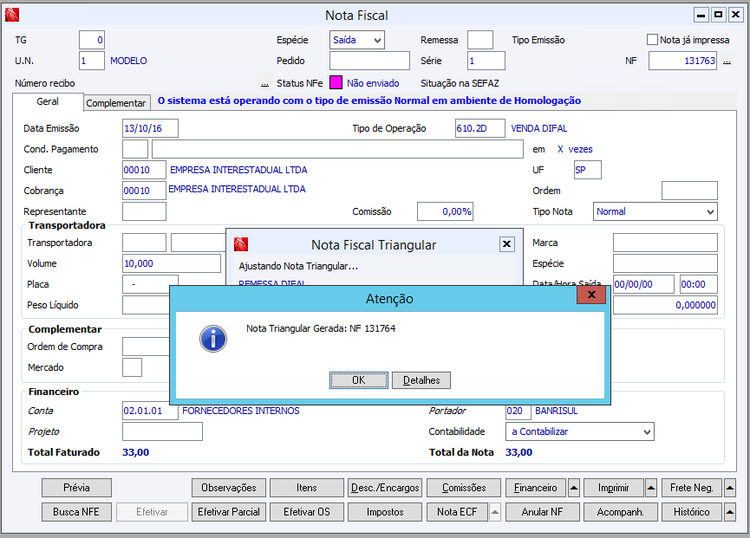

Como serão gerados os valores do DIFAL em Notas Triangulares?

Para atender o cálculo de ICMS em Operações Interestaduais de Venda ao Consumidor Final (DIFAL), conforme a Nota Técnica 2015.003, ao gerar uma Nota Triangular, e a nota de remessa possuir um tipo de operação com a configuração ‘Destacar o ‘Valor aproximado dos tributos’ cfe Lei 12.741 (Lei da Transparência)/Nota Técnica 2013/003 #130’ selecionada, na criação dos itens na nota, os impostos referentes ao DIFAL serão calculados automaticamente e apresentados no botão ‘Impostos Movto’ conforme os percentuais de origem e destino.

Em ambos T.O nas Configurações a opção TO - 130 - Destacar o Valor aproximado dos tributos cfe Lei 12.741 (Lei da Transparência)/Nota Técnica 2013/003 deverá estar selecionada.

Nota de Remessa:

Como parametrizar de forma que o DIFAL seja calculado em Notas Fiscais com CSTs correspondentes a Substituição Tributária?

Para que seja calculado o Difal em Notas Fiscais com CSTs que correspondam a Substituição Tributária, é necessário informar data vigente na configuração de sistema FA - GE - 2859 - Cálculo DIFAL/ST (Convênio ICMS/ST) a partir de:.

Após isso serão avaliadas as demais condições necessárias para o cálculo do Difal, incluindo as CSTs 10, 30 e 70, que antes não realizavam o cálculo de Difal.

O cálculo realizado com estas CSTs é o seguinte:

1000: total operação

12% = ICMS interestadual

- 4% alíquota interestadual para produtos importados;

- 7% para os Estados de origem do Sul e Sudeste (exceto ES), destinado para os Estados do Norte, Nordeste, Centro-oeste ou ES;

- 12% para os demais casos.

18% ICMS interno cadastro de estado do destino

Cálculo:

ICMS ST DIFAL = [(V oper - ICMS origem) / (1 - ALQ interna)] x ALQ interna - (V oper x ALQ interestadual)

[(1000-120)/(1-0,18)]*0,18-(1000*0,12)

[880/,82]*0,18-120

1073,17*0,18-120

73,17

Como gerar o DIFAL de ST para cliente contribuinte no caso de venda para uso e consumo?

Quando o emitente da nota pertencer aos estados de AP, ES, MG, PR, RJ ou SP, será possível calcular o DIFAL ST para cliente contribuinte no caso de venda para uso e consumo.

Para isso, deve-se marcar a configuração de Tipo de Operação TO - 259 - Calcular DIFAL na venda para uso e consumo para contribuinte inscrito.

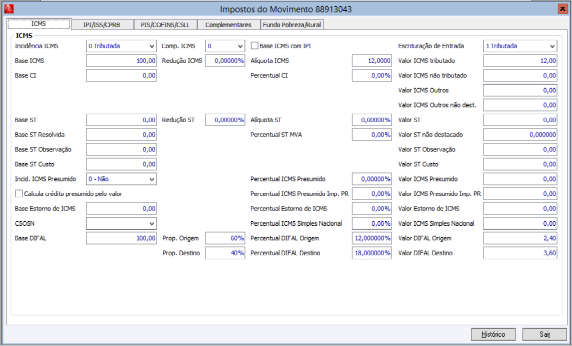

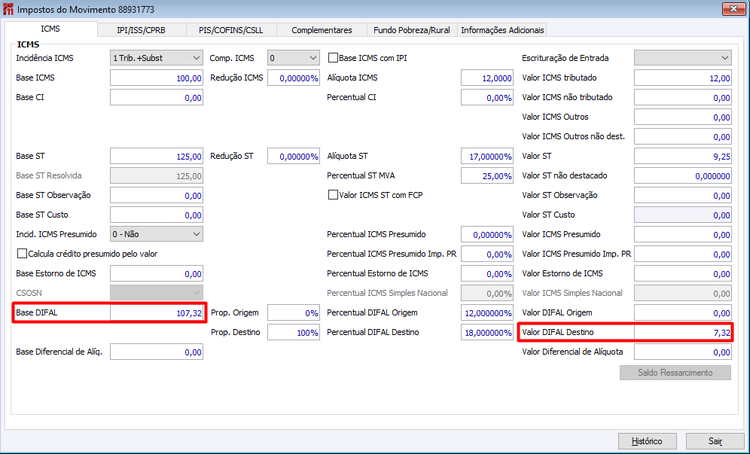

Como calcular o DIFAL conforme RICMS/SC Art. 9?

O cálculo do DIFAL definido pela legislação do Estado de Santa Catarina considera, além das questões já apresentadas neste manual, a configuração do Tipo de Operação “TO - 87 - Calcular diferencial de alíquota” selecionada como “3 RICMS/SC Art.9”. O exemplo de como será feito o cálculo da base e do valor do DIFAL ICMS consta abaixo:

ICMS Próprio Origem = Valor Item * Alíquota estadual

100,00 * 12,00%

12,00

ICMS Próprio Destino = (((Valor Item * (1 – alíquota estadual)) / (1 – alíquota interna no destino)) * alíquota interna no destino)

((100,00 * (1 – (12,00 / 100))) / (1 – (18,00 / 100))) * (18,00 / 100))

(((100,00 * 0,88) / 0,82) * 0,18)

107,32 * 0,18

19,32

O valor total do DIFAL considera a diferença entre o ICMS Destino – ICMS Origem:

19,32 – 12,00

7,32

Considerando a proporcionalidade de partilha entre os Estados (origem e destino) válida, por exemplo, para o ano de 2018:

Valor DIFAL Origem (20,00%) = 7,32 * 0,20

1,46

Valor DIFAL Destino (80,00%) = 7,32 * 0,80

5,86

Como calcular o DIFAL conforme RICMS/RJ Art. 4?

A legislação do Estado do Rio de Janeiro prevê alguns detalhes para o cálculo do DIFAL do ICMS considerando a configuração do Tipo de Operação “TO – 87 – Calcular diferencial de alíquota” selecionada como “5 RICMS/RJ Art.4”. Caso a operação envolva o Fundo de Combate à Pobreza (FCP), também deve ser verificada a configuração do Tipo de Operação “TO – 235 – Metodologia de cálculo do Fundo de Combate à Pobreza (FCP)” selecionada como “DIFAL”. Abaixo segue o exemplo da movimentação de uma nota fiscal de saída emitida com origem em SP e destino no RJ, apresentando a maneira de como o cálculo será realizado:

Arquivo:Imagem 16.png

2.982,52 (Valor Total dos Produtos correspondente à Base ICMS próprio)

Valor acima / (1 – ((Alíquota interna no destino + Alíquota do fundo da pobreza no destino) / 100)

2.982,52 / (1 – ((18,00 + 2,00) / 100)

2.982,52 / (1 – 0,20 = 0,80)

3.728,15

O valor total do DIFAL (a partir de 2019 possui o recolhimento de 100% ao Estado de destino) é calculado como:

3.728.15 (Base DIFAL) * 14,00% (Alíquota interna no destino (18,00%) – Alíquota interestadual na origem (4,00%))

521,94

Observação: A alíquota de 18,00% corresponde ao percentual de ICMS interno é informado no cadastro de estados do destinatário.