LF - Como Fazer - EFD Contribuições

Índice

- 1 EFD Contribuições

- 1.1 Como disponibilizar a opção para clientes que tem versão especial e não podem atualizar para a 110512.64?

- 1.2 Quais os cadastros necessários para o EFD Contribuições?

- 1.3 Como preencher os campos CST PIS e CST COFINS no Tipo de Operação?

- 1.4 Quais informações devem existir no cadastro do País?

- 1.5 Quais informações devem existir no cadastro de Município?

- 1.6 Quais informações devem existir no cadastro de Empresas?

- 1.7 Quais informações no cadastro da Unidade de Negócio devem existir?

- 1.8 Quais informações devem existir no cadastro do Grupo?

- 1.9 Quais informações devem existir no cadastro do Material?

- 1.10 Quais são as configurações necessárias?

- 1.11 Onde está localizado no menu?

- 1.12 Qual o processo da tela de geração do arquivo da “EFD Contribuições” ?

- 1.13 Como executar a rotina quando as tabelas variam por Unidade de Negócio?

- 1.14 Como verificar se existem incorporação no período?

- 1.15 Como incorporar empresas no inicio do mês?

- 1.16 Como incorporar empresas no meio do mês?

- 1.17 Como atualizar o código e a descrição dos materiais?

- 1.18 Como efetuar ajustes de PIS/COFINS?

- 1.19 Como efetuar ajustes de crédito por código de crédito/contribuição?

- 1.20 Como Identificar o Tipo de Contribuição a ser utilizada para o registro 0110 (Regime de apuração da contribuição social e de apropriação de crédito)?

- 1.21 Como gerar o registro '0111- Tabela de Receita Bruta Mensal para fins de Rateio de Crédito comuns' automaticamente?

- 1.22 Quando Gerar o registro 0120 (Identificação de períodos dispensados da escrituração fiscal digital das contribuições– EFD-contribuições)?

- 1.23 Como Gerar o registro C120 (Complemento do documento - operações de importação (código 01))?

- 1.24 Como Gerar o registro C800 e seus filhos?

- 1.25 Como Configurar a Majoração de PIS e COFINS para Notas Fiscais de importação (‘Tipo nota’ igual a “Importação”)?

- 1.26 Como fica a majoração de PIS e COFINS quando o COFINS é não destacado?

- 1.27 Quais Cupons Fiscais são consideradas para geração dos registros C481 e C485?

- 1.28 Quais as situações que o Cigam contempla no registro F100 (Demais documentos e operações geradoras de contribuição e créditos)?

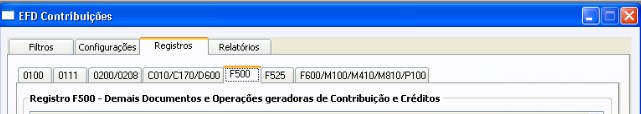

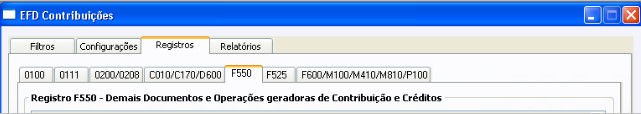

- 1.29 Como incluir um registro F100/ F500/ F550 (Demais documentos e operações geradoras de contribuição e créditos) na tela da rotina do EFD Contribuições?

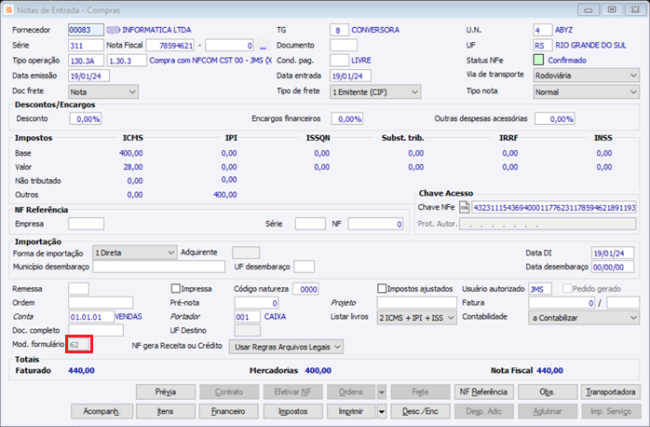

- 1.30 Como indicar modelos de formulários que o sistema não contempla no registro F550 (Demais documentos e operações geradoras de contribuição e créditos)?

- 1.31 Como Gerar o registro F150 (Crédito presumido sobre estoque de abertura)?

- 1.32 Como Gerar o registro F200 (Operações da Atividade Imobiliária – Unidade Imobiliária Vendida)?

- 1.33 Como Gerar o registro F600 (Contribuição retida na fonte)?

- 1.34 Como Gerar os registros M?

- 1.35 Como utilizar o Método de Rateio Proporcional (receita bruta)?

- 1.36 Como será a busca do CST PIS/COFINS para quem utilizar o Método de Rateio Proporcional (receita bruta)?

- 1.37 Quem poderá gerar os registros M100, M105, M110, M500, M505 e M510?

- 1.38 Como definir o Código de natureza da receita para os registros M410/M810 – Detalhamento das receitas isentas?

- 1.39 Como identificar que a nota possui receita isenta nas vendas para Zona Franca ou área de livre comércio?

- 1.40 O que é necessário para geração do registro 0145 (Regime de apuração da contribuição previdenciária sobre a Receita bruta)?

- 1.41 Como atualizar as Incidências de CPRB (Contribuição Previdenciária sobre Receita Bruta) no tipo de operação?

- 1.42 Como atualizar/revisar as Incidências de CPRB (Contribuição Previdenciária sobre Receita Bruta) no movimento da Nota Fiscal?

- 1.43 Como atualizar automaticamente as Incidências de CPRB (Contribuição Previdenciária sobre Receita Bruta) no movimento da Nota Fiscal de acordo com a incidência de CPRB do Tipo de Operação?

- 1.44 Como atualizar as NCMs para operações Monofásicas e para o bloco “P”?

- 1.45 Quais as opções da obrigatoriedade para a geração do Bloco P Contribuição Previdenciária sobre a Receita Bruta (CPRB)?

- 1.46 Como será considerado quando selecionar a opção “Diminuir entradas da Receita Bruta”?

- 1.47 Quando selecionar a opção “Gerar somente o bloco P”?

- 1.48 Onde informar os valores de outras receitas para o bloco P?

- 1.49 Como configurar para considerar outros documentos no bloco P?

- 1.50 Como será considerado para aglutinar os valores no registro P100 (Contribuição previdenciária sobre a receita bruta)?

- 1.51 Como será considerado para aglutinar os valores no registro P200 (Consolidação da contribuição previdenciária sobre a receita bruta)?

- 1.52 Como fazer ajuste sobre valores da contribuição previdenciária apurada na receita bruta?

- 1.53 Como controlar o crédito de período anteriores (registros 1100 e 1500)?

- 1.54 Como gerar as informações de PIS e COFINS para Contribuintes que utilizam o valor fixo por litro?

- 1.55 Qual modelo de formulário utilizar ao lançar Notas Fiscais de Entrada de Consumo de Energia Elétrica, Telefone, Gás e Água?

- 1.56 Qual modelo de formulário utilizar ao emitir Notas Fiscais de Saídas fornecimento de Energia Elétrica, Gás e Água?

- 1.57 Como configurar a NCM para as operações com ST PIS e COFINS?

- 1.58 Quais documentos serão considerados para as operações com ST PIS e COFINS?

- 1.59 Como deve estar configurada a Unidade de Negócio de clientes com Lucro Presumido ou Arbitrado?

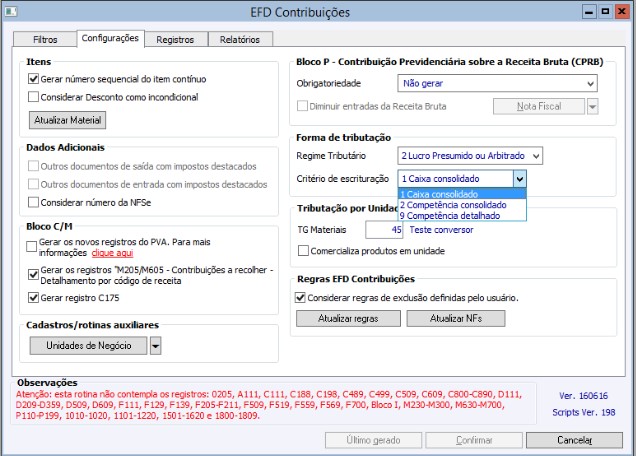

- 1.60 Como configurar a forma de tributação?

- 1.61 Onde configurar como o registro ‘F525 - Composição da receita escriturada no período – detalhamento da receita recebida pelo regime de caixa’ será agrupado?

- 1.62 Como incluir um registro F100/ F500/ F550 (Demais documentos e operações geradoras de contribuição e créditos) para contribuintes do Regime tributário na tela da rotina do EFD Contribuições?

- 1.63 Como serão consideradas as devoluções de venda (entrada) no Lucro presumido?

- 1.64 Como será tratado as Notas Fiscais de devolução, com CST PIS/COFINS for 49 ou 98 ou 99?

- 1.65 Como gerar as guias de recolhimento do PIS/COFINS?

- 1.66 Como gerar os registros M115, M225, M515, M625?

- 1.67 Como será gerado o registro C175 (registro analítico do documento (modelo 65))?

- 1.68 Como informar o detalhamento do CST nos resumos de operações?

- 1.69 Como cadastrar as regras de exclusões no assistente de regras Arquivo Legal?

- 1.70 Onde visualizar/modificar na Nota Fiscal de Entrada e Saída a opção ‘Gera NF Receita ou Crédito’?

- 1.71 Como devem ser configuradas as incidências e percentuais para as notas serem consideradas no EFD?

- 1.72 Qual situação que o CST é gerado automaticamente no EFD Contribuições?

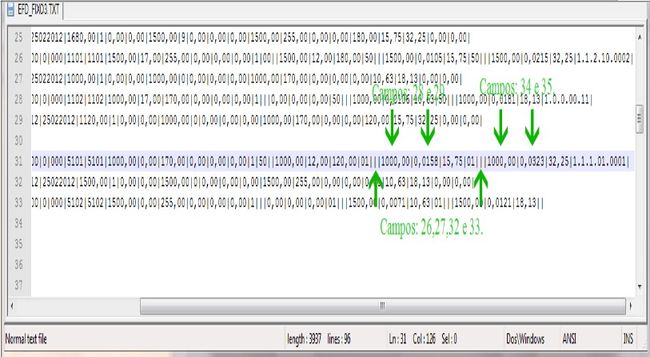

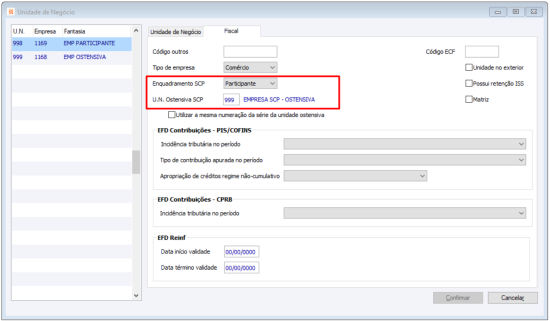

- 1.73 Como ficará o leiaute?

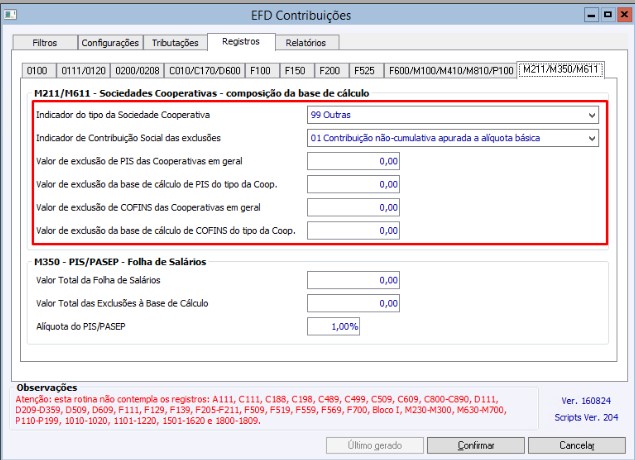

- 1.74 Como gerar os registros M211/M611 para Sociedades Cooperativas?

- 1.75 Como gerar os arquivos da EFD – Contribuições para Sociedade em Conta de Participação - SCP?

- 1.76 Como unificar Unidades de Negócio com mesmo CNPJ no arquivo?

- 1.77 Quando gerado registro C860 (modelo de formulário 59 – SAT) como parametrizar para que seja gerado o registro filho C870 ou C880?

- 1.78 Como é obtida a conta contábil para o registro 0500 (Plano de Contas Contábeis)?

- 1.79 Onde será apresentado o valor excluído do ICMS na base de cálculo do PIS/COFINS nos registros do EFD?

- 1.80 Como o EFD CONTRIBUIÇÕES irá verificar os valores de pedido de ressarcimento e em quais registros serão considerados?

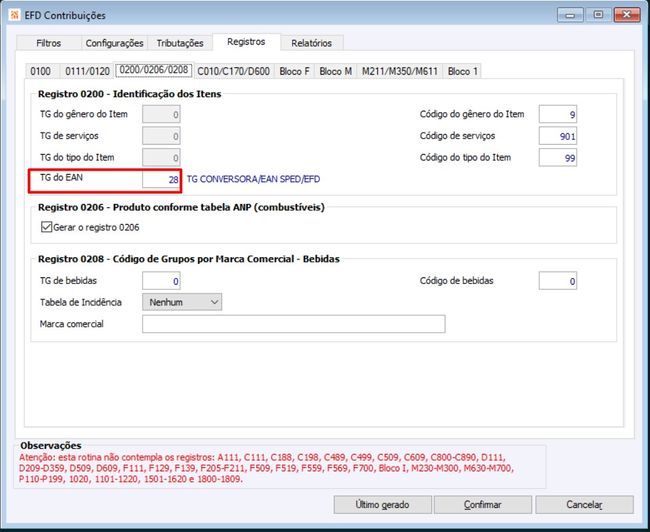

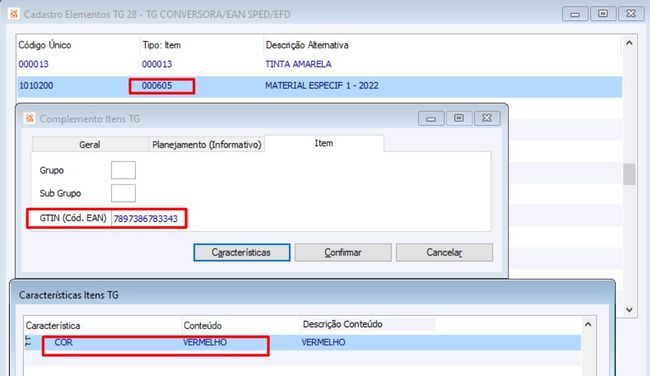

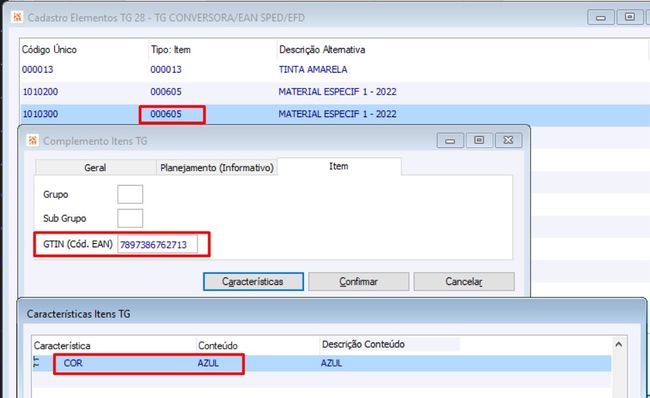

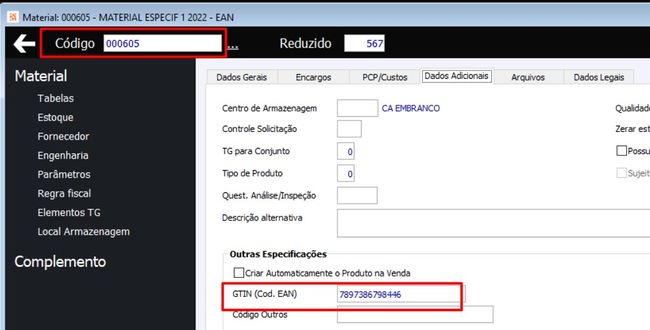

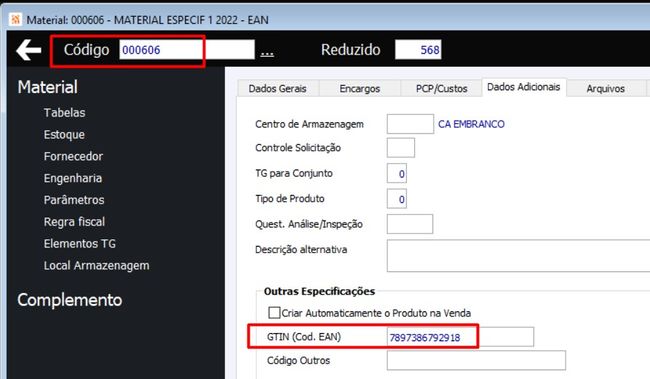

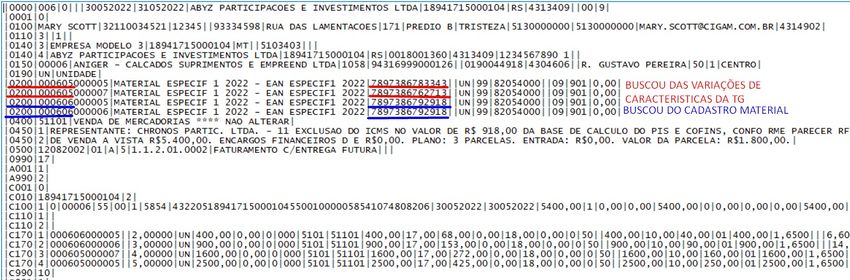

- 1.81 Como será buscado o código EAN para o campo 04 (CÓD_BARRA) do Registro 0200 (Tabela de Identificação do Item) quando o material variar por Configurador?

- 1.82 Como será gerado Nota Fiscal Fatura de Serviços de Comunicação Eletrônica - NFCom (Modelo 62) - no EFD Contribuições?

- 1.83 Como gerar os Registros M230/M630 no EFD Contribuições a partir das Notas Fiscais de Saída?

EFD Contribuições

Este manual visa orientar a geração do arquivo digital da escrituração fiscal da Contribuição para os Programas de Integração Social e de Formação do Patrimônio do Servidor Público – PIS/Pasep e da Contribuição para o Financiamento da Seguridade Social – COFIN e do CPRB (Contribuição Previdenciária sobre Receita Bruta).

Como disponibilizar a opção para clientes que tem versão especial e não podem atualizar para a 110512.64?

1) Atualizar o CGData do cliente com o arquivo disponibilizado no pacote apartir da versão regular 110512.64.

Importante: caso o cliente tenha CGDataTransição, é necessário atualizar este arquivo também.

2) Salvar o EFDPisCofins.ecf na pasta CAB/FISCAL;

3) Atualizar os scripts que estão disponíveis no pacote apartir da versão regular 110519.64 na pasta Scripts\EscritaFiscal\<banco de dados do cliente>\EFDPisCofins.

4) Sobreescrever o arquivo Menu_Cigam.dat do cliente com o arquivo disponibilizado no pacote a partir da versão regular 110519.64.

5) A opção Somente leitura do Magic.ini deverá estar desmarcada.

Ao executar a rotina EFD Contribuições pela primeira vez, o ambiente será configurado automaticamente.

Marcar novamente a opção Somente leitura do Magic.ini.

Quais os cadastros necessários para o EFD Contribuições?

É necessário possuir as tabelas “1748 INTEGRADOR FISCAL” e “1751 GERENCIADOR FISCAL”, e os nome lógicos “LFINTFISCAL” com tradução “LFINTFIS” e “LFGERFISCAL” com tradução “LFGERFIS”.

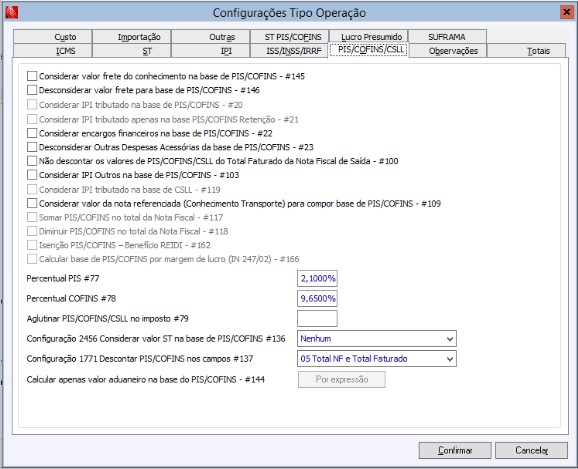

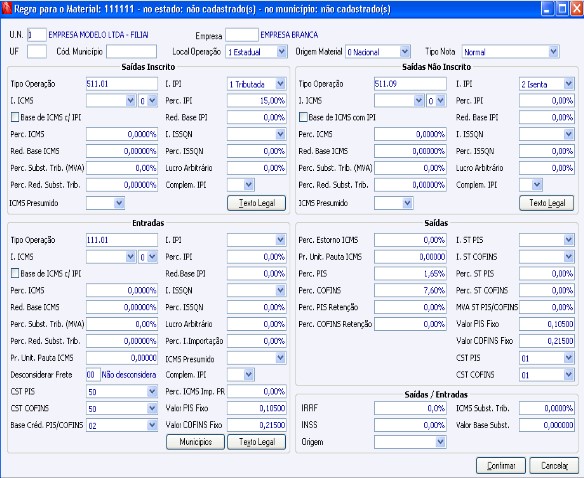

No cadastro do Tipo de Operação, deverão ser preenchidos os campos ‘Base créd. PIS/COFINS’ (para Notas Fiscais de Entrada), ‘CST PIS’ e ‘CST COFINS’. Ao clicar “F1” nos campos, abrirá uma tela exibindo as explicações de cada opção disponível.

Importante: Esses dados nos campos podem ser informados acessando o Tipo de Operação pelo botão “Tipo de Operação” disponibilizado na tela de geração do EFD Pis/Cofins.

Deverá ter cadastrado um imposto para PIS e um para COFINS no cadastro de Impostos e contribuições, onde o campo “mínimo” deverá estar informado caso o contribuinte utilize o regime de apuração cumulativo. Esses impostos cadastrados serão informados nas configurações LF - GE - 637 - Código imposto para PIS e LF - GE - 638 - Código imposto para COFINS

Também é necessário verificar as informações em todas as guias da tela de geração da Rotina para garantir que todas as informações estão conforme o enquadramento da empresa.

Como preencher os campos CST PIS e CST COFINS no Tipo de Operação?

Para Notas Fiscais de Entradas devem ser utilizados os códigos:

50 - Operação com Direito a Crédito - Vinculada Exclusivamente a Receita Tributada no Mercado Interno.

51 - Operação com Direito a Crédito – Vinculada Exclusivamente a Receita Não Tributada no Mercado Interno.

52 - Operação com Direito a Crédito - Vinculada Exclusivamente a Receita de Exportação.

53 - Operação com Direito a Crédito - Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno.

54 - Operação com Direito a Crédito - Vinculada a Receitas Tributadas no Mercado Interno e de Exportação.

55 - Operação com Direito a Crédito - Vinculada a Receitas Não-Tributadas no Mercado Interno e de Exportação.

56 - Operação com Direito a Crédito - Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno, e de Exportação.

60 - Crédito Presumido - Operação de Aquisição Vinculada Exclusivamente a Receita Tributada no Mercado Interno.

61 - Crédito Presumido - Operação de Aquisição Vinculada Exclusivamente a Receita Não-Tributada no Mercado Interno.

62 - Crédito Presumido - Operação de Aquisição Vinculada Exclusivamente a Receita Não-Tributada no Mercado Interno.

63 - Crédito Presumido - Operação de Aquisição Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno.

64 - Crédito Presumido - Operação de Aquisição Vinculada a Receitas Tributadas no Mercado Interno e de Exportação.

65 - Crédito Presumido - Operação de Aquisição Vinculada a Receitas Não-Tributadas no Mercado Interno e de Exportação.

66 - Crédito Presumido - Operação de Aquisição Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno, e de Exportação.

67 - Crédito Presumido - Outras Operações.

70 - Operação de Aquisição sem Direito a Crédito.

71 - Operação de Aquisição com Isenção

72 - Operação de Aquisição com Suspensão

73 - Operação de Aquisição a Alíquota Zero

74 - Operação de Aquisição sem Incidência da Contribuição

75 - Operação de Aquisição por Substituição Tributária

98 - Outras Operações de Entrada

99 - Outras Operações

Para Notas Fiscais de Saídas devem ser utilizados os códigos:

01 - Operação Tributável com Alíquota Básica

02 - Operação Tributável com Alíquota Diferenciada

03 - Operação Tributável com Alíquota por Unidade de Medida

04 - Operação Tributável Monofásica - Revenda a Alíquota Zero

05 - Operação Tributável por Substituição Tributária

06 - Operação Tributável a Alíquota Zero

07 - Operação Isenta da Contribuição

08 - Operação sem Incidência da Contribuição

09 - Operação com suspenção da Contribuição

49 - Outras Operações de Saída

99 - Outras Operações

Quais informações devem existir no cadastro do País?

No cadastro de Municípios, disponível em Utilidades/Diversos > Cadastros > Países deve ser informado o Código Bacen, ou seja, código do País País – conforme definição do Banco Central (www.bacen.gov.br).

Quais informações devem existir no cadastro de Município?

No cadastros de Municípios, disponível em Utilidades/Diversos > Cadastros > Municípios, devem estar preenchidos os seguintes campos: Código município – conforme definição do IBGE (www.ibge.gov.br), Código País – conforme definição do Banco Central (www.bacen.gov.br).

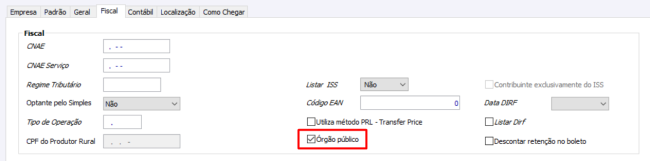

Quais informações devem existir no cadastro de Empresas?

No cadastro das Empresas, disponível em Utilidades/Diversos > Cadastros > Empresas, devem estar preenchidos os seguintes campos: Nome (Razão Social), Fantasia, Fone, Pessoa (TIPO), CEP, Endereço, Número, Bairro, Município, UF, País, CNPJ, Inscrição Estadual - quando não houver I.E, este campo deve ser preenchido com a informação ISENTO, Inscrição municipal, Suframa - se existir o cadastro junto a ZFM, senão deixar em branco. Para empresas que geram o bloco “P- contribuição previdenciária apurada na receita bruta” deverá ser informado na atividade da empresa o código receita INSS.

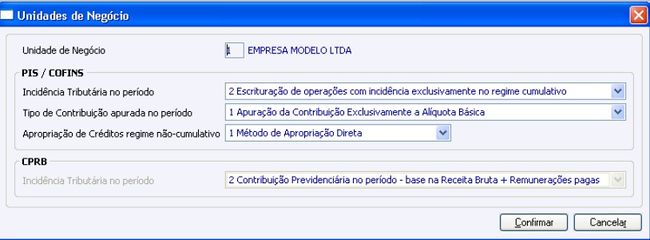

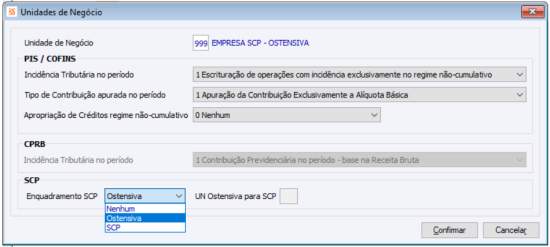

Quais informações no cadastro da Unidade de Negócio devem existir?

No cadastro da Unidade de Negócio, disponível em Utilidades/Diversos > Parâmetros > Unidades de Negócio, devem estar preenchidos os seguintes campos: Tipo empresa, Responsável, Registro no IBAMA e NIRE.

Quais informações devem existir no cadastro do Grupo?

No cadastro do Grupo, disponível em Suprimentos > Gestão de Materiais > Cadastros > Grupo, deve ser informado o código tipo item no campo Código grupo GIA Federal.

Quais informações devem existir no cadastro do Material?

No cadastro do Material, disponível em Suprimentos > Gestão de Materiais > Cadastros > Materiais, devem estar preenchidos os seguintes campos: Código, Descrição, Unidade de medida, Tipo, Peso (caso exista), NCM - os dois primeiros caracteres da NCM formam o código de gênero do Material. Se não for informada a TG Tipo Gênero na geração do arquivo, o sistema irá buscar os dois primeiros caracteres da NCM para a geração do registro 0200. Informando a TG na geração do arquivo, o CIGAM irá desconsiderar os dois primeiros caracteres da NCM para o Tipo Gênero, Grupo. No botão <Parâmetros>, na guia Fiscal, o Campo Código Serviço deve ser informado se o produto for serviço, conforme lei complementar 116/03.

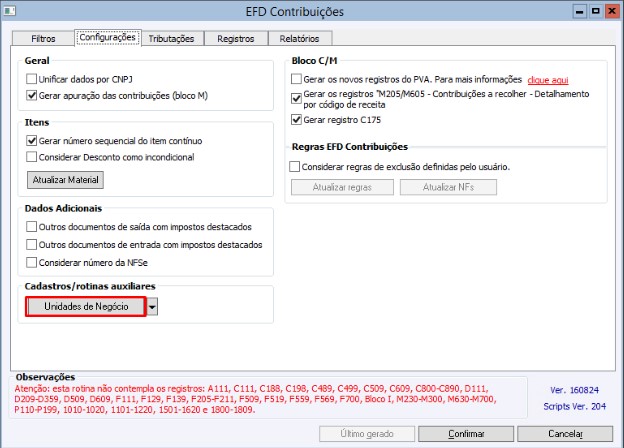

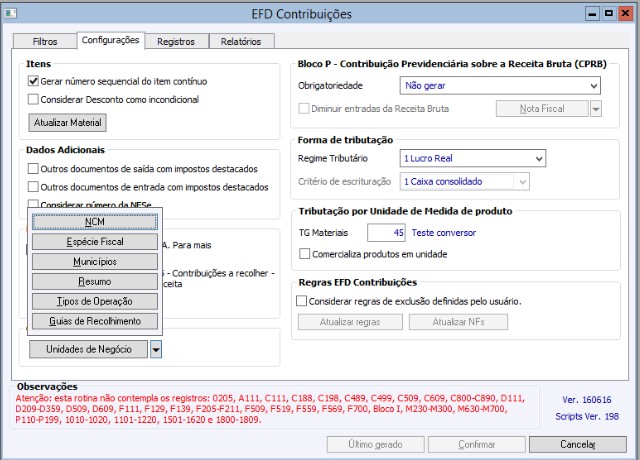

Quais são as configurações necessárias?

É preciso que estejam configuradas as seguintes configurações: LF - GE - 637 - Código imposto para PIS e LF - GE - 638 - Código imposto para COFINS

O programa está no menu em Fiscal - Escrita Fiscal - Rotinas - Legais - GIA - Gias Federais – EFD Contribuições.

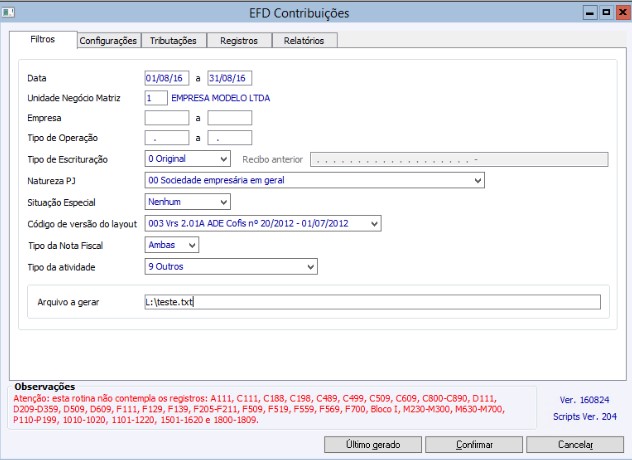

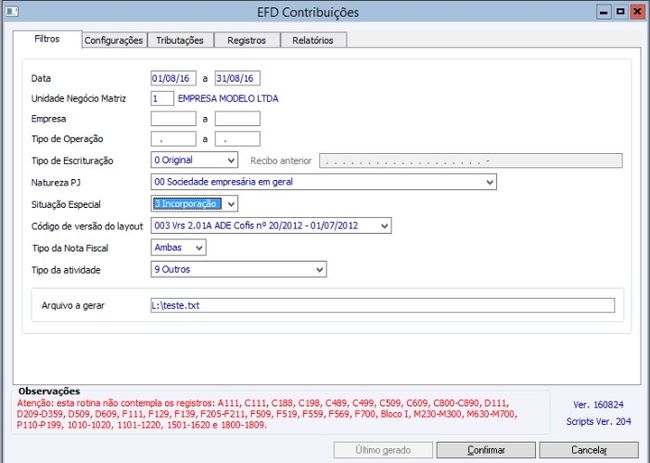

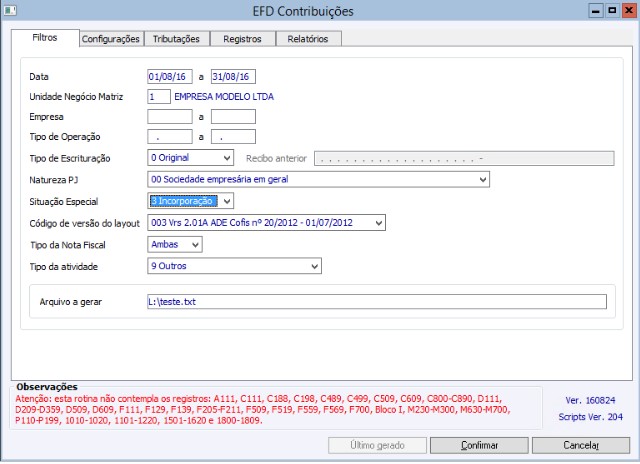

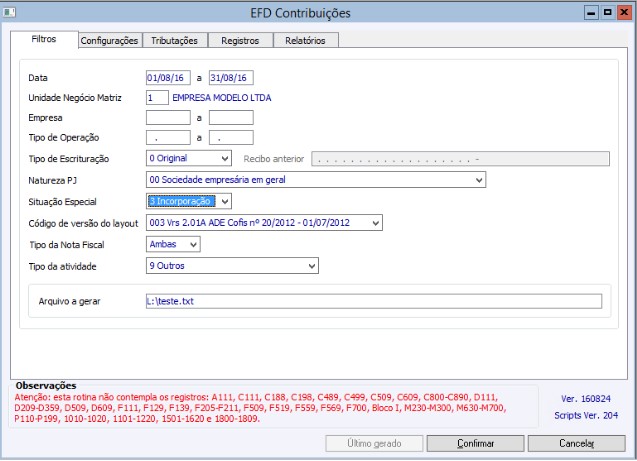

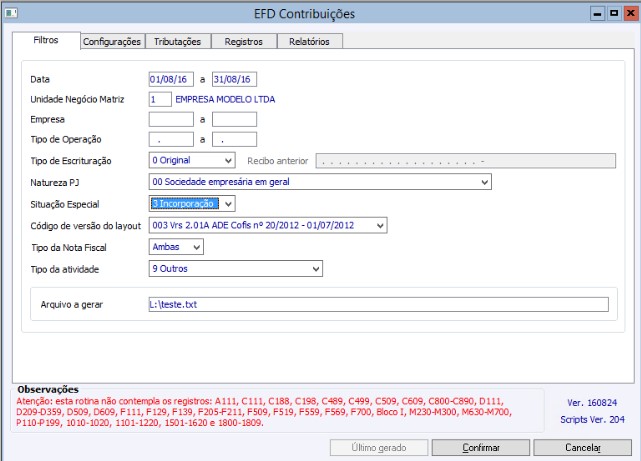

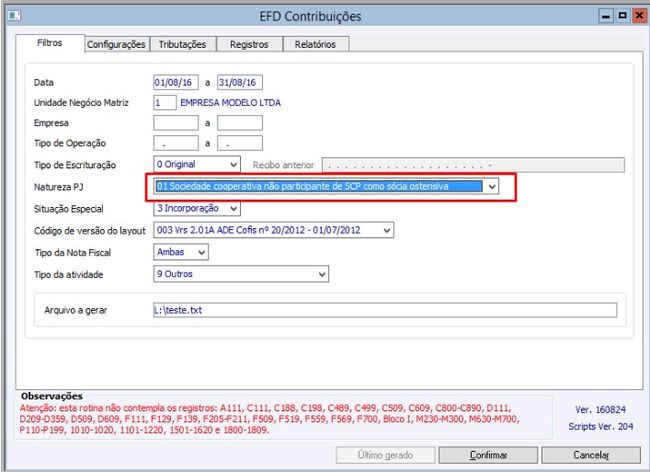

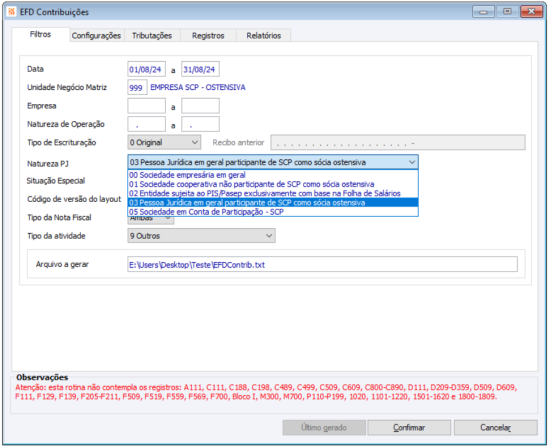

Qual o processo da tela de geração do arquivo da “EFD Contribuições” ?

Atenção: ‘Unidade Negocio Matriz’ trará apenas empresas em que o CNPJ sejam Matriz (CNJP com /0001) dentro do período informado no campo ‘Data’.

Ex: 93578813/0001-44.

'Botão ‘Validador Ambiente’:

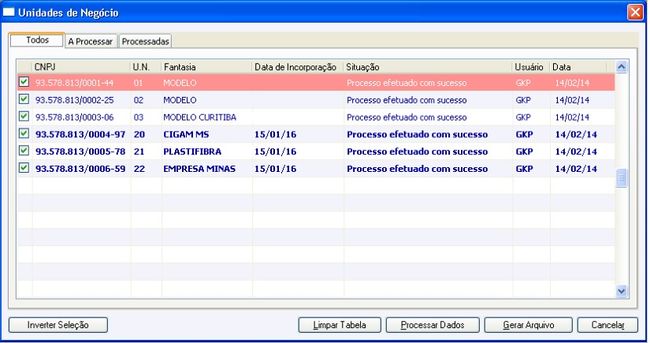

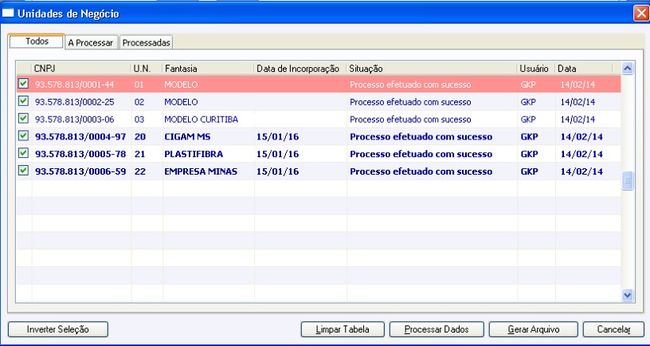

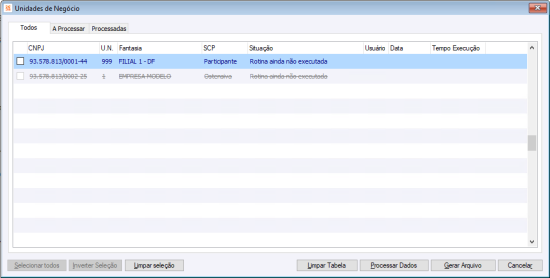

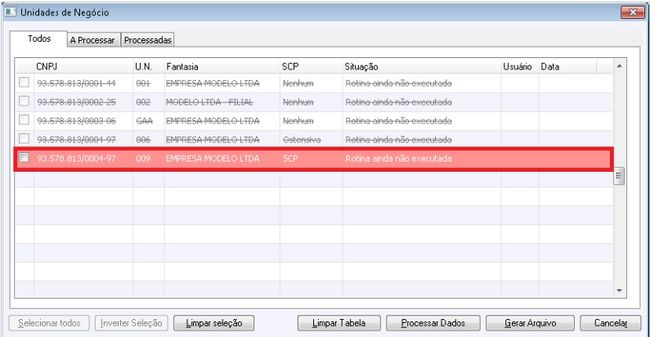

Após o preenchimento de todas as informações necessárias para geração do arquivo, pressione o botão “Confirmar” para uma nova tela aparecer:

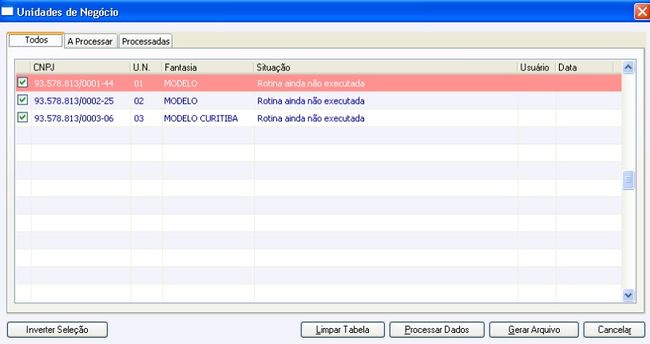

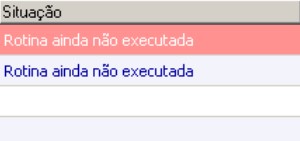

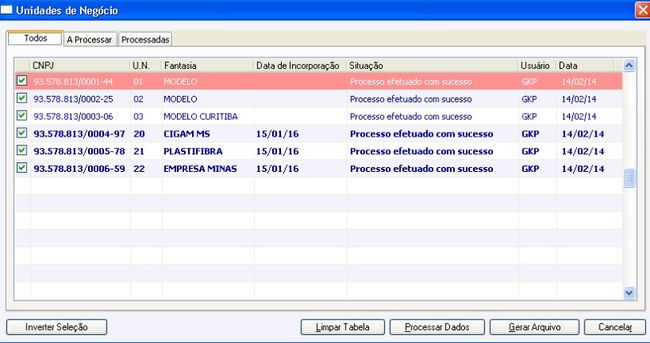

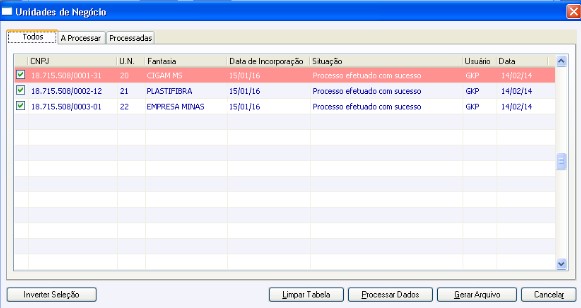

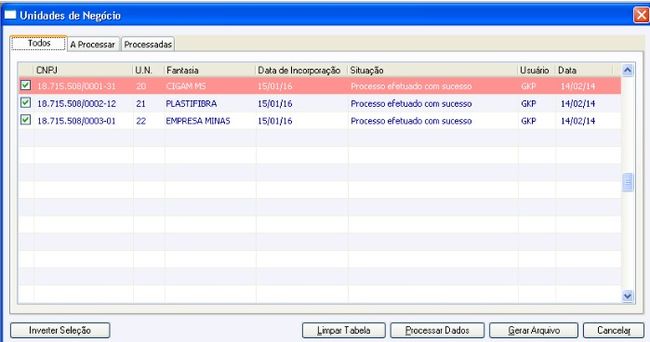

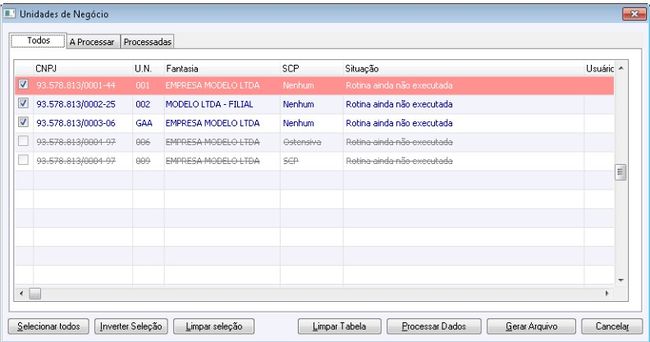

O botão “Limpar Tabela” é utilizado para limpar a tabela temporária, onde está gravada as informações do EFD Contribuições. É possível selecionar as Unidades de Negócio que serão apagadas da tabela temporária, assim como é possível limpar toda a tabela selecionando todas ou nenhuma Unidade de Negócio. É recomendado que esta funcionalidade seja executada sempre que gerar um novo arquivo, pois a tabela LFINTFISCAL pode conter dados desatualizados de execuções anteriores. Quando as tabelas estiverem sido limpas na coluna ‘Situação’ irá constar o texto: “Rotina ainda não executada”.

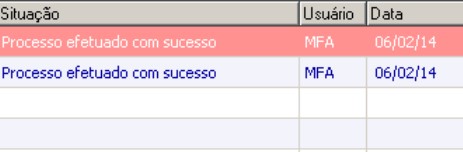

É nesta tela que será definida quais UNs devem ser executadas. O processo é simples: marcar uma ou mais Unidades de Negócio e clicar em “Processar Dados”. É necessário processar todas as UNs antes de gerar o arquivo (matriz e suas filiais). Uma vez que todas as UNs foram processadas com sucesso, é necessário clicar em “Gerar Arquivo”, e neste momento um único arquivo será gerado com o conteúdo de todas as UNs processadas anteriormente. Note que agora a coluna ‘Situação’ mostra o seguinte texto:

Na coluna ‘Usuário’ mostra quem realizou o processamento e ao lado em ‘Data’ quando ele foi executado.

A tela possui três guias que foram disponibilizadas para facilitar a visualização das Unidades de Negócio: Todos, A Processar e Processadas. Na guia ‘Processadas’ será apresentada somente as Unidades de Negócio cujo dados já foram processados com sucesso, e na guia ‘A Processar’ serão apresentadas todas as demais Unidades de Negócio (que não foram processadas ou que houve erro na execução).

OBS: Deve ser gerado um arquivo para cada CNPJ Raiz (matriz e filiais), ou seja, limpar tudo, processa a matriz e suas filiais, gera arquivo. Para outra matriz e suas filiais, deve-se novamente utilizar a funcionalidade de limpar tudo, assim será possível processar dados da outra matriz e suas filiais, gerando novo arquivo.

Como executar a rotina quando as tabelas variam por Unidade de Negócio?

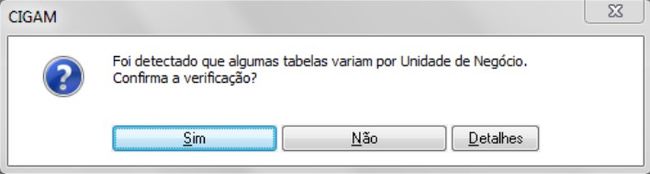

Verifique no ambiente se no nome lógico %LFINTFISCAL% contém ‘%CORP%’ na tradução. Com isso uma mensagem será apresentada na abertura da rotina EFD Contribuições:

Será necessário confirmar a variação de tabelas por Unidade de Negócio. Na tela principal da rotina, é necessário informar a Unidade de Negócio Matriz.

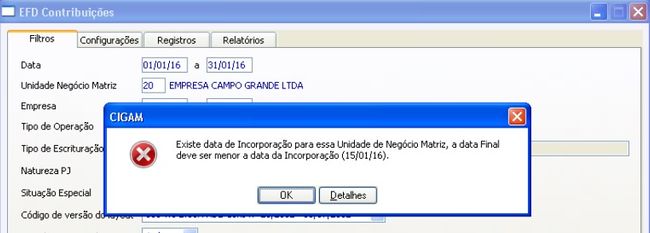

Como verificar se existem incorporação no período?

Na tela de unidades de negócio a unidade incorporada irá aparecer em negrito:

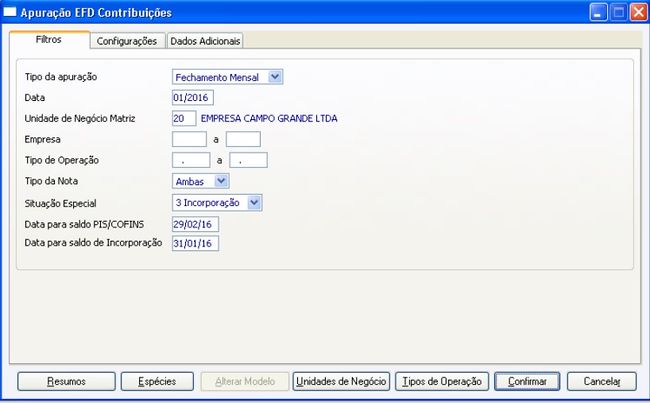

Quando selecionada uma empresa que foi incorporada, o campo 'Situação especial' da guia filtros deve ser igual a "3 Incorporação".

Como incorporar empresas no inicio do mês?

Exemplo: A Unidade 01 e a Unidade 20 são Matrizes, a UN20 (e suas filiais) serão incorporadas a UN01 no dia 01/02/16. No mês de janeiro 2016 deverá gerar UN 20 (e suas filiais) que serão incorporadas no inicio de fevereiro 2016.

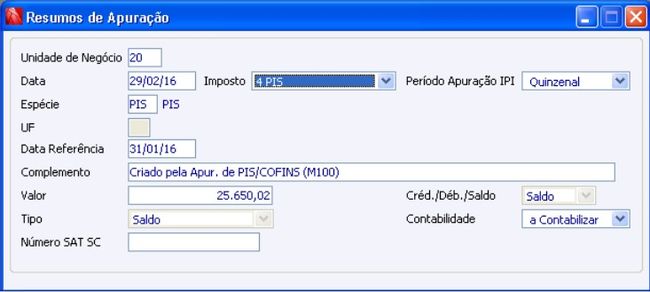

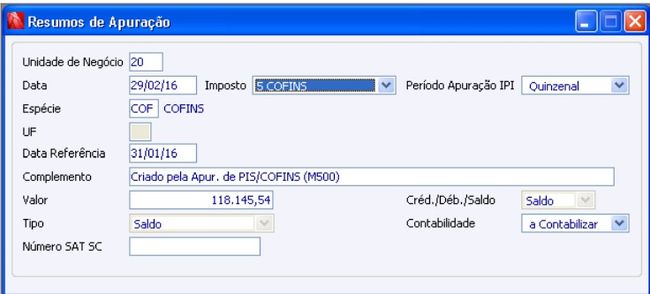

Será apresentado o valor do crédito a ser transferido no campo 16 'VL_CRED_TRANS' de sua escrituração.

|1100|012016|01||101|25654,03|0,00|25654,03|4,01||0,00|25650,02||0,00|0,00|25650,02|0,00|0,00|

1500|012016|01||101|118164,01|0,00|118164,01|18,47||0,00|118145,54||0,00|0,00|118145,54|0,00|0,00|

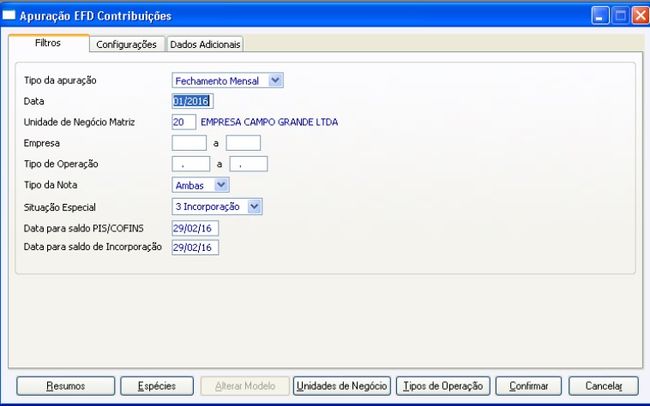

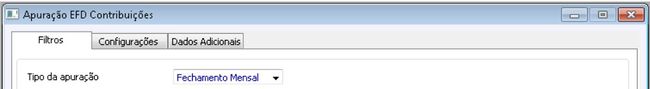

Deverá ser gerado um apuração do EFD Contribuição da UN20 (e suas filiais) do mês de janeiro 2016, marcando a opção 'Tipo de apuração' igual a "Fechamento mensal" para que seja gerado os resumos de apuração quando tiver incorporação no período.

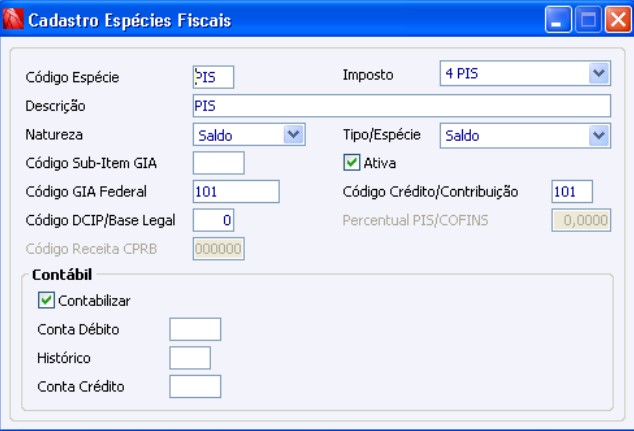

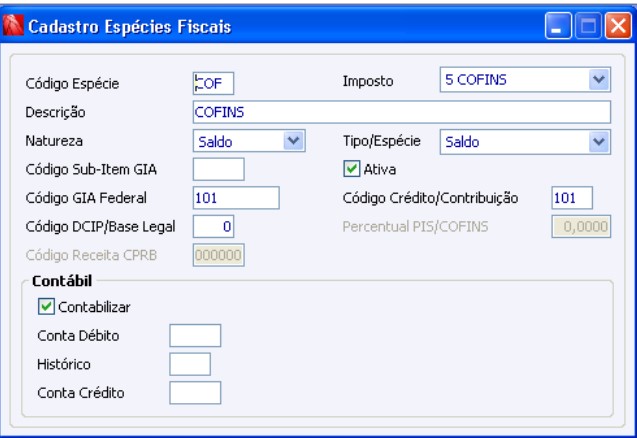

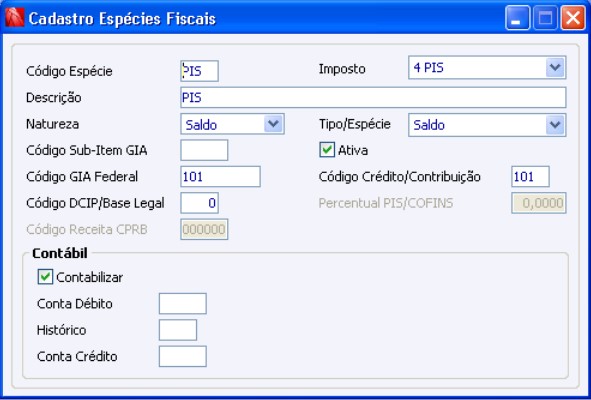

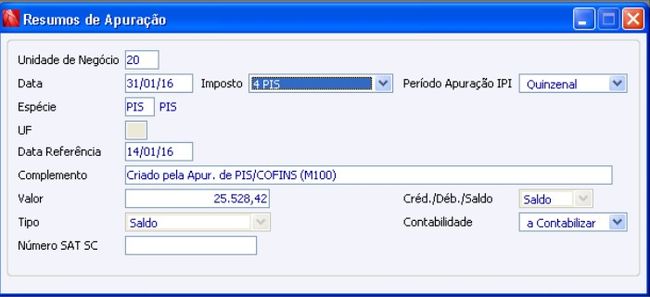

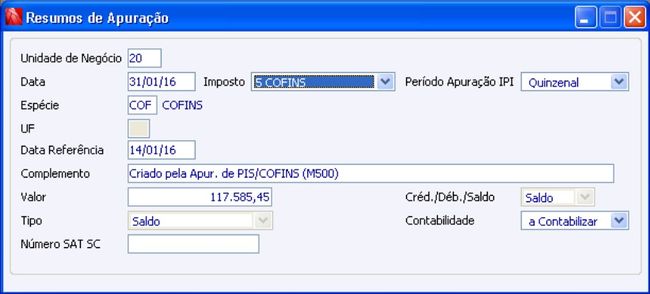

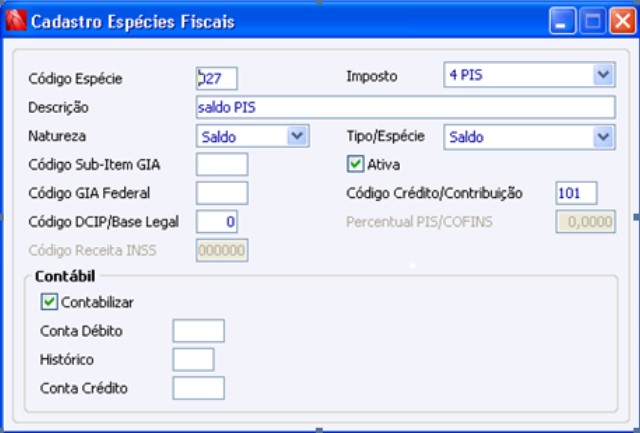

Situação Especial deve estar como “3 Incoporação”. Data para saldo de Incorporação: Quando a incorporação for no início do mês, a data deverá ser a do final do final do mês que houve a incorporação, no caso 29/02/16. Deverá ter previamente cadastrado uma espécie fiscal com Imposto = 4 (PIS) e 5 (COFINS), Credito_Debito_Saldo = "S"(Saldo), Tipo = "S" (Saldo) e o Código Crédito/Contribuição.

Serão considerados os valores de PIS e COFINS de todas as notas das empresas que foram incorporadas no período selecionado e será gerado resumo de apuração com a Unidade de Negócio Matriz, no caso UN20. Ao gerar o EFD no mês de fevereiro 2016 da Unidade 01 (UN20 já esta incorporada e agora é uma filial da UN 01).

Será creditado o valor do resumo gerado nos registros F800, M100, M500, 1100 e 1500.

|F800|01|29022016|18715508000131|022016|101|25650,02|118145,54|0|

|M100|101|1|||||25650,02|0,00|0,00|0,00|25650,02|1|0,00|25650,02|

|M500|101|1|||||118145,54|0,00|0,00|0,00|118145,54|1|0,00|118145,54|

|1100|022016|02|18715508000131|101|25650,02|0,00|25650,02|0,00||0,00|25650,02||0,00|0,00|0,00|0,00|25650,02|

|1500|022016|02|18715508000131|101|118145,54|0,00|118145,54|0,00||0,00|118145,54||0,00|0,00|0,00|0,00|118145,54|

Como incorporar empresas no meio do mês?

Exemplo: A Unidade 01 e a Unidade 20 são Matrizes, a UN20 (e suas filiais) serão incorporadas a UN01 no dia 15/01/16. No mês de janeiro 2016 deverá gerar UN 20 (e suas filhais) que serão incorporadas no meio de janeiro 2016. No caso gerar do dia 01/01/16 a 14/01/16.

Será apresentado o valor do crédito a ser transferido no campo 16 'VL_CRED_TRANS' de sua escrituração. |1100|012016|01||101|25532,43|0,00|25532,43|4,01||0,00|25528,42||0,00|0,00|25528,42|0,00|0,00| |1500|012016|01||101|117603,92|0,00|117603,92|18,47||0,00|117585,45||0,00|0,00|117585,45|0,00|0,00| Deverá ser gerado um apuração do EFD Contribuição da UN20 (e suas filiais) do mês de janeiro 2016, marcando a opção 'Tipo de apuração' igual a "Fechamento mensal" para que seja gerado os resumos de apuração quando tiver incorporação no período.

Situação Especial deve estar como “3 Incoporação”.

Data para saldo de Incorporação: Quando a incorporação for no meio do mês, a data deverá ser a do final do final do mês que houve a incorporação, no caso 31/01/16.

Deverá ter previamente cadastrado uma espécie fiscal com Imposto = 4 (PIS) e 5 (COFINS), Credito_Debito_Saldo = "S"(Saldo), Tipo = "S" (Saldo) e o Código Crédito/Contribuiçã

Serão considerados os valores de PIS e COFINS de todas as notas das empresas que foram incorporadas no período selecionado e será gerado resumo de apuração para a Matriz (no caso UN 20). Ao gerar o EFD no mês de janeiro 2016 da Unidade 01 (UN20 já esta incorporada e agora é uma filial da UN 01). As notas fiscais geradas a partir do dia 15/01/16 da Unidade 20 e suas filiais que foram incorporadas serão consideradas no arquivo.

Será creditado o valor do resumo gerado nos registros F800, M100, M500, 1100 e 1500. |F800|01|15012016|18715508000131|012016|101|25528,42|117585,45|0| |M100|101|1|||||25528,42|0,00|0,00|0,00|25528,42|1|0,00|25528,42| |M500|101|1|||||117585,45|0,00|0,00|0,00|117585,45|1|0,00|117585,45| |1100|012016|02|18715508000131|101|25528,42|0,00|25528,42|0,00||0,00|25528,42||0,00|0,00|0,00|0,00|25528,42| |1500|012016|02|18715508000131|101|117585,45|0,00|117585,45|0,00||0,00|117585,45||0,00|0,00|0,00|0,00|117585,45|

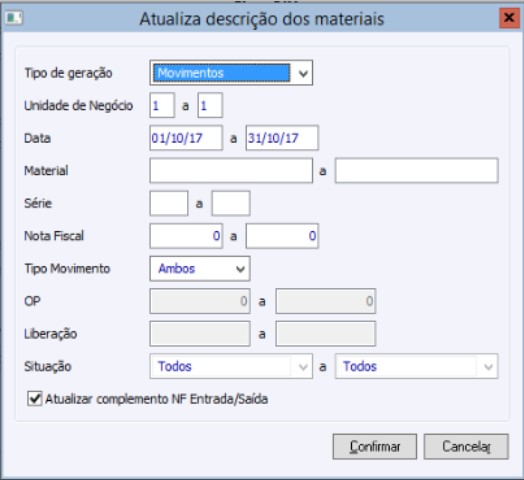

Como atualizar o código e a descrição dos materiais?

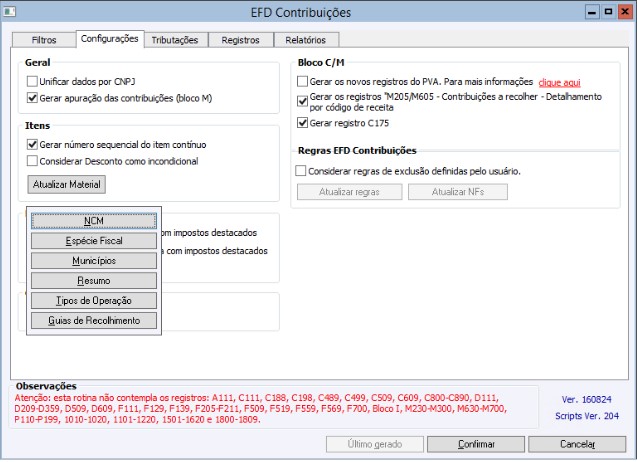

Na guia configurações, no botão ‘Atualizar Material’ será possível acessar a tela da rotina para atualizar o código e a descrição do material.

A rotina de atualização da descrição dos materiais irá atualizar o código e descrição dos materiais nas tabelas 1752 (Complemento Entrada) e 2408 (complemento Nota Fiscal) de acordo de como estiver parametrizado as configurações LF - GE - 2284 - Código do Material parametrizável nos Arquivos Legais e .LF - GE - 2285 - Descrição do Material parametrizável nos Arquivos Legais. OBS: Este botão também foi disponibilizado na tela de geração do Sped Fiscal, uma vez executada a rotina em um período (independente se for executada no EFD Contribuição ou no Sped Fiscal) , não será necessário gerar novamente.

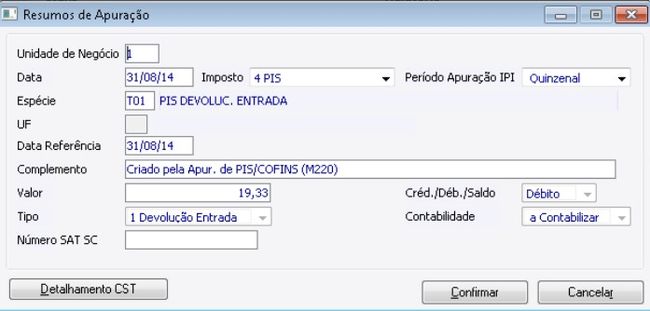

Como efetuar ajustes de PIS/COFINS?

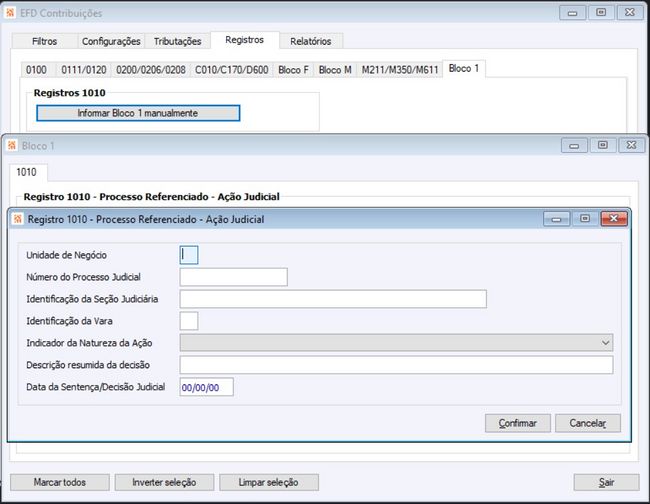

Quando for necessário efetuar ajuste nos valores de PIS/COFINS deve ser criado um Resumo de Apuração para estes impostos em Fiscal > Escrita Fiscal > Movimentos > Resumos de Apurações. No campo "Código GIA FEDERAL", deve ser informado o código de ajuste conforme tabela abaixo: 4.3.8 – Tabela Código de Ajustes de Contribuição ou Créditos.

| Código | Descrição |

| 01 | Ajuste Oriundo de Ação Judicial |

| 02 | Ajuste Oriundo de Processo Administrativo |

| 03 | Ajuste Oriundo da Legislação Tributária |

| 04 | Ajuste Oriundo Especificamente do RTT |

| 05 | Ajuste Oriundo de Outras Situações |

| 06 | Estorno |

Os ajustes de Pis/Cofins devem ser realizados consolidados na Unidade de Negócio da Matriz.

Como efetuar ajustes de crédito por código de crédito/contribuição?

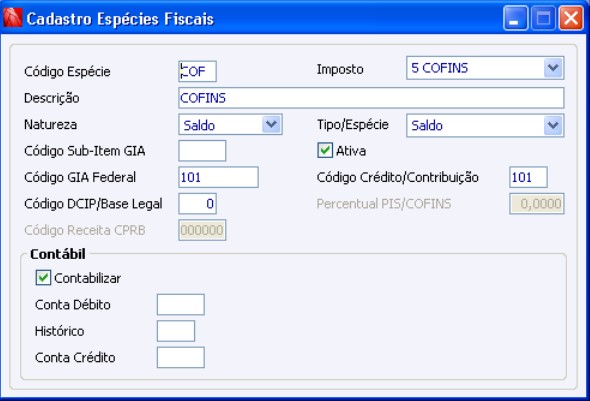

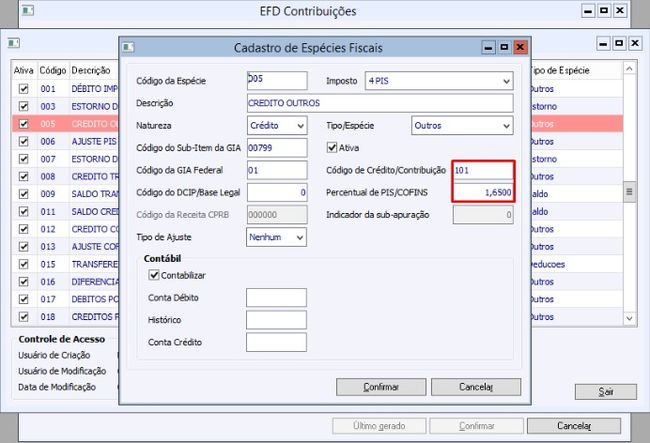

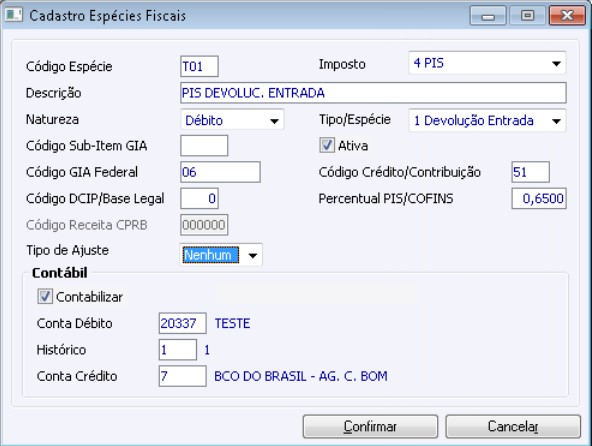

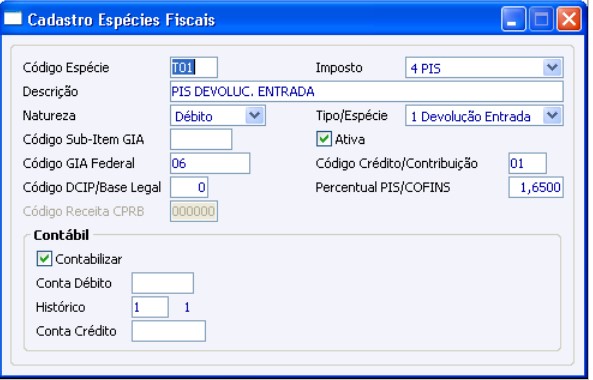

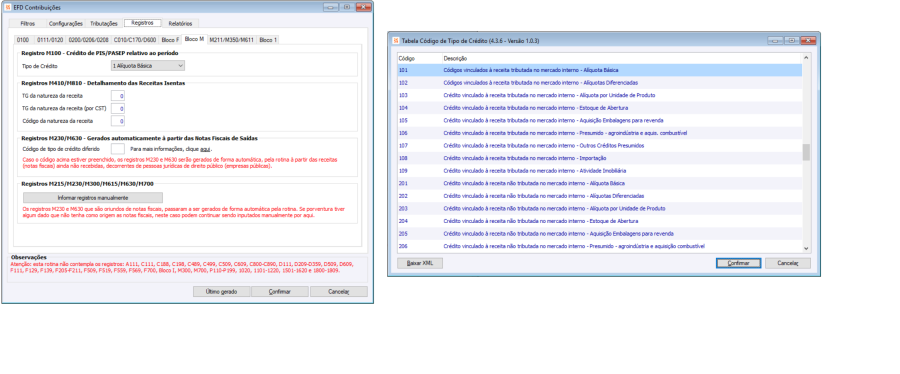

No cadastro de ‘Espécie Fiscal’ deverá estar configurado os campos ‘Código Crédito/Contribuição’ e ‘Percentual Pis/Cofins’ de acordo com os registros 'M100(Crédito de PIS/PASEP Relativo ao Período)', 'M210 (Detalhamento da Contribuição para o PIS/PASEP do Período)', 'M500 (Crédito de COFINS Relativo ao Período)' e 'M610 (Detalhamento da Contribuição para a Seguridade Social - COFINS do Período).

Esses campos ficarão habilitados quando o ‘Imposto’ for “Pis” ou “Cofins” e a ‘Natureza’ for “Crédito” ou “Débito”.

Para cada resumo de apuração deverá ser informado os CST no botão “detalhamento”. Maiores informações verificar tópico “Como informar o detalhamento do CST nos resumos de operações?”.

Esses ajustes serão listados nos registros ‘M110 (Ajustes do Crédito de PIS/PASEP Apurado)', 'M220 (Detalhamento da Contribuição para o PIS/PASEP do Período)', 'M510 (Ajustes do Crédito de COFINS Apurado)' e 'M620 (Ajustes da COFINS Apurada), considerando a variação de código de crédito/contribuição e percentual de Pis/Cofins.

Na tela de geração do EFD Contribuições foi disponibilizado o cadastro de espécie que poderá ser acessado através do botão ‘Espécie’ na guia Configurações.

Para fazer um ajuste de crédito de PIS/COFINS registros M110 (Ajustes do Crédito de PIS/PASEP Apurado) e M510 (Ajustes do Crédito de COFINS Apurado), a ‘Natureza’ deve ser “crédito” e o ‘Tipo/Especie’ deve ser “Outros” para acrescentar no crédito e “estorno” para descontar do crédito.

Para fazer um ajuste de Contribuição de PIS/COFINS registros M220 (Detalhamento da Contribuição para o PIS/PASEP do Período) e M620 (Ajustes da COFINS Apurada), a ‘Natureza’ deve ser “débito” e o ‘Tipo/Espécie’ deve ser “Outros” para acrescentar no débito e “estorno” para descontar do débito.

Os ajustes de Pis/Cofins devem ser realizados consolidados na Unidade de Negócio da Matriz.

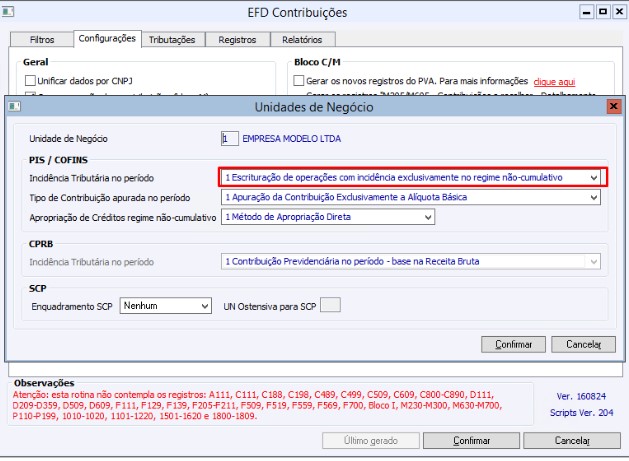

Como Identificar o Tipo de Contribuição a ser utilizada para o registro 0110 (Regime de apuração da contribuição social e de apropriação de crédito)?

Contribuintes que utilizam alíquota básica (regime não cumulativo - PIS 1,65 e COFINS 7,6 ) ( regime cumulativo PIS 0,65 COFINS 3,00) devem informar a opção "1 Apuração da Contribuição Exclusivamente a Alíquota Básica”

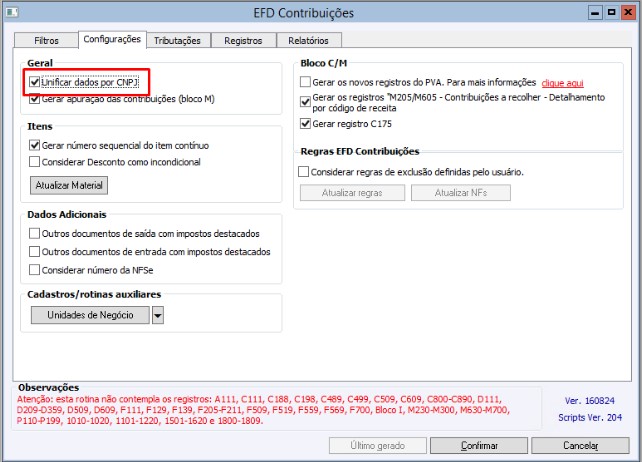

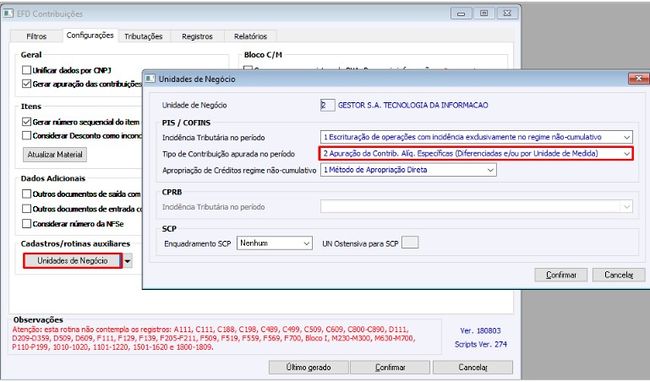

Os contribuintes que utilizam Alíquotas Específicas (Diferenciadas e/ou por Unidade de Medida de Produto) que não sejam as básicas devem informar a opção "2 Apuração da Contribuição a Alíquotas Específicas (Diferenciadas e/ou por Unidade de Medida de Produto)” .Produtos com incidencia monofásica ou tributados com aliquota zero, não são considerados nessa opção, ou seja são considerados aliquota básica. Quando possuir aliquotas básicas e espeáificas na mesma apuração, deve ser utilizada a opção "2 Apuração da Contribuição a Alíquotas Específicas (Diferenciadas e/ou por Unidade de Medida de Produto)”.

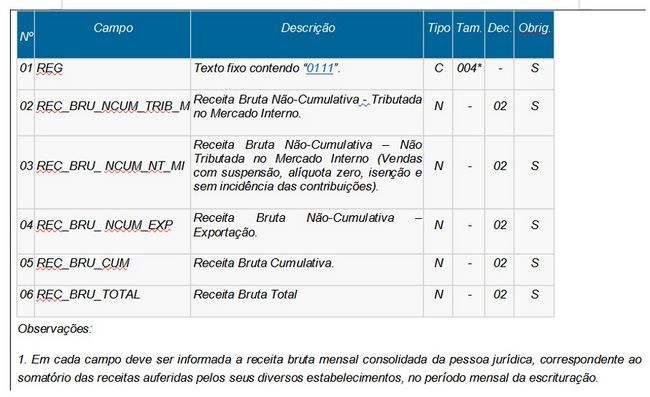

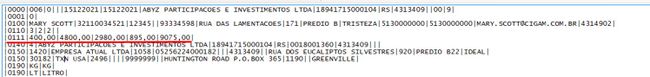

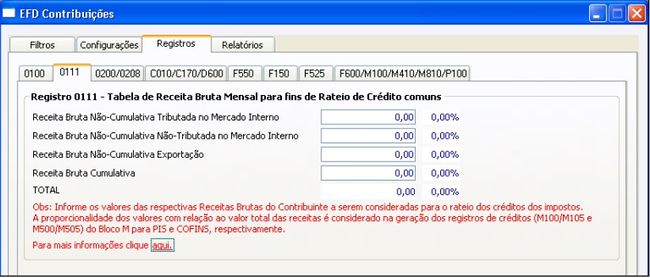

Como gerar o registro '0111- Tabela de Receita Bruta Mensal para fins de Rateio de Crédito comuns' automaticamente?

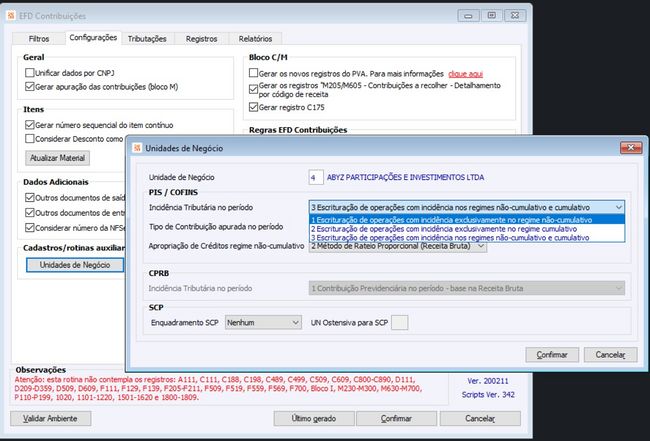

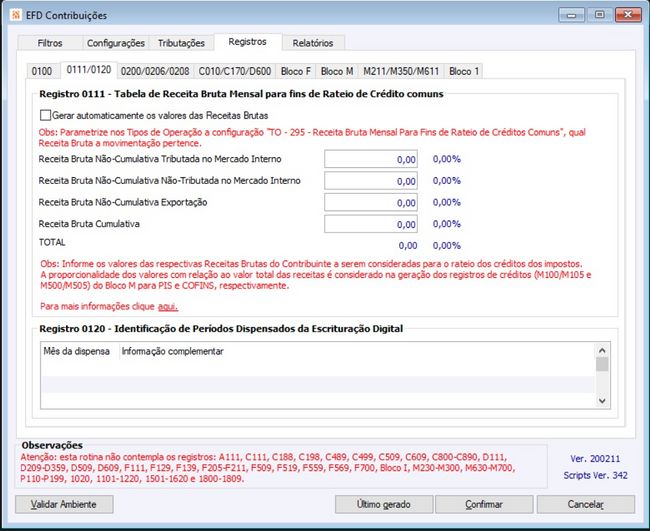

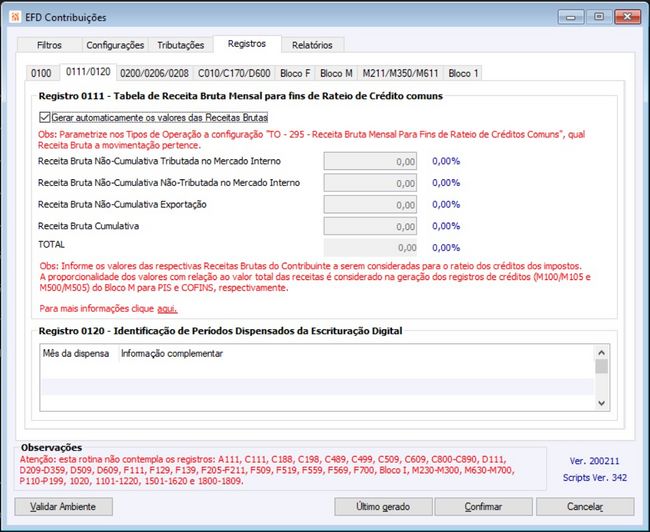

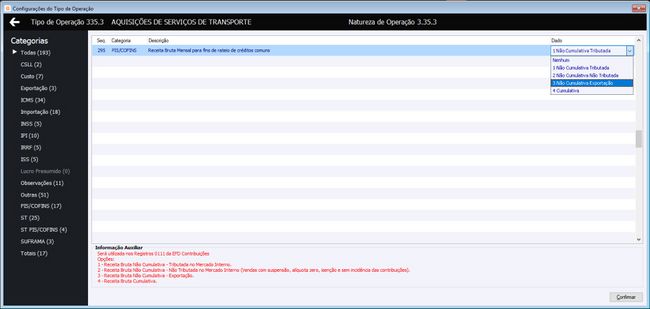

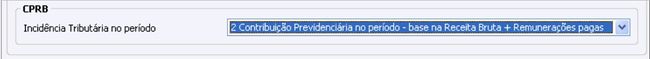

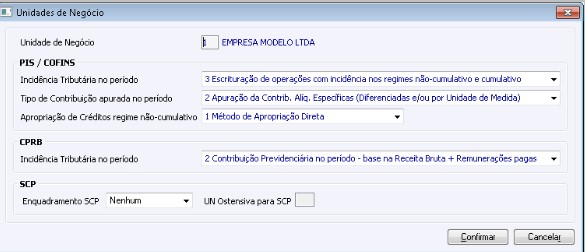

Na guia de registro 0111, os campos em tela ficam habilitados quando o campo 'Apropriação de Crédito regime não cumulativo' do Botão 'Unidades de Negócio' for igual a "2 Método de Rateio Proporcional (Receita Bruta)" e o campo 'Incidência Tributária no Período' for 1 ou 3.

Caso a opção 'Gerar Automaticamente os valores das Receitas Brutas' esteja selecionada, os campos serão desabilitados na tela, e os valores serão apurados conforme os registros 'A170', 'C170', 'C175', 'C181', 'C381', 'C481', 'C491', 'C601', 'C870','C880', 'D201', 'D601', 'F100', 'F200', 'F205', 'F210', 'F500', 'F510', 'F550', 'F560', e então levados aos campos correspondentes do Registro 0111, conforme a parametrização definida na configuração 'TO - 295 - Receita Bruta Mensal para fins de rateio de créditos comuns', dos Tipos de Operação utilizados nas notas fiscais.

Lembrando que os campos no Registro 0111 serão preenchidos conforme a parametrização do campo 'Incidência Tributária no Período' da Unidade de Negócio. Caso esteja igual a '1' serão apresentados valores nos campos 2,3 e 4. Se estiver igual a '3' serão preenchidos todos os campos do registro. Caso esteja igual a '2' segue a mesma regra de quando a opção de gerar automático estiver desmarcada, ou seja, o registro 0111 não é gerado no arquivo.

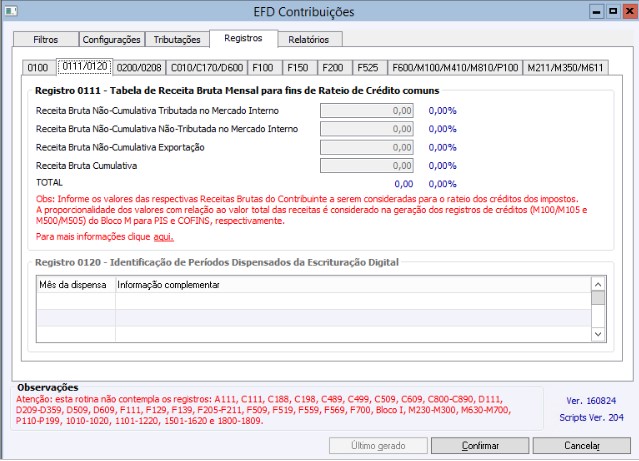

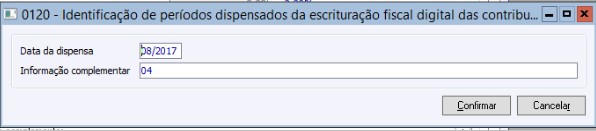

Quando Gerar o registro 0120 (Identificação de períodos dispensados da escrituração fiscal digital das contribuições– EFD-contribuições)?

Registro opcional, específico para a pessoa jurídica informar os meses em que não tenha realizado operações representativas de receitas auferidas ou recebidas, e operações com direito a crédito (ensejando a dispensa de transmissão de EFD-Contribuições nesses meses), a ser apresentado na escrituração referente ao período de apuração de dezembro de cada ano-calendário ou no mês em que ocorreu a extinção, incorporação, fusão e cisão total ou parcial. Na aba ‘0111/0120’ deverá ser informado os meses da dispensa e a informação complementar.

Ao pressionar o botão “F4” ou “CTRL + I” será aberta a tela para informar os dados do registro 0120.

Como Gerar o registro C120 (Complemento do documento - operações de importação (código 01))?

Acessa somente as Notas Fiscais de Entrada de importação, CFOP iniciado em “3” que não possuem Serviços, e que possuam PIS e/ou COFINS. O campo personalizado ‘Usrentr1’ na entrada deve estar informado o número da DI. O Modelo de formulário deve ser 01 ou 55.

Como Gerar o registro C800 e seus filhos?

O registro C800 e seus filhos são gerados pelo Módulo de Postos.

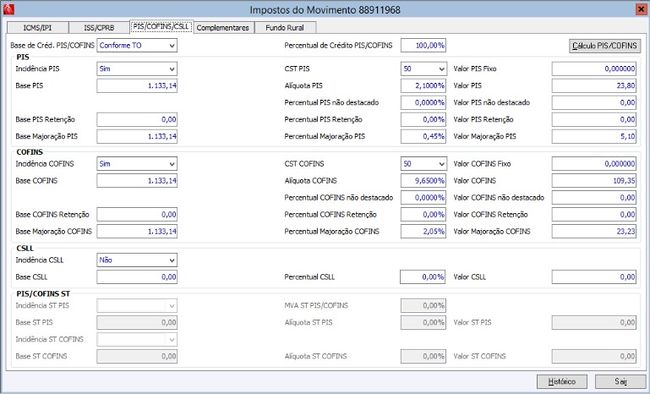

Como Configurar a Majoração de PIS e COFINS para Notas Fiscais de importação (‘Tipo nota’ igual a “Importação”)?

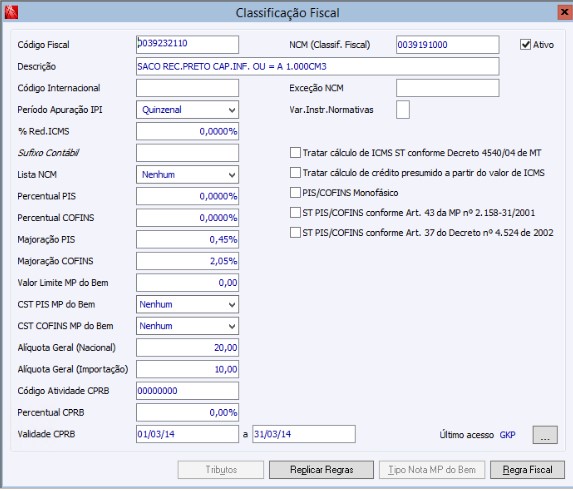

O percentual de Majoração de PIS e COFINS devem ser cadastrados no cadastro de Classificação Fiscal nos campos “Majoração PIS” e “Majoração COFINS”.

No percentual de PIS e COFINS já devem estar acrescidos o percentual de majoração.

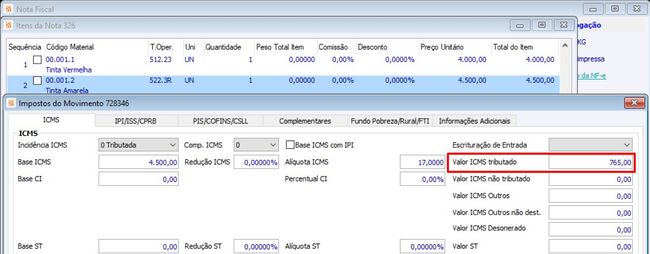

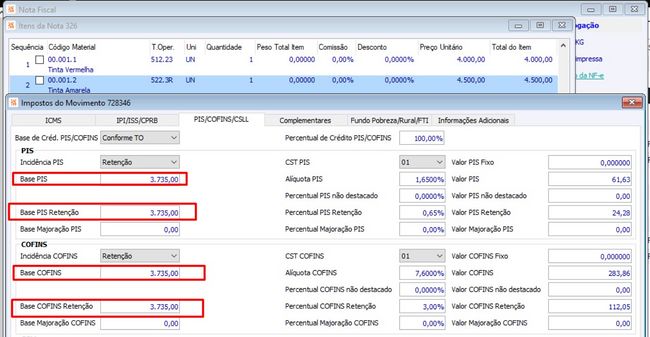

Na tela dos impostos movimentos, será apresentado a Base, o Percentual e o Valor de Majoração, esses valores já foram considerados no PIS e COFINS.

No arquivo do EFD Contribuições será desconsiderado o valor de Majoração no percentual e valor de PIS e COFINS.

Como fica a majoração de PIS e COFINS quando o COFINS é não destacado?

A majoração de PIS e COFINS sempre será custo para a empresa. Independente se o PIS e COFINS são tributados ou não destacado, o cálculo da majoração é o mesmo. No percentual de PIS e COFINS já devem estar acrescidos o percentual de majoração. EX: 7,6% COFINS + 2,05 de Majoração de COFINS. No campo de “PIS não destacado” e “COFINS não destacado” será considerado o valor calculado considerando o percentual do imposto mais a majoração.

Quais Cupons Fiscais são consideradas para geração dos registros C481 e C485?

Os Cupons Fiscais cujo campo ‘Documento Fiscal’ esteja preenchido com “2D” e o campo ‘Modelo de Formulário’ preenchido com “01”. Ele deve ter base e valores de Pis e Cofins e para o mesmo período deve haver Mapa Resumo cadastrado.

Quais as situações que o Cigam contempla no registro F100 (Demais documentos e operações geradoras de contribuição e créditos)?

A rotina contempla Cartas fretes, desde que o usuário marque o campo ‘Outros documentos de entrada com impostos destacados’ na guia ‘Configurações’ da tela e as Notas Fiscais de Entrada, possuam PIS e/ou COFINS e o campo ‘Listar Livros’ igual a “Nenhum”. Contempla faturas de locação, desde que o usuário marque o campo ‘Outros documentos de saída com impostos destacados’ na guia ‘Configurações’ da tela e as Notas Fiscais de Saída possuam PIS e/ou COFINS e o campo ‘Listar Livros’ igual a “Nenhum”.

Como incluir um registro F100/ F500/ F550 (Demais documentos e operações geradoras de contribuição e créditos) na tela da rotina do EFD Contribuições?

Todas as movimentações financeiras para geração do registro F100 (formam base para contribuição e crédito), inclusive as que contemplam as movimentações financeiras geradoras de juros auferidos, rendimentos de aplicações e locações, que não estão contempladas neste deverão ser imputadas manualmente através de um pré-cadastro disponibilizado na tela da rotina.

Atenção: Somente os registros que estiverem selecionados serão considerados na geração do arquivo. Ao pressionar o botão “F4” ou “CTRL + I” será aberta a tela para informar os dados do registro F100.

Também é possível informar estes dados através do PVA do EFD Contribuições: Acesse o PVA do EFD Contribuições, abra o arquivo desejado. Na guia “Escrituração” selecione a opção “ Informações dos estabelecimentos”, selecione o CNJP correspondente. Clique na opção “Documentos fiscais de Entrada/Aquisição com crédito” e selecione a opção “Demais documentos e Operações geradoras de contribuição e crédito (F100)” para incluir manualmente o registro desejado. Os registros F500 e F550 ficarão disponíveis na tela de geração do EFD Contribuição quando o ‘Regime tributário’ da guia Configurações for igual a “2 Lucro presumido ou Arbitrado”.

Quando selecionado o ‘Critério de escrituração’ “1 Caixa consolidado” ficará disponivel para criar o registro “F500”, para o “2 Competência consolidado” ficará disponivel para criar o registro “F550” e para o “9 Competência detalhado” ficará disponivel para criar o registro “F100.

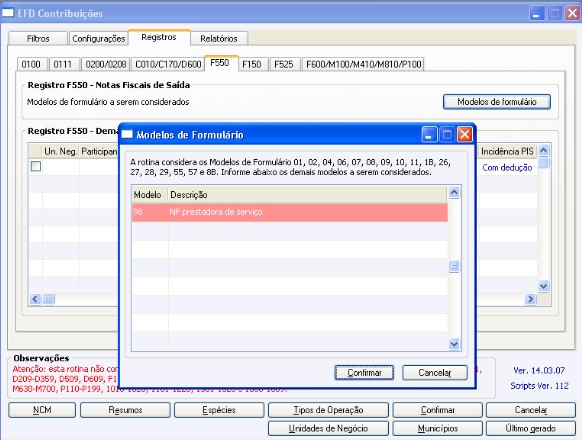

Como indicar modelos de formulários que o sistema não contempla no registro F550 (Demais documentos e operações geradoras de contribuição e créditos)?

Na guia do registro F550 foi disponibilizado o botão ‘Modelos de formulário’. Acessando a tela do botão será possível informar os modelos de formulário que devem ser considerados no registro F550, além dos modelos que já são contemplados.

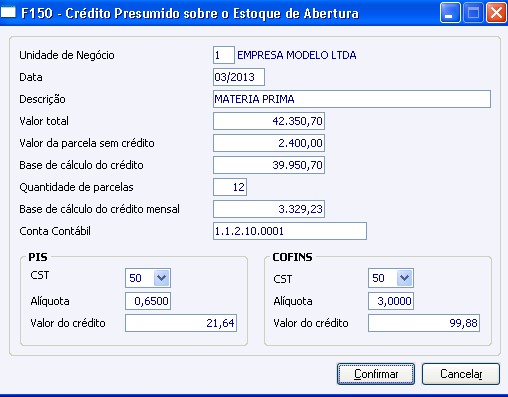

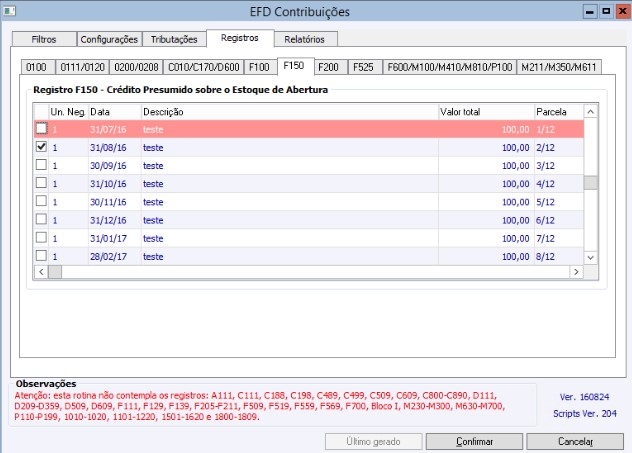

Como Gerar o registro F150 (Crédito presumido sobre estoque de abertura)?

O crédito presumido sobre o estoque de abertura é utilizado em 12 parcelas mensais, iguais e sucessivas a partir do mês que o Contribuinte ingressar no regime não-cumulativo. Este registro apenas é válido no arquivo quando o regime estiver setado desta maneira. Os valores são apresentados conforme os CSTs de PIS e COFINS. Cadastro da Unidade de Negócio:

Ao pressionar o botão “F4” ou “CTRL + I” será aberta a tela para informar os dados do registro F150.

Serão geradas 12 parcelas mensais, iguais e sucessivas. Somente os registros que estiverem selecionados serão considerados na geração do arquivo.

Importante: Não é possível modificar apenas uma parcela, a alteração feita será replicada para as demais parcelas.

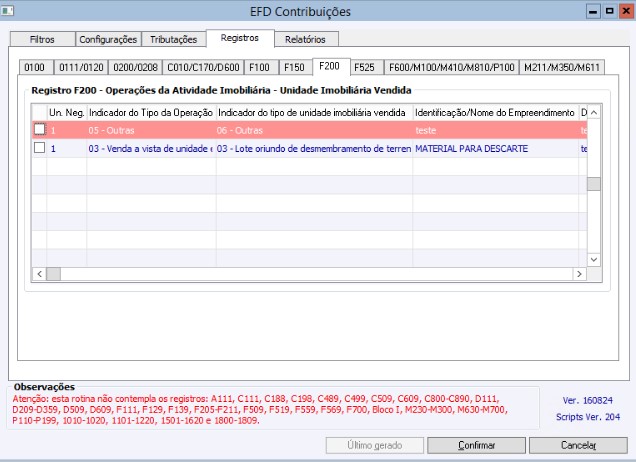

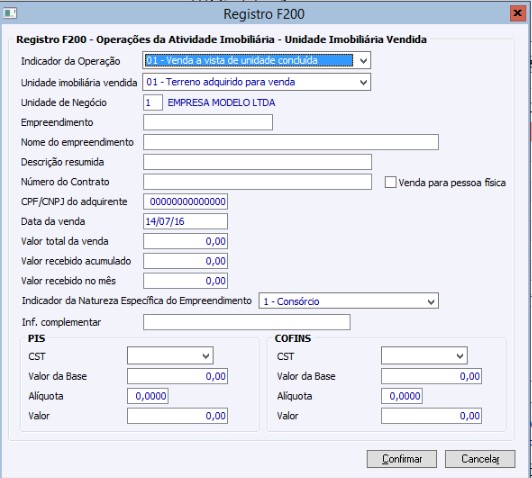

Como Gerar o registro F200 (Operações da Atividade Imobiliária – Unidade Imobiliária Vendida)?

Somente os registros que estiverem selecionados serão considerados na geração do arquivo.

Ao pressionar o botão “F4” ou “CTRL + I” será aberta a tela para informar os dados do registro F200.

Para informar CPF no campo CPF/CNPJ do adquirente é necessário marcar a opção “Venda para pessoa física”.

Como Gerar o registro F600 (Contribuição retida na fonte)?

Para a geração deste registro primeiramente é necessário que esteja marcada a opção Gerar Registro F600 na tela da rotina.

O registro F600 apresenta dados das notas fiscais de saída, onde a incidência de PIS e COFINS é igual a retenção e haja lançamento financeiro com ‘Tipo’ igual a “Entrada” e ‘Situação’ igual a “Liquidada”.

Somente considera as informações no registro ‘F600’ quando a soma dos valores dos lançamentos financeiros (pagamentos recebidos) agrupados por CNPJ (Cliente destinatário da Nota Fiscal) referentes aos documentos fiscais com valores retidos de PIS ou de COFINS for maior ou igual ao valor mínimo indicado no campo ‘Mínimo’ do cadastro de impostos e contribuições relativo aos impostos registrados nas configurações LF - GE - 637 - Código imposto para PIS e LF - GE - 638 - Código imposto para COFINS, quando preenchidas as mesmas, caso contrário não avalia o valor mínimo e considera todas as retenções com valores de PIS e/ou COFINS Retenção diferentes de zero.

Quando a configuração FA - NF - 1159 - Controlar limite de retenções separadamente para NFS estiver marcada, será considerado o limite informado no campo ‘Minimo saídas’ do cadastro de imposto e contribuição para as Notas fiscais de saídas.

Quando a opção ‘Gerar lançamento contabilização retenção na NFS’ do cadastro das configurações do Tipo de Operação estiver marcada não será avaliado o valor mínimo informado nos Impostos Contribuições, ou seja, indica que deverá considerar todas as retenções. Esta questão é utilizada para as retenções sobre as operações com peças automotivas.

Importante: A retenção ocorre no pagamento, ou seja, a obrigação pelo pagamento da retenção é do destinatário da Nota Fiscal de Saída (com ou sem Serviços). O registro ‘F600’ exige que o emitente da Nota Fiscal de Saída apresente a retenção que o destinatário deverá recolher.

Os lançamentos totalmente avulsos (que não possuem número de Nota Fiscal informado) não serão considerados no registro F600.

Na geração dos registros 1300/1700 efetuado a validação no campo ‘02 IND_NAT_RET’ para quando o ‘Regime Tributário’ (guia ‘Configurações’ da tela) for igual a “1 Lucro Real” e ‘Indicador da Natureza da Receita’ (subguia ‘F600’ da guia ‘Registros’ da tela) for igual a “1 Receita de Natureza Cumulativa” e a Data inicial for maior ou igual a “01/01/2014”, irá alterar o Indicador de Natureza da Retenção de “01, 02, 03, 04, 05 ou 99” para “51, 52, 53, 54, 55 ou 59”, respectivamente.

Como Gerar os registros M?

O bloco “M” é os totalizadores dos demais registros, esses registros são a Apuração da Contribuição e Crédito de PIS/PASEP e da COFINS. Para o cálculo dos registros ficarem corretos é essencial que no cadastro do Tipo de Operação estejam informados os campos ‘Base créd. PIS/COFINS’, ‘CST PIS’ e ‘CST COFINS’.

Como utilizar o Método de Rateio Proporcional (receita bruta)?

Os campos ficarão habilitados quando o campo 'Apropriação de Crédito regime não cumulativo' do Botão 'Unidades de Negócio' for igual a "2 Método de Rateio Proporcional (Receita Bruta)" e o campo 'Incidência Tributária no Período' = 1 ou 3.

Na guia 'Registros', subguia "0111" 'Tabela de Receita Bruta Mensal para fins de Rateio de créditos comuns', deverão ser informados os valores da Receita bruta.

Será Calculada a proporcionalidade dos campos do registro '0111' informados na tela com relação à soma destes no total. Esta proporção será utilizada para calcular o valor da base de cálculo para o bloco M.

Exemplo:

Receita Bruta Não-Cumulativa Tributada no Mercado Interno = 1.250.000,00 (50%)

Receita Bruta Não-cumulativa Não-Tributada no Mercado Interno = 500.000,00 (20%)

Receita Bruta Não-Cumulativa Exportação = 250.000,00 (10%)

Receita Bruta Cumulativa = 500.000,00 (20%)

TOTAL............................................ 2.500.000,00

Nos registros 'M100', 'M105', 'M500' e 'M505' serão considerados os percentuais.

Importante: Para geração do rateio, serão considerados os CST PIS/COFINS "53" a "56" ou quando esteja parametrizado para buscar automático (Cfme Tipo Operação).

Como será a busca do CST PIS/COFINS para quem utilizar o Método de Rateio Proporcional (receita bruta)?

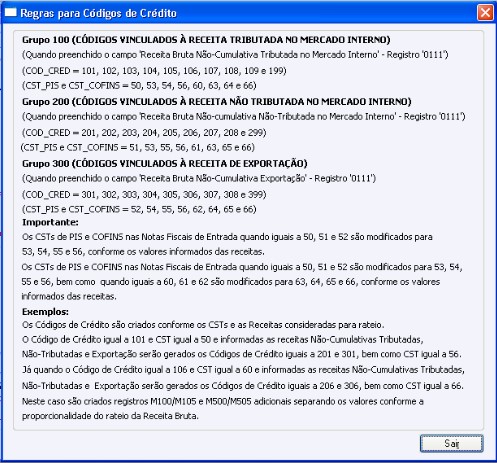

As Notas Fiscais de entrada com CST PIS/COFINS "53" a "66" ou quando esteja parametrizado para buscar automático (Cfme Tipo Operação), será feita nova busca do CST PIS/COFINS conforme os campos que foram informados na guia "0111" 'Tabela de Receita Bruta Mensal para fins de Rateio de créditos comuns'.

CST 50 e/ou 60 quando o campo 'Receita Bruta Não-Cumulativa Tributada no Mercado Interno' do registro '0111' estiver preenchido na tela.

CST 51 e/ou 61 quando o campo 'Receita Bruta Não-Cumulativa Não-Tributada no Mercado Interno' do registro '0111' estiver preenchido na tela.

CST 52 e/ou 62 quando o campo 'Receita Bruta Não-Cumulativa Exportação' do registro '0111' estiver preenchido na tela.

CST 53 e/ou 63 quando o campo 'Receita Bruta Não-Cumulativa Tributada no Mercado Interno' e 'Receita Bruta Não-Cumulativa Não-Tributada no Mercado Interno' do registro '0111' estiver preenchidos na tela.

CST 54 e/ou 64 quando o campo 'Receita Bruta Não-Cumulativa Tributada no Mercado Interno' e 'Receita Bruta Não-Cumulativa Exportação' registro '0111' estiverem preenchidos na tela.

CST 55 e/ou 65 quando o campo 'Receita Bruta Não-Cumulativa Não-Tributada no Mercado Interno' e 'Receita Bruta Não-Cumulativa Exportação' do registro '0111' estiverem preenchidos na tela.

CST 56 e/ou 66 quando os campos 'Receita Bruta Não-Cumulativa Tributada no Mercado Interno', 'Receita Bruta Não-Cumulativa Não-Tributada no Mercado Interno' e 'Receita Bruta Não-Cumulativa Exportação' do registro '0111' estiverem preenchidos na tela.

Quem poderá gerar os registros M100, M105, M110, M500, M505 e M510?

Para gerar os registros citados acima a empresa não poderá ser sujeitas exclusivamente ao regime cumulativo. Portanto na tela de geração, somente irá gerar esses registros quando a opção da tela de geração do registro 0110 “Incidência tributária no período” for igual a “1 Escrituração de operações com incidência exclusivamente no regime não-cumulativo” ou “3 Escrituração de operações com incidências nos regimes não-cumulativo e cumulativo”.

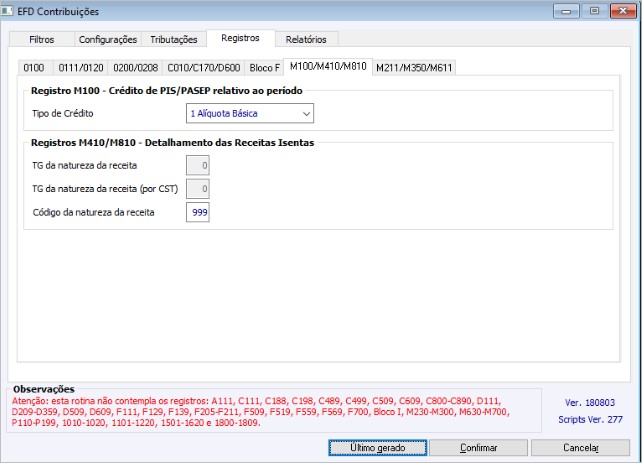

Como definir o Código de natureza da receita para os registros M410/M810 – Detalhamento das receitas isentas?

Para definir qual é o código correto, identifique em qual das tabelas abaixo a sua empresa se enquadra:

- Tabela 4.3.10: Produtos Sujeitos à Incidência Monofásica da Contribuição Social – Alíquotas Diferenciadas (CST 04 - Revenda);

- Tabela 4.3.11: Produtos Sujeitos à Incidência Monofásica da Contribuição Social – Alíquotas por Unidade de Medida de Produto (CST 04 - Revenda);

- Tabela 4.3.12: Produtos Sujeitos à Substituição Tributária da Contribuição Social (CST 05 - Revenda);

- Tabela 4.3.13: Produtos Sujeitos à Alíquota Zero da Contribuição Social (CST 06);

- Tabela 4.3.14: Operações com Isenção da Contribuição Social (CST 07);

- Tabela 4.3.15: Operações sem Incidência da Contribuição Social (CST 08);

- Tabela 4.3.16: Operações com Suspensão da Contribuição Social (CST 09).

A partir disto verifique as tabelas em: http://www1.receita.fazenda.gov.br/sistemas/sped-fiscal-pis-cofins/tabela-codigos/tabelas-de-codigos.htm

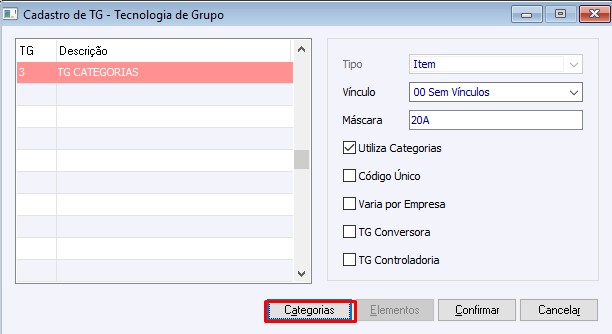

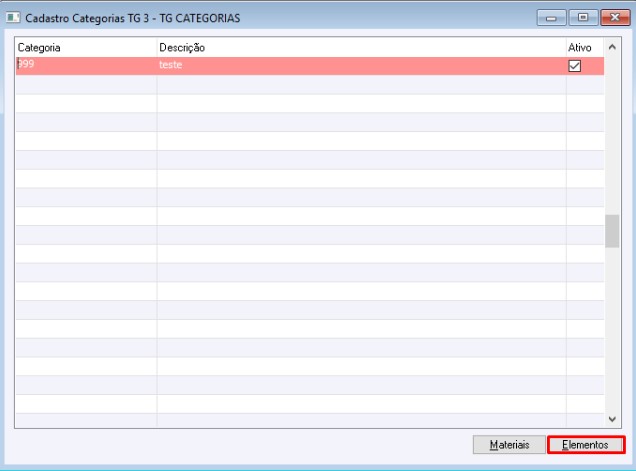

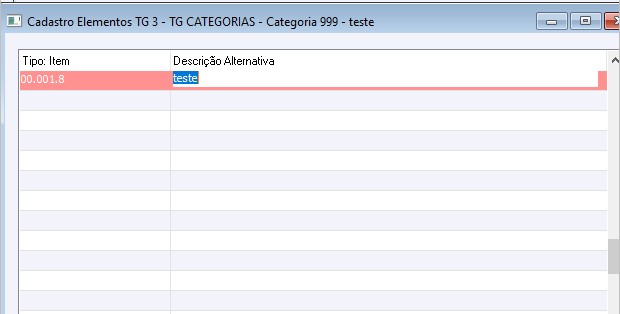

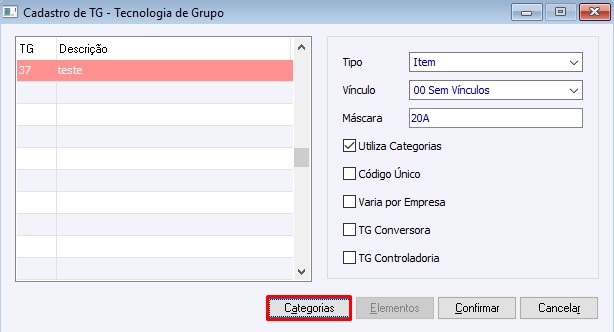

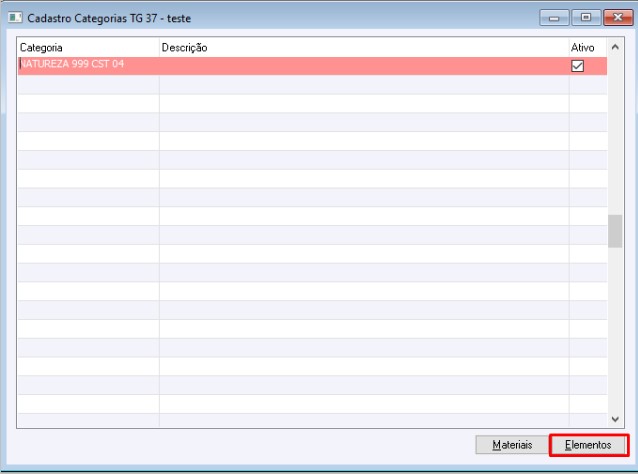

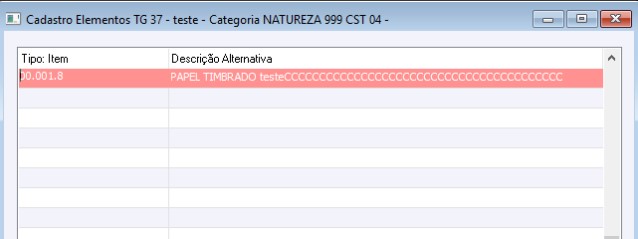

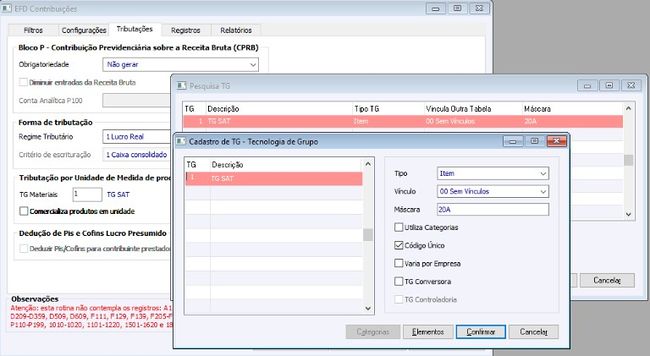

Se houver necessidade de variar o Código de Receita por material, informar TG no campo ‘TG da natureza da receita’. A TG deverá ser do Tipo Item e que Utilize Categoria. No campo categoria informar o Código de Receita e em elementos os materiais que corresponderão a estes códigos.

Se houver necessidade de variar o Código de Receita por CST, informar TG no campo ‘TG da natureza da receita (por CST)’. A TG deverá ser do Tipo Item e que Utilize Categoria, não poderá estar marcada a opção Código Único (para que seja possível informar o mesmo material em mais de uma possibilidade). No campo categoria informar o texto ‘NATUREZA XXX CST XX’, substituir XXX pelo Código de Receita e XX pelo CST correspondente e em elementos informar os materiais que corresponderão a estes códigos de acordo com a CST do movimentos.

Se não houver necessidade de variar o Código de Receita, informar no campo Código da natureza da receita o código que corresponderá a todas as possibilidades.

Como identificar que a nota possui receita isenta nas vendas para Zona Franca ou área de livre comércio?

Para notas fiscais de saídas para área de livre comércio (Natureza da Receita 909 e CST PIS/COFINS 06), no cadastro do município do cliente deve estar selecionado o campo ‘Área de livre comércio’.

Também é possível marcar o campo ‘Área de livre comércio’ acessando o botão ‘Município’ da tela de geração do EFD Contribuição.

Quando o cliente da Nota Fiscal de Saída possuir inscrição do SUFRAMA (Superintendência da Zona Franca de Manaus) informada no cadastro de empresa, e houver destaque de Suframa calculado na Nota Fiscal, será considerada nota com receita isenta (Natureza da Receita 908 e CST PIS/COFINS 06). Para esta situação não é necessário que o campo ‘Área livre comércio’ esteja marcado. Caso um Cliente seja da Área de livre comércio e possua inscrição de SUFRAMA, será considerada a Natureza de receita 908.

O que é necessário para geração do registro 0145 (Regime de apuração da contribuição previdenciária sobre a Receita bruta)?

Este registro servirá para identificar a obrigatoriedade de escrituração do Bloco “P”.

Para gerar o registro 0145 é necessário que esteja marcada a opção “Gerar somente o Bloco P” ou “Gerar Bloco P e demais Blocos (A, C, D e F)”, e que tenha movimentação (Nota Fiscal) para gerar o registro P100.

No cadastro da Unidade de Negócio deverá ser configurada a opção “Incidência tributária no período” da EFD Contribuição.

A partir da versão 2.0.2 do PVA da EFD - Contribuições não é mais necessário repetir o registro '0145' (Regime de apuração da contribuição previdenciária sobre a receita bruta) para todos os estabelecimentos que possuem informação para o Bloco P.

Importante: Deve escriturar o Registro 0145 a pessoa jurídica que tenha auferido receita das atividades de serviços ou da fabricação de produtos, relacionados nos art. 7º e 8º da Lei nº 12.546/2011, mais as alterações da Lei nº 12.715/2012. Tabela 5.1.1.

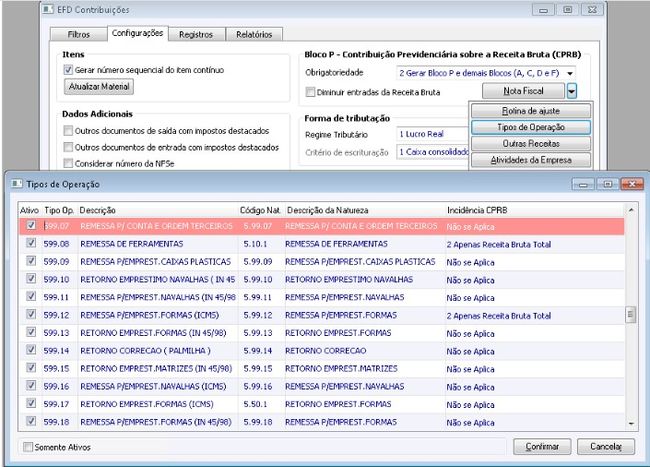

Como atualizar as Incidências de CPRB (Contribuição Previdenciária sobre Receita Bruta) no tipo de operação?

No Tipo de Operação deverá ser configurada a Incidência de CPRB quando houver cálculo de CPRB para o bloco P e/ou deverá ser considerado na Receita Bruta. Na tela de geração do EFD Contribuição foi disponibilizado o botão ‘Tipo Operação’ na guia ‘Configurações’, onde será possível informar a Incidência de CPRB.

As opções são:

Não se Aplica: Não será considerado na geração do bloco P, nem na Receita Bruta

1 Receita Bruta Total e Receita Bruta CPRB: Será considerado na Receita Bruta e no bloco P.

2 Apenas Receita Bruta Total; Será considerado na Receita Bruta e desconsiderado nos demais registros.

3 Apenas Receita Bruta CPRB; Não será considerado na Receita Bruta e será considerado no bloco P.

O percentual de CPRB deverá ser informado no NCM do material. Maiores informações ver no tópicos ‘Como atualizar as NCMs para operações Monofásicas e para o bloco “P”?’.

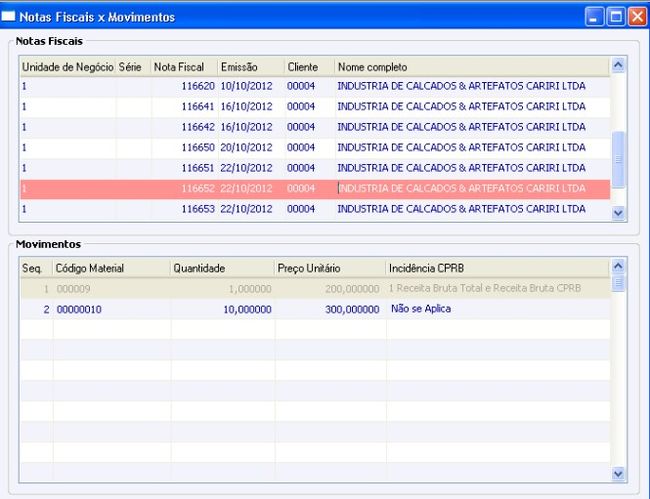

Como atualizar/revisar as Incidências de CPRB (Contribuição Previdenciária sobre Receita Bruta) no movimento da Nota Fiscal?

O campo ‘Incidência CPRB’ do imposto movimento da Nota Fiscal irá definir se esse movimento será considerado ou não na Receita Bruta e no Bloco P. Na tela da rotina do EFD Contribuição, na guia ‘Configuração’, foi disponibilizado o botão ‘Nota Fiscal’, onde poderá ser acessada as Notas Fiscais e seus movimentos para serem revisada ou alterada a Incidência de CPRB.

Importante: Quando a Nota Fiscal já estiver com status “enviada” ou “confirmada”, o campo “Incidência CPRB” somente poderá ser alterado acessando o botão ‘Nota Fiscal’ da rotina EFD Contribuição.

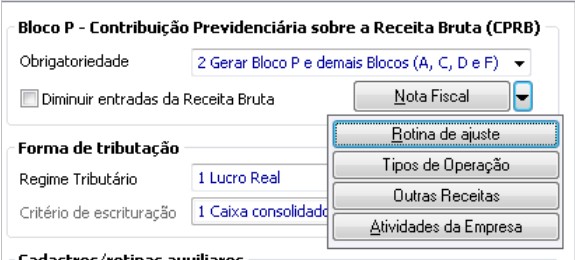

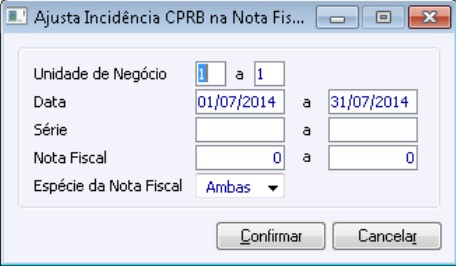

Como atualizar automaticamente as Incidências de CPRB (Contribuição Previdenciária sobre Receita Bruta) no movimento da Nota Fiscal de acordo com a incidência de CPRB do Tipo de Operação?

A incidência do CPRB será atualizado automaticamente ao executar o Cigam. Na tela da rotina do EFD Contribuição, na guia ‘Configuração’, foi disponibilizado o botão ‘Rotina de ajuste’, essa rotina irá atualizar automaticamente as Incidências de CPRB no movimento da Nota Fiscal de acordo com a incidência de CPRB do Tipo de Operação.

Após executar a rotina, será apresentado um relatório com as notas que foram modificadas.

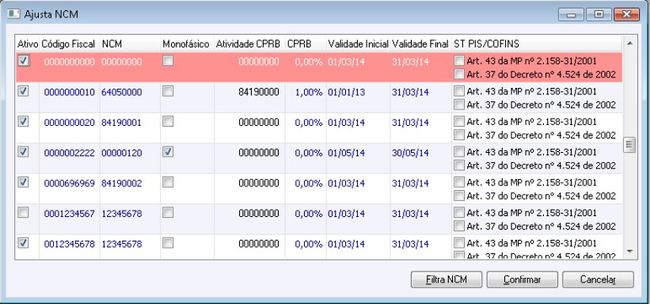

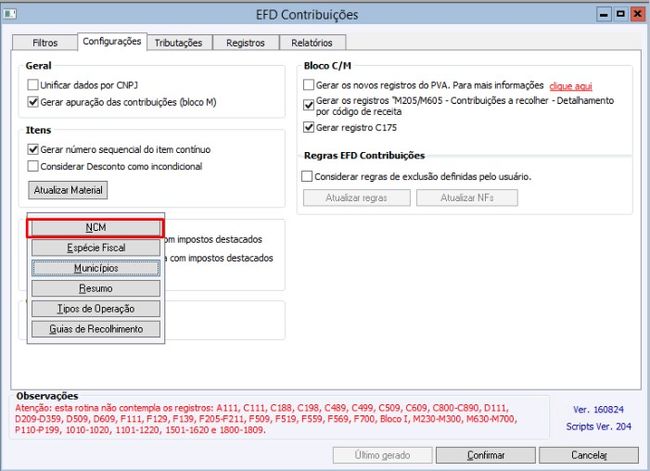

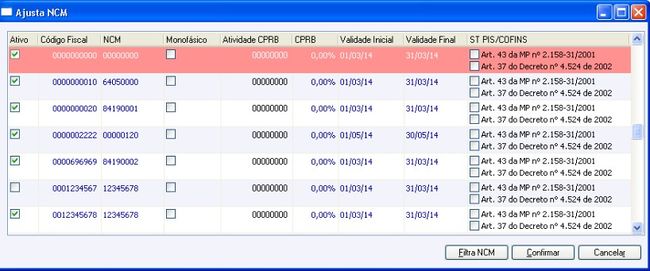

Como atualizar as NCMs para operações Monofásicas e para o bloco “P”?

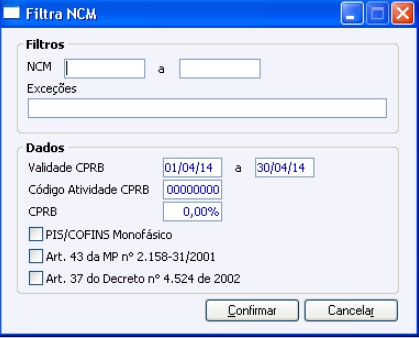

Na tela da rotina do EFD Contribuições, no botão ‘NCM’ na guia ‘Configurações’ poderão ser acessadas as NCM, onde será possível atualizar os campos ‘Monofásico’, ‘Atividade CPRB’, Validade Inicial e Validade Final manualmente. OBS: Para o bloco P é necessário informar a “Atividade CPRB”, o “percentual de CPRB”, a “Validade inicial” e a “Validade final”.

Através do botão ‘Filtra NCM’ está disponível a rotina para atualizar nas NCM´s as informações citadas acima, por faixas de NCM automaticamente.

NCM: informe o NCM inicial e final. Exemplo: O usuário poderá por nos filtros a NCM inicial 39210000 a 39219999, assim pegando toda faixa de NCM que inicia com 3921.

Exceções: Informe a NCM que é exceção referente a faixa informada. As NCM deverão ser separadas por vírgula.

Data Validade CPRB: informe a data de vigência do início e fim da escrituração.

Código Atividade CPRB: Informe o código indicador correspondente a atividade sujeita a incidência da Contribuição Previdenciária sobre receita bruta, para o bloco P.

CPRB: Informe o percentual da Contribuição Previdenciária sobre Receita Bruta para o Bloco ‘P’.

PIS/COFINS Monofásico: Marque esta opção quando a NCM pertence a tabela dos produtos com incidência monofásica.

A lista de produtos ou serviços que se enquadram para a geração do bolo P, bem como os dados dos campos disponibilizados, estão relacionados na Tabela 5.1.1.

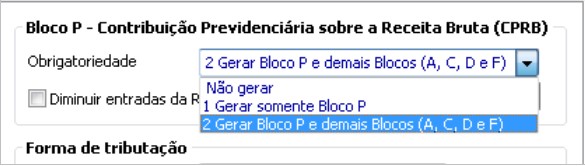

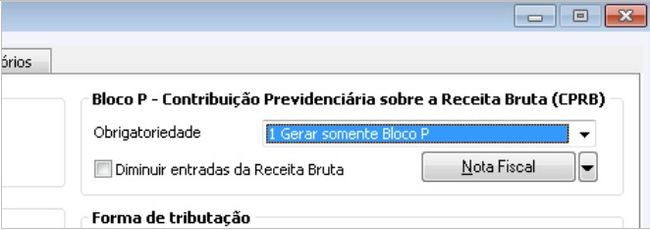

Quais as opções da obrigatoriedade para a geração do Bloco P Contribuição Previdenciária sobre a Receita Bruta (CPRB)?

Não Gerar: Quando selecionado não gera os registros referente ao Bloco P.

1 Gerar somente o Bloco P: Quando selecionado gera os registros do bloco P e os demais Blocos gera sem informações.

2 Gerar Bloco P e demais Blocos (A, C, D e F): Quando selecionado gera os registros do bloco P e dos demais Blocos.

Como será considerado quando selecionar a opção “Diminuir entradas da Receita Bruta”?

Quando selecionada a opção ”Diminuir entradas da Receita Bruta” será considerada as notas fiscais de entrada que possui movimentos com Incidência de CPRB diferente de “Não se aplica” e que a NCM esteja configurada para o bloco P.

Quando selecionar a opção “Gerar somente o bloco P”?

Na tela de geração do EFD Contribuição na guia “Configuração”, a opção “Gerar somente o Bloco P” deverá ser marcada quando o Contribuinte for do Regime Tributário Lucro Presumido ou Arbitrado e possuir movimentação conforme as NCMs contidas na Tabela 5.1.1 nos arquivos de apuração dos meses de Janeiro a Dezembro/2012. Após esta data deverá ser gerado o Bloco P em conjunto com as demais informações de PIS e COFINS.

Já para os Contribuintes do Regime Tributário do Lucro Real deverá ser gerado marcando a opção ‘Gerar registros do Bloco P – Apuração da Contribuição Previdenciária sobre a Receita Bruta’ quando possuir a movimentação de acordo com as NCMs da Tabela 5.1.1.

Tabela explicativa:

| Mês/Ano | “Gerar somente Bloco P” | “Gerar Bloco P e demais Blocos (A, C, D e F)” |

| Março/2012 | A | A e B |

| Abril/2012 | A | A e B |

| Maio/2012 | A | A e B |

| Junho/2012 | A | A e B |

| Julho/2012 | A | A e B |

| Agosto/2012 | A | A e B |

| Setembro/2012 | A | A e B |

| Outubro/2012 | A | A e B |

| Novembro/2012 | A | A e B |

| Dezembro/2012 | A | A e B |

| A partir de Janeiro de 2013 | Não marcar | A e B |

| A – Contribuinte do Regime Tributário Lucro Presumido ou Arbitrado

| ||

| B - Contribuinte Regime Tributário do Lucro Real

| ||

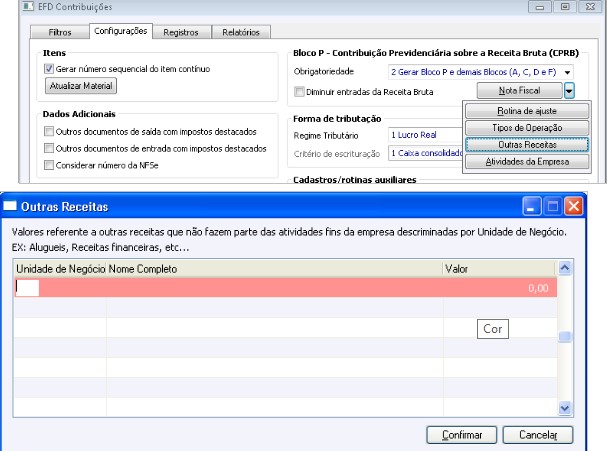

Onde informar os valores de outras receitas para o bloco P?

Os valores referentes a outras receitas que não fazem parte das atividades fins da empresa, exemplo: Aluguéis, receitas financeiras, mora, etc..., devem ser informados na tela de ‘Outras Receitas’. Esta tela poderá ser acessada pelo botão ‘Outras Receitas’ da guia ‘Configurações’ da tela de geração do EFD Contribuições.

Os valores informados desta tela serão considerados no registro 0145 (Regime de apuração da contribuição previdenciária sobre a Receita bruta).

Como configurar para considerar outros documentos no bloco P?

Outros documentos são Notas Fiscais de Saída com o listar livro igual a “nenhum”, com imposto destacado e com as configurações necessária para a geração do bloco P. A opção ‘Outros documentos de saídas com impostos destacados’ da guia ‘Configurações’ deve estar selecionada.

Como será considerado para aglutinar os valores no registro P100 (Contribuição previdenciária sobre a receita bruta)?

Serão aglutinados os itens das Notas Fiscais onde a NCM seja do mesmo grupo (campo ´’Código atividade CPRB’) e alíquota CPRB.

Como será considerado para aglutinar os valores no registro P200 (Consolidação da contribuição previdenciária sobre a receita bruta)?

Serão aglutinados os valores das Notas Fiscais e resumo de apuração que possuem o mesmo Código receita CPRB.

Esse código deverá ser informado na atividade da empresa do cliente, ou quando for feito resumo de apuração, no cadastro da Espécie Fiscal.

Na tela de geração do EFD Contribuições também poderá ser acessado o ‘Resumos’ e a ‘Atividade da Empresa’ para informar o Código receita CPRB.

Atentar para que a atividade da empresa esteja informada no cadastro da empresa da Unidade de Negócio.

O registro P200 e filhos, são centralizados pela matriz.

Importante: O campo ‘Código receita CPRB’ será disponibilizado na regular 160512.

Como fazer ajuste sobre valores da contribuição previdenciária apurada na receita bruta?

Os ajustes deverão ser feitos pelo Resumo de Apuração com Imposto igual a “B CPRB”, com Data igual à Data Final do período de datas informado na tela, com ‘Credito_Debito_Saldo’ igual a “D” (Débito), com Tipo igual a “O” (Outros) ou com Tipo igual a “E” (Estorno). No cadastro da Espécie Fiscal deverá ser informado o Código receita CPRB. Esses resumos de apurações serão gerados no registro “P210 - Ajuste da contribuição previdenciária apurada sobre a receita bruta”, e os valores também serão considerados no registro “P200 – consolidação da contribuição previdenciária apurada sobre a receita bruta". OBS: Tipo igual a “O” (Outros) acrescenta na Contribuição enquanto o Tipo igual a “E” (Estorno) reduz. Importante: O validador não aceita movimentação do registro P200 e filhos, quando não possuir movimentação do registro P100.

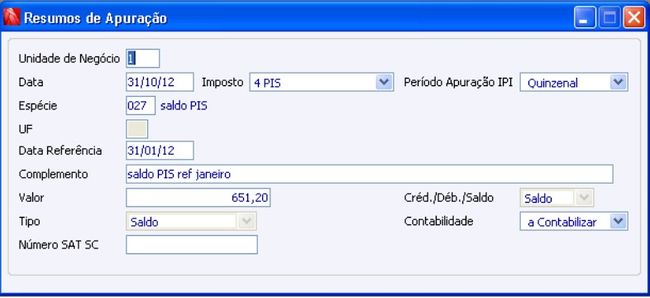

Como controlar o crédito de período anteriores (registros 1100 e 1500)?

Quando houver crédito de períodos anteriores, primeiramente o usuário deverá criar manualmente os resumos de apurações para PIS e COFINS.

Para os próximos períodos ao gerar o Apuração EFD Contribuições com a opção de ‘Tipo de Apuração’ igual a “Fechamento mensal”, será gerado automaticamente os resumos de apurações.

Importante Os resumos de créditos deverão ser da Unidade de Negócio Matriz, nesse resumo deverá ser informada no campo ‘Data Referência’ a data em que houve o crédito do imposto. No campo “Data” informar a data que o resumo será considerado, que pode ser divergente da “Data Referência”.

Na espécie Fiscal, a ‘Natureza’ deve ser “Saldo” e o ‘Código Crédito/Contribuição’ deve estar preenchido.

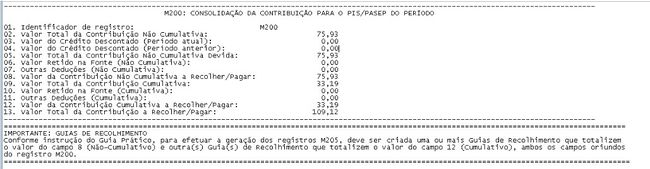

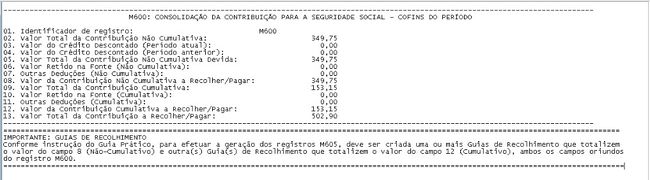

Esses resumos de operações irão gerar os registros 1100 (Controle de créditos fiscais – PIS/PASEP) e 1500 (Controle de créditos fiscais – COFINS) que serão considerados no registro M200 (Consolidação da contribuição para o PIS/PASEP do período) e M600 (Consolidação da contribuição para a seguridade social - COFINS do período).

Exemplo:

Registros de PIS

M200|68,48|11,74|56,74|0,00|0,00|0,00|0,00|0,00|0,00|0,00|0,00|0,00|

|1100||01||101|20,00|0,00|20,00|0,00||0,00|20,00||0,00|0,00|0,00|0,00|0,00|

|1100||01||101|688,09|0,00|688,09|0,00||0,00|688,09||0,00|0,00|0,00|0,00|651,35|

No registro M200 o valor 68,48 são as Notas Fiscais de saídas (débitos), o valor 11,74 são as notas fiscais de entrada (crédito no período) e o valor 56,74 é o crédito de períodos anteriores, no caso 20,00 (todo crédito do mês de janeiro) mais 36,74 (parte do crédito do mês de abril).

Nos registros 1100, no mês de janeiro foi utilizado todo crédito, ficando o ultimo campo zerado (não tem crédito a transportar para o próximo período). No mês de abril, o crédito é de 688,09, onde foi utilizado 36,74 e ficou o valor 651,35 (último campo) para transportar para o próximo período.

Registros de Cofins

|M600|315,40|54,10|261,30|0,00|0,00|0,00|0,00|0,00|0,00|0,00|0,00|0,00|

|1500|012012|01||101|50,00|0,00|50,00|0,00||0,00|50,00|50,00|0,00|0,00|0,00|0,00|0,00|

|1500|042012|01||101|3257,60|0,00|3257,60|0,00||0,00|3257,60|211,30|0,00|0,00|0,00|0,00|3046,30|

No registro M200 o valor 315,40 são as Notas Fiscais de saídas (débitos), o valor 54,10 são as notas fiscais de entrada (crédito no período) e o valor 261,30 é o crédito de períodos anteriores, no caso 50,00 (todo crédito do mês de janeiro) mais 211,30 (parte do crédito do mês de abril).

Nos registros 1100, no mês de janeiro foi utilizado todo crédito, ficando o ultimo campo zerado (não tem crédito a transportar para o próximo período). No mês de abril, o crédito é de 3257,60, onde foi utilizado 211,30 e ficou o valor 3046,30 (último campo) para transportar para o próximo período.

A utilização do crédito terá a seguinte regra:

Primeiramente serão utilizados os créditos do próprio período, caso ainda esteja com saldo devedor, serão considerados os créditos de período anteriores, onde será utilizado primeiramente o crédito do período (Data Referência) mais antigo.

Não precisam ser escriturados nos registros 1100 (Controle de créditos fiscais – PIS/PASEP) e 1500 (Controle de créditos fiscais – COFINS) os créditos apurados no próprio período e que foram totalmente utilizados na atual escrituração, não restando assim saldos a utilizar em período posterior.

Como gerar as informações de PIS e COFINS para Contribuintes que utilizam o valor fixo por litro?

Deverá ser criada uma Regra Fiscal para o material e nesta deverão ser informados os campos de ‘Valor PIS Fixo’ e Valor COFINS Fixo’.

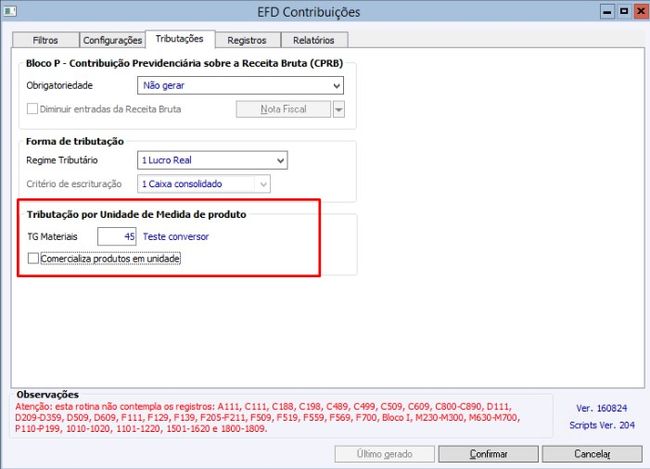

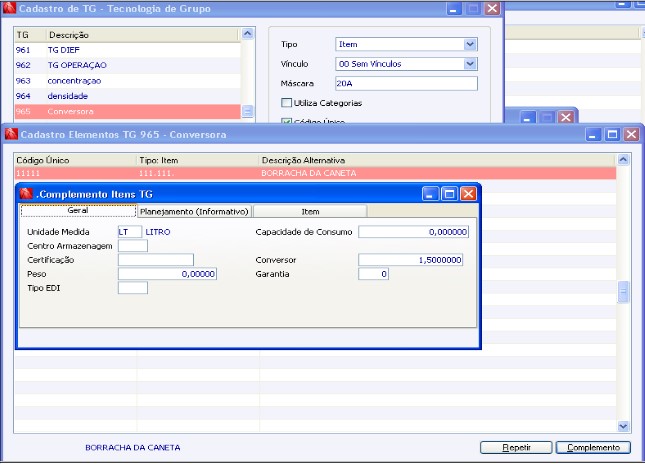

O segundo passo é criar uma TG Conversora onde deverá ser informado o material da Regra Fiscal. Esta TG deverá ser informada na Guia configurações no grupo ‘Tributação por Unidade de Medida de produto’ no campo “Tg Materiais”.

Cadastrar a Nota Fiscal com o material da Regra Fiscal.

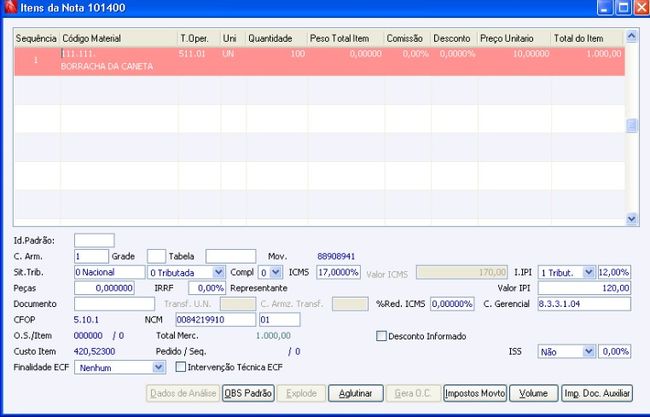

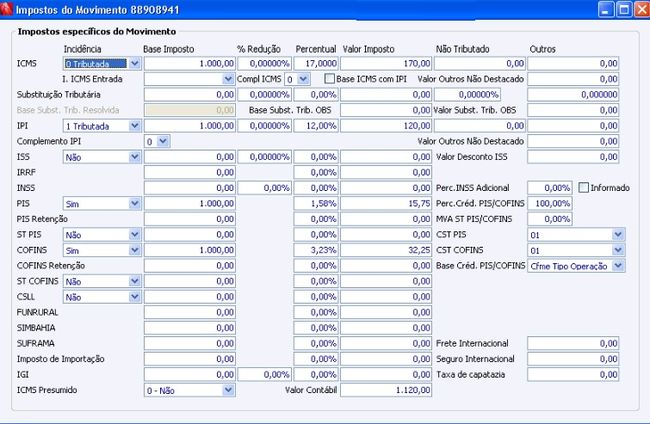

Na tela de Impostos do Movimento os campos de PIS e COFINS apresentaram os valores conforme a parametrização:

Na rotina EFD Contribuições no botão ’Unidades de Negócio’ o campo ‘Tipo de Contribuição Apurada no Período’ deverá estar igual a “2 Apuração da Contrib. Alíq. Específicas (Diferenciadas e/ou por Unidade de Medida)”.

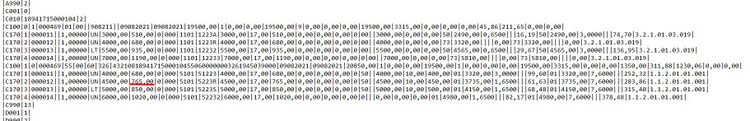

Ao gerar o arquivo no Registro C170 o campo ’28 QUANT_BC_PIS’ apresentará a base PIS da tela de Impostos do Movimento, o campo ’29 ALIQ_PIS_QUANT’, apresentará o valor PIS dividido pela base PIS da tela de Impostos do Movimento, o campo ’34 QUANT_BC_COFINS’ apresentará a base COFINS da tela de Impostos do Movimento e ’35 ALIQ_COFINS_QUANT’ apresentará o valor COFINS dividido pela base COFINS da tela de Impostos do Movimento.

Observação nos campos ’26 VL_BC_PIS’, ’27 ALIQ_PIS’, ’32 VL_BC_COFINS’ e ’33 ALIQ_COFINS’ serão gerados neste caso em branco (| |).

Qual modelo de formulário utilizar ao lançar Notas Fiscais de Entrada de Consumo de Energia Elétrica, Telefone, Gás e Água?

Essas notas fiscais devem ter o modelo de formulário conforme abaixo:

Registro C500:

Nota Fiscal/Conta de Energia Elétrica (Código 06).

Nota Fiscal/Conta de Energia Elétrica (Código 55).

Nota Fiscal/Conta de fornecimento D’água Canalizada (Código 29).

Nota Fiscal/Consumo Fornecimento de Gás (Código 28).

Registro D500:

Nota Fiscal de Serviço de Comunicação (Código 21) e Serviço de Telecomunicação (Código 22).

Nota Fiscal Fatura de Serviços de Comunicação Eletrônica - NFCom (Código 62).

Obs.: para os casos de Código 55, o sistema identificará que a nota deverá ser gerada no registro C500 e não C100 pelo CFOP utilizado na nota. Quando CFOP's 1252, 1253, 2252 e 2253, será gerado no registro C500.

Qual modelo de formulário utilizar ao emitir Notas Fiscais de Saídas fornecimento de Energia Elétrica, Gás e Água?

Registro C600

Nota Fiscal/Conta de Energia Elétrica (Código 06)

Nota Fiscal/Conta de fornecimento D’água Canalizada (Código 29)

Nota Fiscal/Consumo Fornecimento de Gás (Código 28)

Como configurar a NCM para as operações com ST PIS e COFINS?

No “NCM” será possível informar a NCM que se enquadra no ART. 43 para Substituição Tributária de PIS e COFINS para motocicletas e máquinas agrícolas na EFD – Contribuições. O Art. 37 para operações de revenda de bens por parte dos contribuintes substituídos (ex: comércio varejista de cigarros). Quando selecionada e a CST de PIS e COFINS for 05, será zerado o valor da Base de cálculo e valor do PIS e COFINS no movimentos da nota fiscal.

Quais documentos serão considerados para as operações com ST PIS e COFINS?

Serão consideradas as Notas Fiscais de Saídas quando a opção ‘ST PIS/COFINS’ da NCM estiver marcada ou a opção 'PIS/COFINS Monofásico' estiver marcada e os campos 'Valor ST PIS' ou 'Valor ST COFINS' forem maior do que zero.

Irá gerar outro registro 'C170' ou 'C181'ou 'C185' com CST PIS/COFINS igual a "05" (Operação tributável por Substituição tributária).

Importante:

- Para procedimento de escrituração da substituição tributária de motocicletas e máquinas agrícolas:

Tributação definida em recolhimentos separados (dois recolhimentos) por parte do fabricante, como contribuinte e como substituto tributário, tendo por alíquota aplicável a alíquota básica definida para o regime cumulativo (PIS 0,65 COFINS 3,00).

- A escrituração da substituição tributária de produtos monofásicos é somente quando a venda for para Zona Franca de Manaus.

(fonte de dados: Guia prático)

Como deve estar configurada a Unidade de Negócio de clientes com Lucro Presumido ou Arbitrado?

A incidência Tributária no período deve ser igual a “2 Escrituração de operações com incidência exclusivamente no regime cumulativo”.

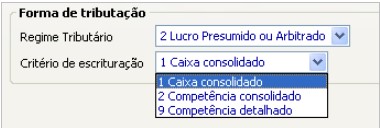

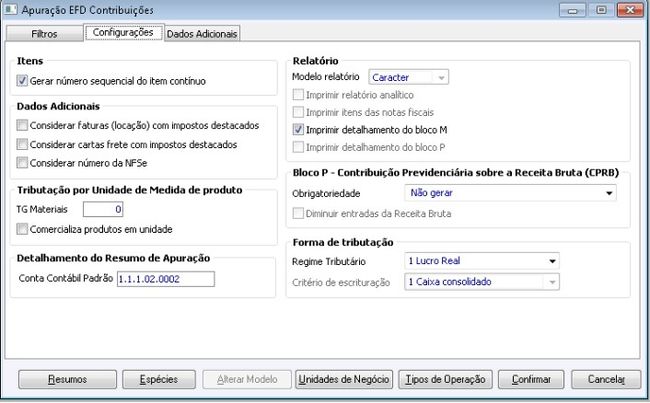

Como configurar a forma de tributação?

Na guia configurações da tela de geração do EFD Contribuições, poderemos selecionar a forma de tributação.

Regime tributário:

1 Lucro Real

2 Lucro Presumido ou Arbitrado

Quando selecionada a opção “2” do regime tributário, ficará habilitado as opções de ‘Critério de escrituração’.

As opções do ‘Critério de escrituração’ são:

"1 Caixa consolidado", "2 Competência consolidado" e "9 Competência detalhado".

"1 Caixa consolidado" = gera os registros ’F500 - Contribuição retida na fonte consolidação das operações da pessoa jurídica submetida ao regime de tributação com base no lucro presumido – incidência do PIS/PASEP e da COFINS pelo regime de caixa’, ‘F510- Consolidação das operações da pessoa jurídica submetida ao regime de tributação com base no lucro presumido – incidência do PIS/PASEP e da COFINS pelo regime de caixa (apuração da contribuição por unidade de medida de produto – alíquota em reais)’, ‘F525 - Composição da receita escriturada no período – detalhamento da receita recebida pelo regime de caixa’ e ‘1900 - Consolidação dos documentos emitidos no período por pessoa jurídica submetida ao regime de tributação com base no lucro presumido – regime de caixa ou de competência ’;

"2 Competência consolidado" = gera os registros ‘F550 - Consolidação das operações da pessoa jurídica submetida ao regime de tributação com base no lucro presumido – incidência do PIS/PASEP e da COFINS pelo regime de competência’, ‘F560 - Consolidação das operações da pessoa jurídica submetida ao regime de tributação com base no lucro presumido – incidência do PIS/PASEP e da COFINS pelo regime de competência (apuração da contribuição por unidade de medida de produto – alíquota em reais)’ e ‘1900’;

"9 Competência detalhado" = gera os registros dos Blocos “A”, “C”, “D” e “F” somente das Notas Fiscais de Saída (Receitas) com contribuição do PIS/COFINS.

Nas três opções realiza a apuração no Bloco M nos registros M200, M210, M600 e M610 para PIS e COFINS, respectivamente.

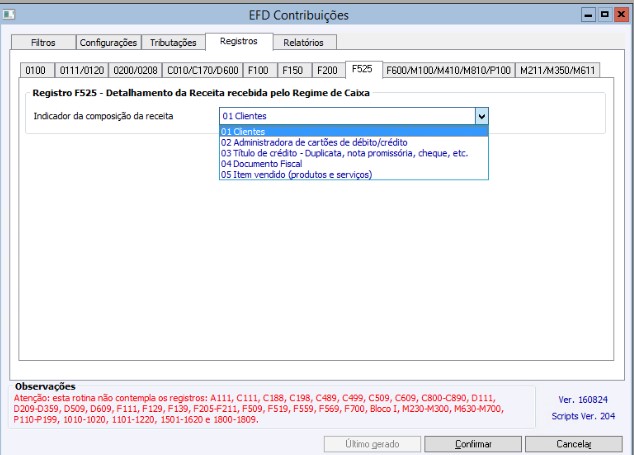

Onde configurar como o registro ‘F525 - Composição da receita escriturada no período – detalhamento da receita recebida pelo regime de caixa’ será agrupado?

O total das receitas relacionadas nos registros F525 devem corresponder ao total das receitas recebidas, relacionadas nos registros F500. Na tela de geração do EFD contribuição deverá ser selecionado o Indicador da composição da receita recebida no período.

Como incluir um registro F100/ F500/ F550 (Demais documentos e operações geradoras de contribuição e créditos) para contribuintes do Regime tributário na tela da rotina do EFD Contribuições?

Os registros F500 e F550 ficarão disponíveis na tela de geração do EFD Contribuição quando o ‘Regime tributário’ da guia Configurações for igual a “2 Lucro presumido ou Arbitrado”.

Ver informações nos tópicos:

“Como incluir um registro F100/ F500/ F550 (Demais documentos e operações geradoras de contribuição e créditos) na tela da rotina do EFD Contribuições?”

Como serão consideradas as devoluções de venda (entrada) no Lucro presumido?

Quando o Contribuinte é tributado pelo PIS/COFINS com base no Lucro Presumido podem ser consideradas as Devoluções de Venda (Entradas) para abater os valores dos débitos destes impostos.

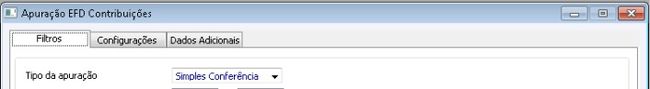

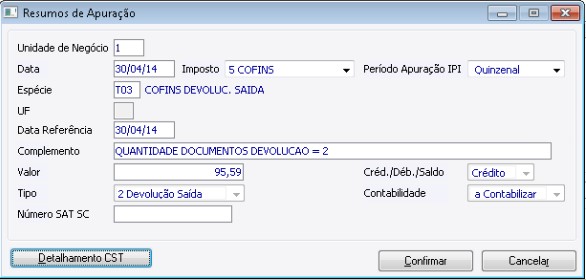

O relatório de Apuração EFD - Contribuições possui o campo 'Tipo da apuração' com a opção "Fechamento Mensal" para a criação de alguns resumos de apuração automaticamente conforme os saldos de créditos do período.

Deve-se ter previamente cadastrada uma espécie fiscal com os seguintes dados:

Imposto = "4" (PIS) e/ou com Imposto = "5" (COFINS), Crédito_Débito_Saldo = "D" (Débito), Tipo = "1" (Devolução Entrada), Unidade Negocio (Matriz = Unidade de Negócio inicial da tela), Código GIA Federal relativo ao Código de Estorno (06 - ESTORNO).

Obs: Além das informações indicadas para a Espécie Fiscal deverá também estar registrado na mesma o correto Código de Contribuição (ex: 51 – Contribuição cumulativa apurada a alíquota básica) e a respectiva alíquota do PIS (ex: 0,65%) e do COFINS (ex: 3,00%). Estas informações serão utilizadas para a geração dos registros ‘M220’ e ‘M620’ da EFD – Contribuições e deverão estar de acordo com as mesmas dos registros pai ‘M210’ e ‘M610’, respectivamente.

Como será tratado as Notas Fiscais de devolução, com CST PIS/COFINS for 49 ou 98 ou 99?

As notas fiscais de devolução cujo o CST PIS/COFINS for 49 ou 98 ou 99 e o campo ‘Incidência Tributária no período da Unidade de Negócio for igual “1 – Escrituração de operações com incidência exclusivamente no regime não-cumulativo” não serão consideradas no bloco M.

Conforme orientação no manual prático, as devoluções de compras com débito de imposto devem ser registradas como ajuste de crédito nos registro M110 e M510. Os resumos de apurações serão criados quando executado o “Apuração do EFD Contribuição” com o ‘Tipo de apuração’ igual a “Fechamento Mensal”.

Deve-se ter cadastrado espécie com as seguintes parametrizações:

Devolução de entrada:

Cadastro Espécies Fiscais5

Devolução de saída:

Os resumos de apurações gerados serão listados no M110, M220, M510 e M620.

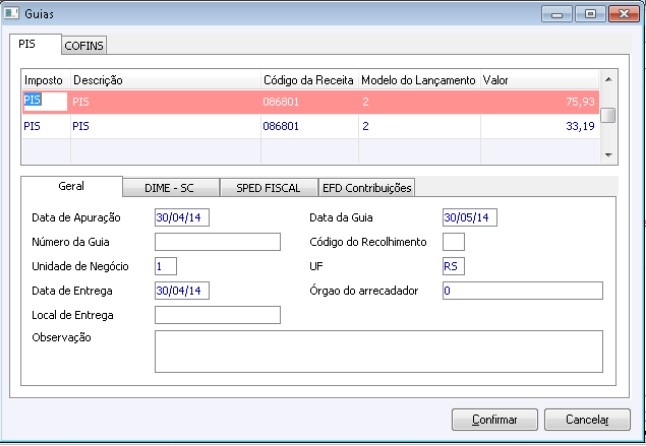

Como gerar as guias de recolhimento do PIS/COFINS?

Ao executar o ‘Apuração EFD Contribuição’ com o ‘Tipo de Apuração’ igual a “fechamento mensal”, e houver valor de PIS/COFINS a recolher/pagar será apresentada a tela para informar os dados para gerar as guias de recolhimento.

Os valores sugerido das guias são os contidos nos campo 8(Valor da Contribuição Não Cumulativa a Recolher/Pagar) e 12(Valor da Contribuição Cumulativa a Recolher/Pagar) do registro M200 (Consolidação da contribuição para o PIS do período) e M600 (Consolidação da contribuição para COFINS do período).

Primeiramente gerar o apuração do EFD Contribuição com o Tipo de apuração igual a “Simples conferência” para verificar os valores dos campo 8 e 12 dos registros M200 e M600.

Gerar o apuração do EFD Contribuição com o Tipo de apuração igual a “Fechamento Mensal”.

Será apresentada uma tela para informar os dados para gerar as Guias de recolhimento.

Caso possuir valor a recolher com o tipo de recolhimento “cumulativo” e “não cumulativo” será criado duas guias de recolhimento conforme os valores apurados no registro M200 e M600.

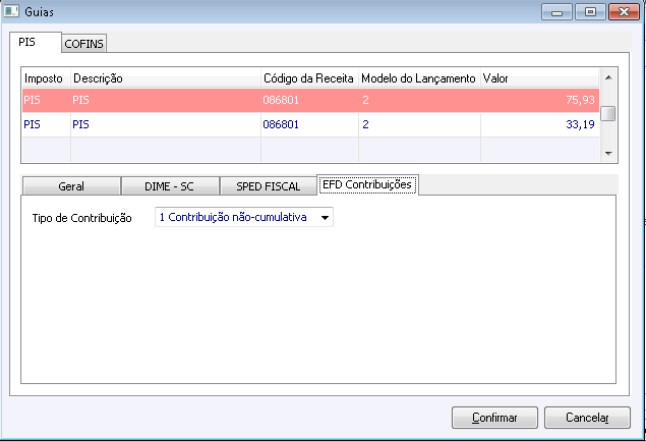

Na guia EFD Contribuição poderá ser informado o tipo de contribuição, esse campo já vem preenchido conforme apurado no M200 e M600.

O mesmo tratamento do PIS é feito para o COFINS.

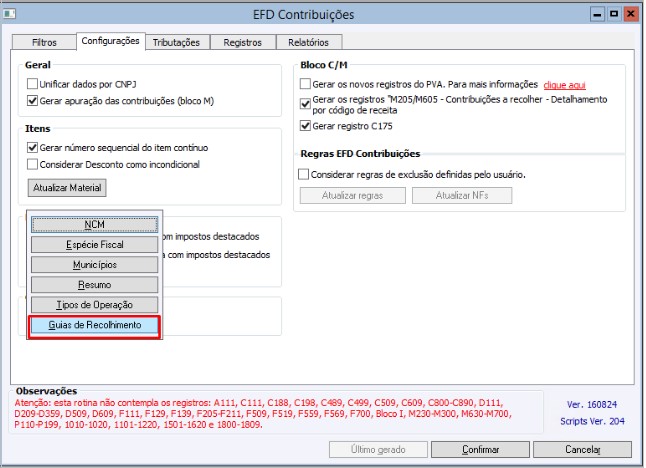

Após clicar em confirmar serão geradas as guias de recolhimento para PIS e COFINS. Elas poderão ser visualizadas acessando o botão “guia de recolhimento” da guia configurações da tela de geração do EFD Contribuição.

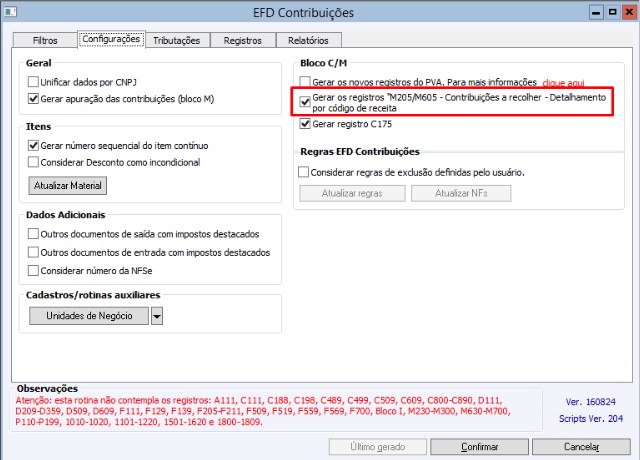

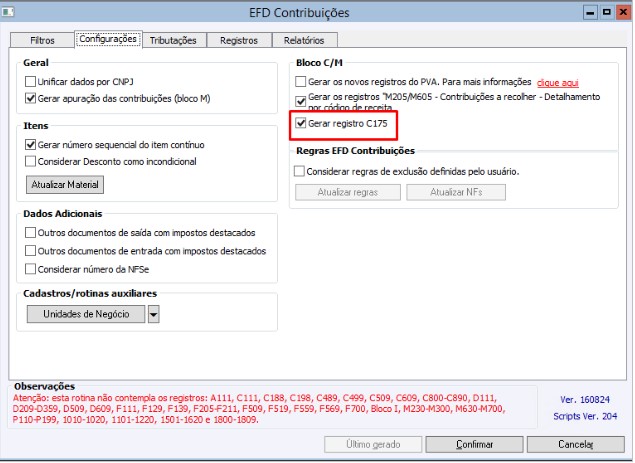

Na guia configurações

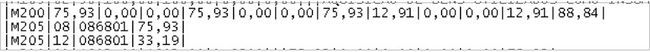

Essas guias de recolhimento serão consideradas no registro M205 e M605 quando marcada a opção “gerar os registros M205/M605 – Contribuição a recolher – detalhamento por código de receita)” da guia ‘Configurações’ do EFD Contribuição.

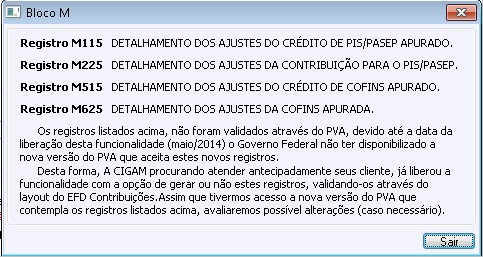

Como gerar os registros M115, M225, M515, M625?

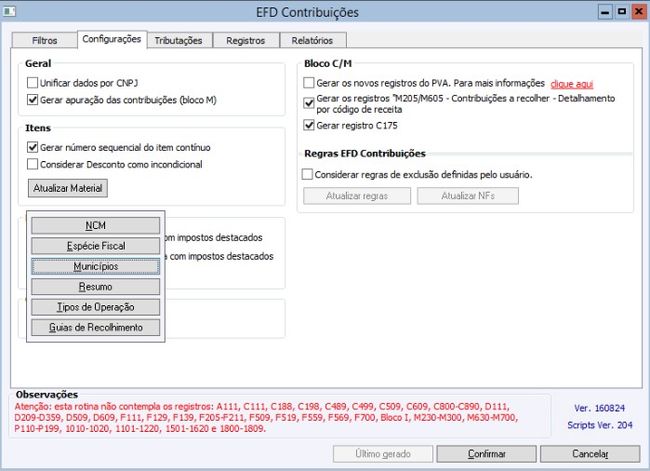

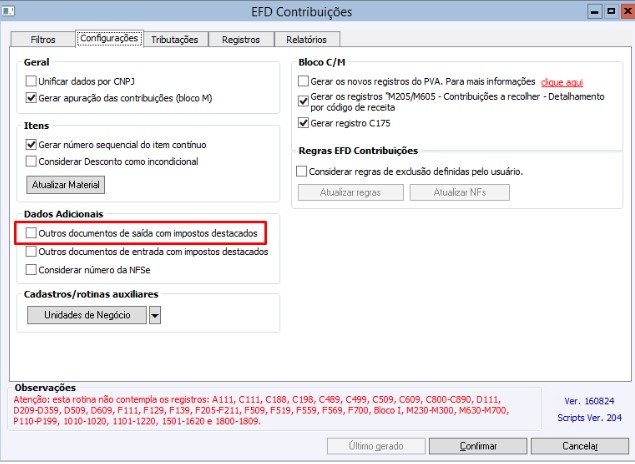

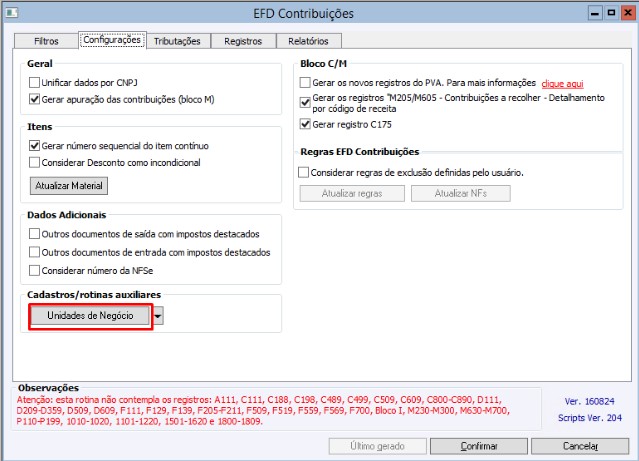

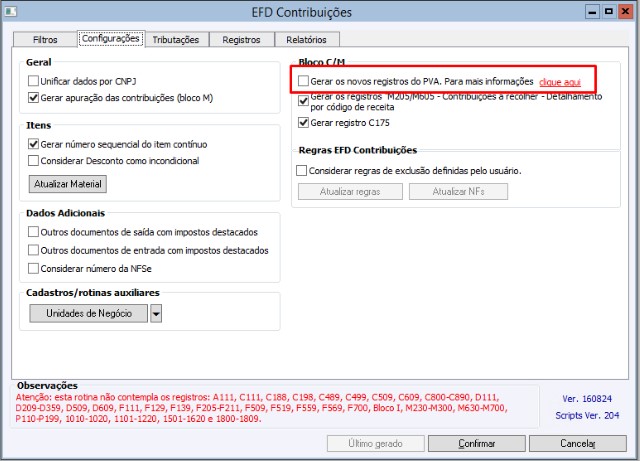

Para gerar os registros novos deverá ser selecionada a opção “Gerar os novos registros do PVA . Para maiores informações clique aqui” da guia configurações.

Ao clicar na opção “clique aqui” teremos mais informações sobre os registros que serão gerados.

Para maiores informações sobre os registros novos, verificar no tópico “Como informar o detalhamento do CST nos resumos de operações?”

Como será gerado o registro C175 (registro analítico do documento (modelo 65))?

Este registro tem por objetivo representar a escrituração da NFC-e(Nota Fiscal Consumidor Eletrônica), código 65. Os itens dos documentos fiscais serão totalizados/aglutinados por CST PIS, CST COFINS, CFOP, alíquota de PIS e alíquota da COFINS. Este registro analítico das receitas decorrentes de emissão de NFC-e esta disponível a partir da versão 2.09 do PVA da EFD-Contribuições.

Como informar o detalhamento do CST nos resumos de operações?

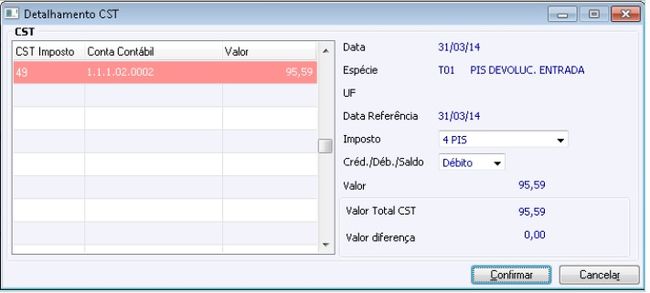

Na tela do resumo de apuração está disponível o botão ‘Detalhamento CST’ que estará habilitado quando o ‘Imposto’ for igual a “4 PIS” ou “5 COFINS” e o campo ‘Credito_Debito_Saldo’ for diferente de “Saldo”.

Na tela do detalhamento será possivel informar o CST do imposto a conta contábil e o valor. A soma dos valores dos CST deverá ser igual ao valor total, caso houver diferença será apresentada no campo ‘Valor diferença’.

Quando informado os dados nos detalhamentos, serão gerados os seguintes registros:

M115 (Detalhamento dos ajustes do crédito de PIS apurado) e M515 (Detalhamento dos ajustes do crédito de COFINS apurado) quando gerar os registros pai M110 (Ajustes do crédito de PIS apurado) e M510 (Ajustes da contribuição para o PIS apurada).

M225 (Detalhamento dos ajustes da contribuição para o PIS apurada) e M625 (detalhamento dos ajustes da COFINS apurada) quando gerar os registros pai M220 (Ajustes da contribuição para o PIS apurada) e M620 (Ajustes da COFINS apurada).

Os resumos gerados automaticamente pelo Apuração EFD Contribuição já virão com o detalhamento preenchido conforme as CST das Notas Fiscais que foram consideradas. A Conta contábil deverá ser preenchida na guia Configurações.

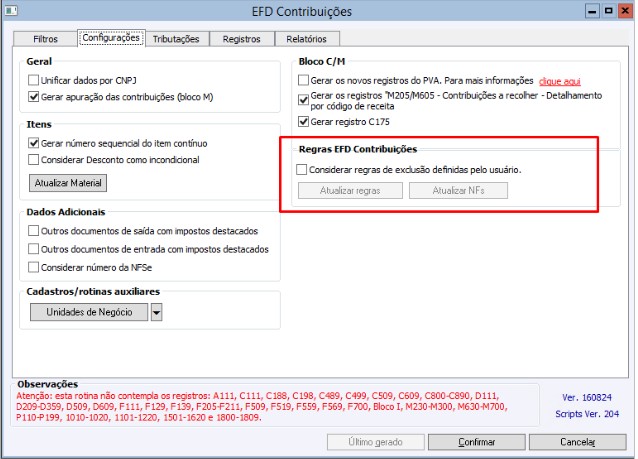

Como cadastrar as regras de exclusões no assistente de regras Arquivo Legal?

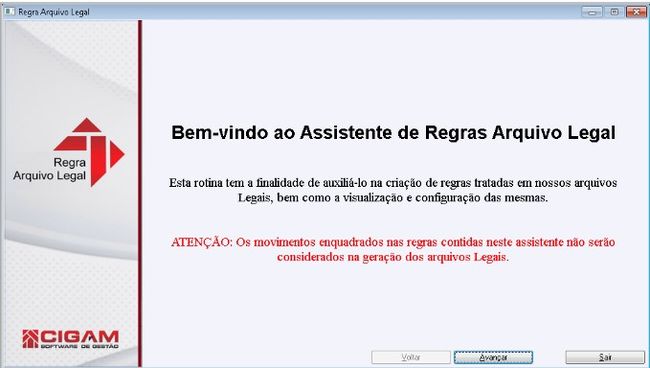

Na guia ‘configurações’, no grupo ‘Regras EFD Contribuições’ deve ser marcada a opção “Considerar regras de acesso definidas pelo usuário” para cadastrar ou visualizar as regras de exclusões. Somente poderá criar e modificar as regras quem possuem o direito “MOD ESCRITA FISCAL”. Quando essa opção estiver selecionada, a validação dos documentos que serão considerados na rotina EFD Contribuição será definida pelas regras de exclusão cadastradas nesse assistente. Os movimentos enquadrados nas regras contidas neste assistente não serão considerados na geração dos arquivos Legais.

Botão Atualizar regras: Clicando no botão será acessado o assistente de regras Arquivos Legais. Nesse assistente poderá ser definida, consultada e editada as regras de exclusões.

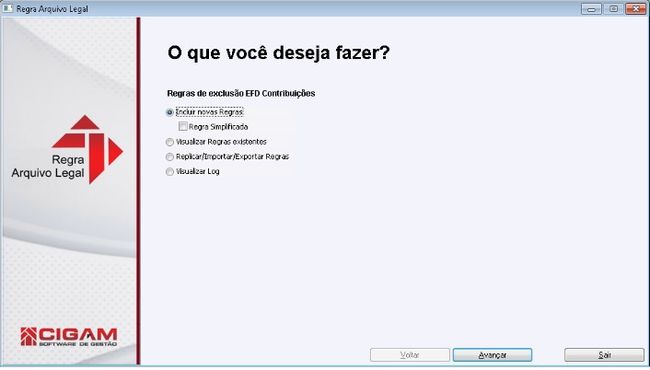

Clicar em avançar para definir o que deseja fazer.

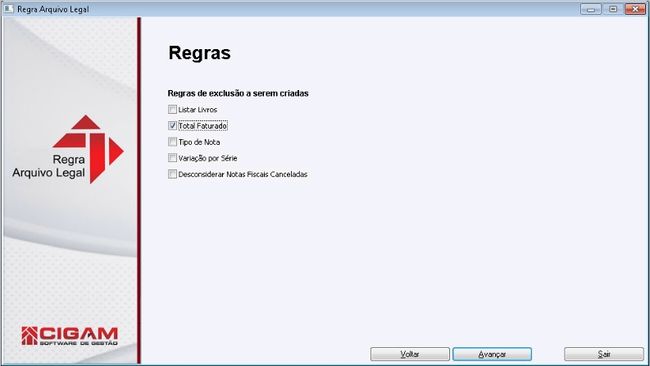

Incluir novas Regras: Selecione para incluir novas regras de exclusão. As regras serão cadastradas por Unidade de Negócio e poderão ser criadas regras por ‘Listar Livros’, ‘Total Faturado’, ‘Tipo Nota’, ‘Variação por série’ e ‘Desconsiderar Notas Fiscais Canceladas’. Em todas as regras de exclusão poderá ser definido se será considerada a exclusão para Notas fiscais de Entrada, Saídas ou ambas. Exemplo: Desejo criar uma regra para definir que as Notas Fiscais de Entrada e Saídas ‘Não Faturadas’ não serão consideradas na geração do EFD Contribuição.

Visualizar Regras existentes: Serão exibidas as regras de exclusão já existentes. Nessa tela poderá ser editada e excluída as regras. Serão listadas todas as regras, para visualizar quais Unidades de Negócio que as regras contemplam poderá expandir a regra clicando no botão “+”.

Replicar/Importar/Exportar regras: Poderá replicar as regras já existentes para outra Unidade de Negócio. Também poderá criar um arquivo texto com as regras exportadas. Esse arquivo poderá ser importado para utilizar as regras já cadastradas.

Será apresentado um relatório caso houver alguma regra para importar que já esteja cadastrada.

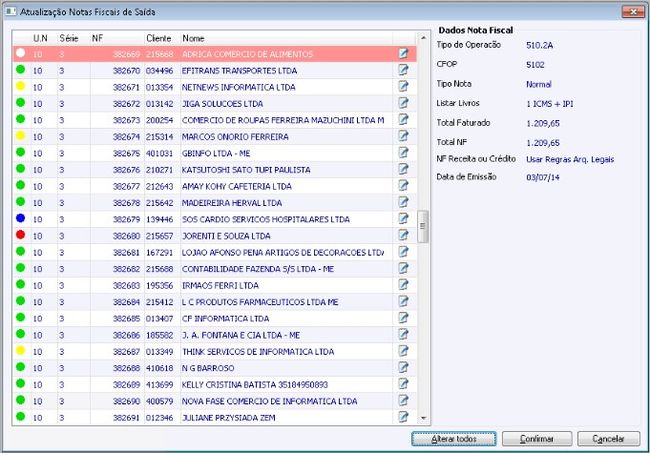

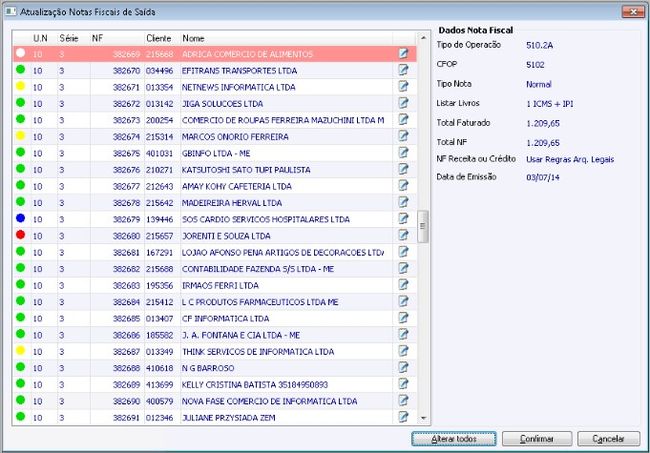

Visualizar Log: Nessa tela poderá visualizar as alterações feitas nas regras de exclusões. Será apresentado o que foi alterado na regra e o usuário que fez a modificação. Botão Atualizar NFs: Nessa rotina irá apresentar todos os movimentos conforme os filtros da tela. Nessa rotina poderá visualizar quais as Notas Fiscais que serão consideradas e desconsideradas da rotina EFD Contribuição. Também o usuário poderá definir manualmente quais notas serão consideradas ou não no EFD Contribuição.

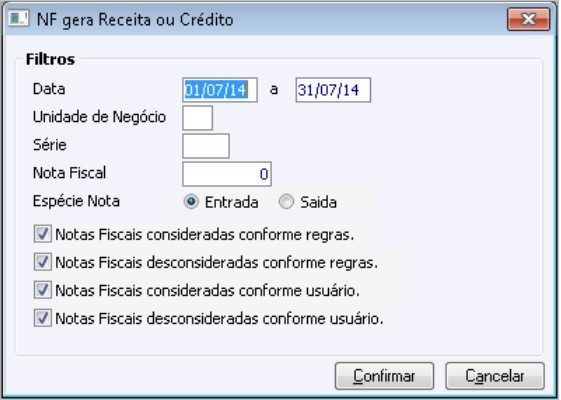

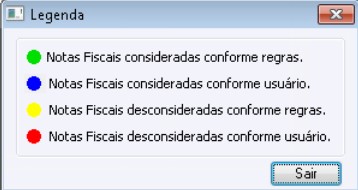

Clicando na imagem poderá visualizar a legenda.

Pressionando F1 será apresentada a seguinte tela:

Na geração do EFD Contribuição e do Apuração do EFD Contribuição serão consideradas as Notas Fiscais onde os marcadores da legenda (bolinhas) estão em verde e azul.

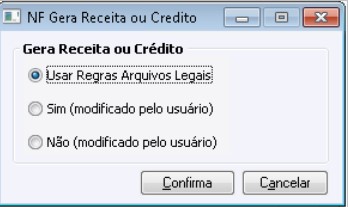

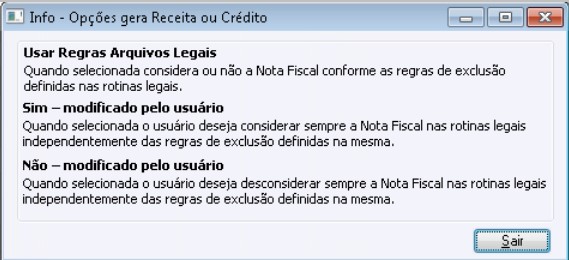

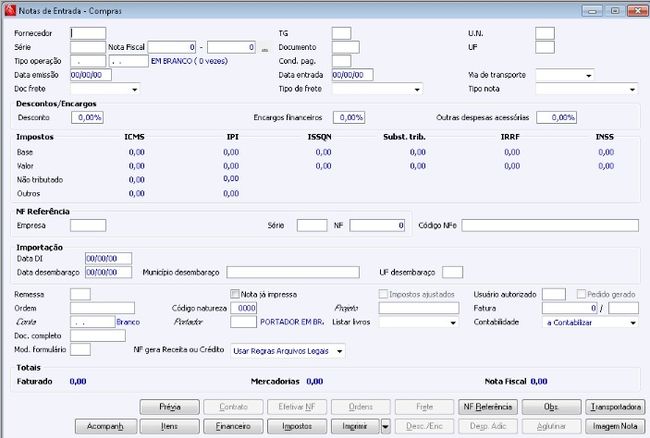

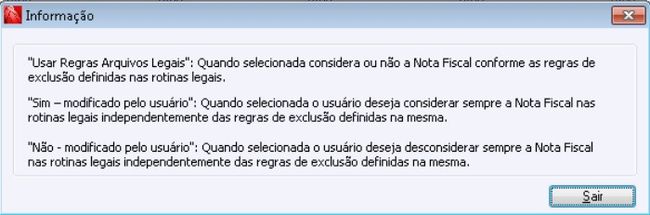

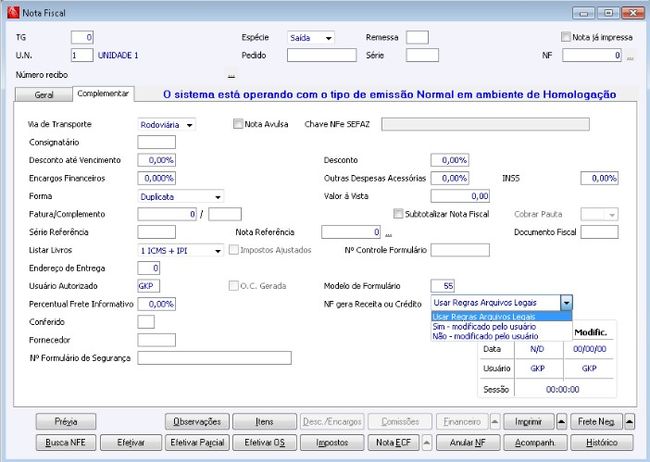

Onde visualizar/modificar na Nota Fiscal de Entrada e Saída a opção ‘Gera NF Receita ou Crédito’?

Tanto na Nota fiscal de Saída quanto na Nota Fiscal de entrada é possível estipular se a Nota fiscal irá respeitar a regra de exclusão pré definida no assistente de regra (ver tópico “Como cadastrar as regras de exclusões no assistente de regras Arquivo Legal?”) e também poderá definir se o documento será considerado ou não na Rotina do EFD Contribuição e no Apuração do EFD.

Clicando F1 será possível visualizar as opções disponíveis e a explicação de cada opção:

Nota Fiscal de Saída

Como devem ser configuradas as incidências e percentuais para as notas serem consideradas no EFD?

A incidência do PIS e COFINS deve ser “SIM“ para serem consideradas no EFD Contribuição. Quando a incidência for “NÃO” no PIS e COFINS, não serão considerados no EFD. OBS:somente serão considerados os movimentos com incidência “não”, quando na mesma nota houver outro movimento com incidência “sim”.

| Saída | CST | Descrição CST | Incidência PIS/COFINS | Valor na Base PIS | Valor na Base COFINS | Alíquota |

| Saída | 04 | Monofásico | Sim | Sim | Sim | 0% |

| Saída | 06 | Trib. Alíquota Zero | Sim | Sim | Sim | 0% |

| Saída | 07 | Isento da Contrib. | Sim | Não | Não | 0% |

| Saída | 08 | Sem Incidência | Sim | Não | Não | 0% |

| Saída | 09 | Com Suspenção | Sim | Não | Não | 0% |

| Entrada | 70 | Aquisição sem direito a Crédito | Sim | Sim | Sim | 0% |

| Entrada | 71 | Aquisição com Isenção | Sim | Não | Não | 0% |

| Entrada | 72 | Aquisição com Suspenção | Sim | Não | Não | 0% |

| Entrada | 73 | Aquisição com Alíquota Zero | Sim | Sim | Sim | 0% |

| Entrada | 74 | Aquisição Sem Incidência | Sim | Não | Não | 0% |

Qual situação que o CST é gerado automaticamente no EFD Contribuições?

Quando o cliente utiliza rateio o CST PIS e COFINS são gerados automaticamente no arquivo do EFD Contribuições, independente se já esta informado o CST no movimento da nota fiscal.

CST PIS e CST COFINS envolvidos no rateio.

CST 53 (Operação com Direito a Crédito - Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno)

CST 54 (Operação com Direito a Crédito - Vinculada a Receitas Tributadas no Mercado Interno e de Exportação)

CST 55 (Operação com Direito a Crédito - Vinculada a Receitas Não-Tributadas no Mercado Interno e de Exportação)

CST 56 (Operação com Direito a Crédito - Vinculada a Receitas Tributadas e Não-Tributadas no Mercado Interno, e de Exportação)

O preenchimento automático do CST PIS e COFINS no CIGAM não prevê os CSTs 53, 54, 55 e 56. Neste caso, mesmo que tenha outro CST PIS e COFINS informado no movimento, o CIGAM modifica-os conforme os campos informados para o registro '0111':

CST 50 = Campo 02 do registro '0111' preenchido na tela

CST 51 = Campo 03 do registro '0111' preenchido na tela

CST 52 = Campo 04 do registro '0111' preenchido na tela

CST 53 = Campos 02 e 03 do registro '0111' preenchidos na tela

CST 54 = Campos 02 e 04 do registro '0111' preenchidos na tela

CST 55 = Campos 03 e 04 do registro '0111' preenchidos na tela

CST 56 = Campos 02, 03 e 04 do registro '0111' preenchidos na tela

Campo 02 = ‘Receita Bruta Não-Cumulativa Tributada no Mercado Interno’

Campo 03 = ‘Receita Bruta Não-Cumulativa – Não-Tributada no Mercado Interno’

Campo 04 = ‘Receita Bruta Não-Cumulativa Exportação’

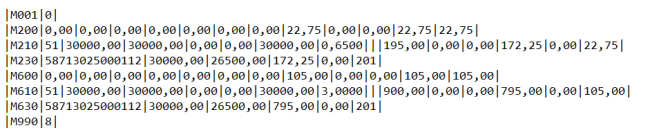

Como ficará o leiaute?