LF Sped Fiscal

Fiscal > Escrita Fiscal > Rotinas >

Legais >

GIA >

GIAS Federais >

Sped Fiscal

Índice

- 1 Sped Fiscal

- 1.1 Guia Filtros

- 1.2 Guia Configurações

- 1.3 Guia Registros

- 1.3.1 Guia 0100

- 1.3.2 Guia 0200/0206

- 1.3.3 Guia Registros C170/E500/C171/C175/C176/C197

- 1.3.4 Guia C610/E250

- 1.3.5 Guia C500/D500

- 1.3.6 Guia D510/D530/D690

- 1.3.7 Guia Bloco E

- 1.3.8 Guia H005/Bloco K

- 1.3.9 Guia H010/K200

- 1.3.10 Guia H020

- 1.3.11 Guia Bloco 1

- 1.3.11.1 Grupo Registro 1400 – Informação sobre valores agregados

- 1.3.11.2 Grupo Registro 1200/1210 – Utilização de Créditos Fiscais - ICMS

- 1.3.11.3 Grupo Registro 1900 e 1920 – Indicador de sub-apuração do ICMS

- 1.3.11.4 Grupo Registro 1700 – Documentos Fiscais Utilizados

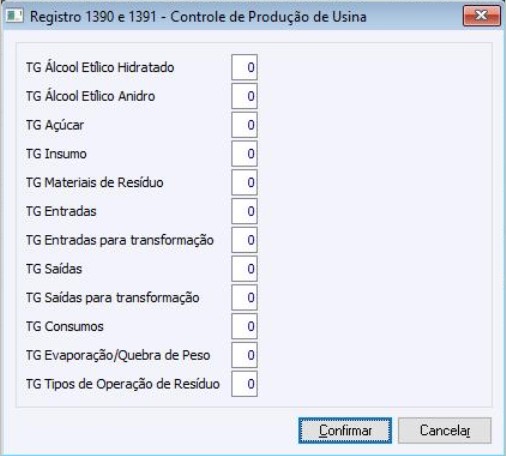

- 1.3.11.5 Grupo Registro 1390 e 1391 – Controle de Produção de Usina

- 1.3.12 Guia Bloco 1

- 1.3.13 Registros disponibilizados no Sped Fiscal

- 2 Botões

Sped Fiscal

A Escrituração Fiscal Digital - EFD é um arquivo digital, que se constitui de um conjunto de escriturações de documentos fiscais e de outras informações de interesse dos FISCOs das Unidades Federadas (UF) e da Secretaria da Receita Federal do Brasil, bem como de registros de apuração de impostos referentes às operações e prestações praticadas pelo contribuinte.

Este arquivo deverá ser assinado digitalmente e transmitido, via Internet, ao ambiente SPED.

Legislação/ Prazo de entrega: em regra, a periodicidade de apresentação é mensal. Respeitando os prazos de entrega dos registros de ICMS de cada UF.

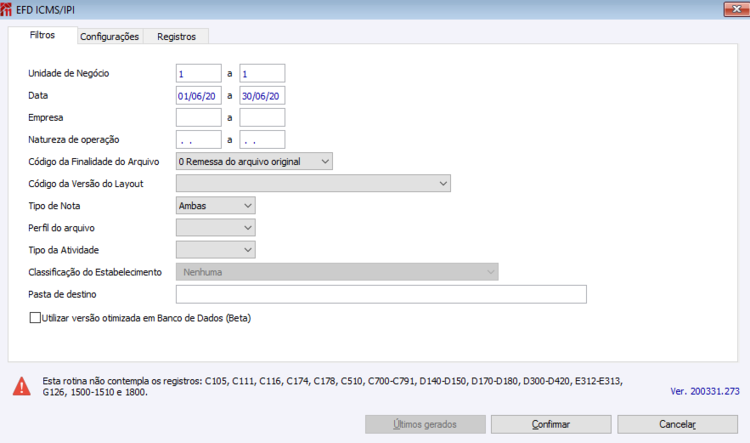

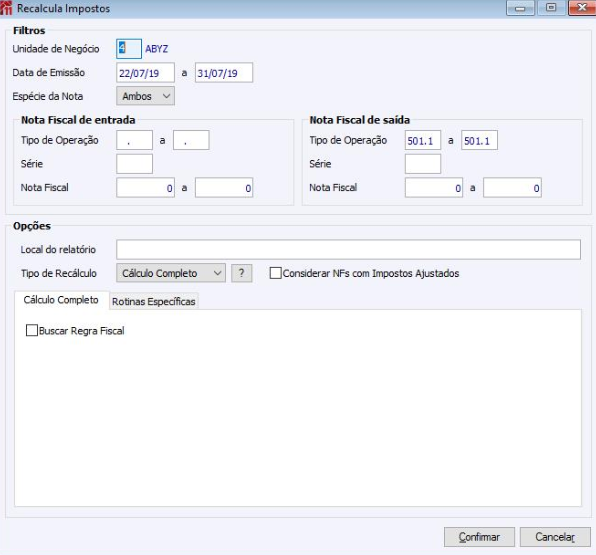

Guia Filtros

Unidade de Negócio: informe as U.Ns que devem ser geradas. Será gerado um arquivo para cada UN.

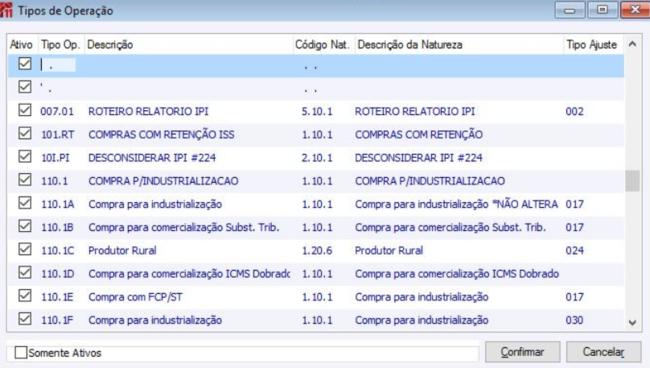

Natureza de Operação: ao informar este filtro o sistema irá buscar apenas movimentos com os tipos de operações informados neste filtro. Para gerar a totalidade das movimentações mensais deixe este filtro em branco.

Código finalidade do arquivo: informe se o arquivo a ser gerado, é uma remessa original ou uma remessa de arquivo substituto.

Código versão layout: Código da versão do leiaute conforme a tabela indicada no Ato Cotepe 09/08.

Opções disponíveis:

001 - Versão 1.0.0 - Ato Cotepe 09/08 - 01/01/2008

002 - Versão 1.0.6 - Ato Cotepe 45/08 - 01/01/2009

003 - Versão 2.0.0 - Ato Cotepe 38/09 - 01/01/2010

004 - Versão 2.0.3 - Atos Cotepe 47/09 e 22/10 - 01/01/2011

005 - Versão 2.0.7 - Ato Cotepe 41/11 - 01/01/2012

006 - Versão 2.0.9 - Ato Cotepe 52/11 – 01/07/2012 – 31/12/2012

007 - Versão 2.0.11 - Atos Cotepe 16 e 57/12 – 01/01/2013

008 - Versão 2.0.13 - Atos Cotepe 43 e 52/13 – 01/01/2014

009 – Versão 2.0.16 – Atos Cotepe 49 e 59/14 – 01/01/2015

010 – Versão 2.0.18 – Ato Cotepe 52/13 – 01/01/2016

011 – Versão 2.0.19 – Ato Cotepe 07/16 – 01/01/2017

012 – Versão 2.0.21 – Ato Cotepe 48/17 – 01/01/2018

013 – Versão 3.0.0 – Ato Cotepe 44/18 – 01/01/2019

014 - Versão 3.0.3 - Ato Cotepe 65/19 – 01/01/2020

Deve ser informada a versão do layout conforme a validade do ano da data da declaração a ser apresentada. O validador atual sempre valida todas as versões de layout.

Tipo nota: informe os tipos de nota (movimentações) que deverão ser geradas no arquivo. Por padrão da Receita sempre gerar “Ambas”.

Perfil do arquivo: informe o enquadramento das empresas em determinado perfil de apresentação da EFD, que será conforme dispuser a legislação estadual. Não havendo o enquadramento do estabelecimento em um determinado perfil, deverão ser apresentados os registros referentes ao Perfil A.

Perfil A será para maioria das empresas, já o Perfil B: será para empresas que emitem Notas Fiscais/Contas de Energia Elétrica (Código 06), Nota Fiscal/Conta de Fornecimento d´água (código 29) e Nota Fiscal/Conta de Fornecimento de Gás (Código 28) - (Empresas não obrigadas ao Convênio ICMS 115/03).

Obs.: O perfil B pode variar por tipo de empresa e por cada FISCO estadual. Desta forma antes de informar qual perfil deve ser gerado, consulte o enquadramento da sua empresa no site da SEFAZ do estado em que a empresa esta lotada.

Tipo de atividade: informe o tipo de atividade da empresa, sendo o tipo diferente de ‘0 Industrial’, informar ‘1 Outras’.

Classificação do Estabelecimento: informar a classificação do estabelecimento conforme a Tabela 4.5.5 – Classificação de Contribuintes do IPI.

Quando o campo ‘Tipo de Atividade’ for “0 industrial”, a classificação do estabelecimento deverá ser preenchida conforme uma das opções listadas e que seja diferente de “Nenhuma”. Se houver mais de um tipo de modalidade, deve-se informar a classificação que seja mais relevante no estabelecimento.

Pasta de destino: informe a pasta onde o arquivo deverá ser salvo, dentro da pasta indicada o sistema criará uma nova pasta, a mesma terá o nome conforme mês e ano correspondente ao arquivo. O nome do arquivo será formado pelo nome fantasia da Unidade de Negócio. Sugerimos que informe um endereço para organizar e deixar nele todos os arquivos gerados pela rotina. Ex.: C:\SPED\

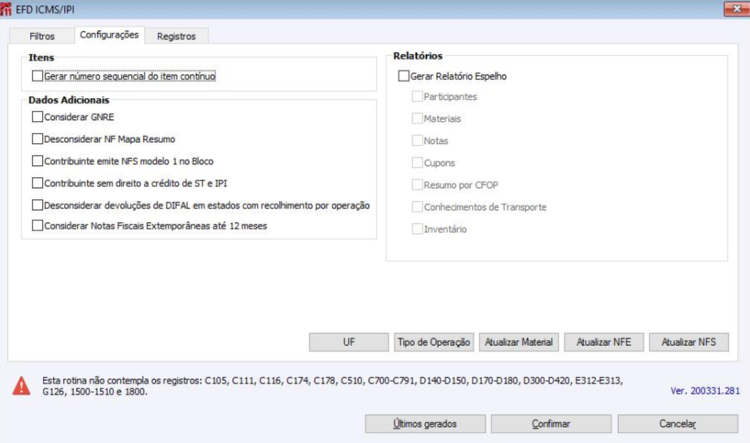

Guia Configurações

Gerar número sequencial do item contínuo: caso este campo esteja selecionado o sistema considera a numeração sequencial contínua para os itens da Nota Fiscal, mesmo se houver mais de uma CFOP na mesma. Não sendo selecionado é iniciada uma nova seqüência de itens a cada CFOP de uma mesma Nota Fiscal.

Considerar GNRE: Quando marcada esta opção é gerado o tipo de registro C112 se tratando da solução em que são avaliados lançamentos financeiros para sua geração..

Desconsiderar NF Mapa Resumo: quando marcada esta opção são desconsideradas as Notas Fiscais de Mapa Resumo para que sejam considerados apenas os impostos contidos nos Cupons Fiscais do ECF. Esta Nota Fiscal é do Tipo igual a “Mapa Resumo” e é criada apenas para considerar no Livro Registro de Saídas, pois o mesmo não possui os Cupons Fiscais (Documento Fiscal = “2D”).

Contribuinte Emite NFS modelo 1 no Bloco: quando marcada esta opção o campo 02 'COD_DISP' do registo '1700' (DOCUMENTOS FISCAIS UTILIZADOS) irá exibir o conteúdo "04" (Blocos) para as notas fiscais que tiverem o modelo formulário iguais a “55”.

Contribuinte sem direito a crédito de ST e IPI: se marcada esta opção e o cliente possuir nota com ST e IPI não destacado, estes valores serão considerados no valor do item e mercadoria no arquivo. Além disso será zerado o campo referente ao percentual de IPI.

Desconsiderar devoluções de DIFAL em estados com recolhimento por operação: Com esta opção marcada, quando o DIFAL correspondente ao estado foi gerado por operação, no registro C101 da Nota Fiscal de Devolução, o campo 4 (VL_ICMS_UF_REM) ficará zerado, ocorrerá o mesmo com sua totalização no Registro E310 (APURAÇÃO DO ICMS DIFERENCIAL DE ALÍQUOTA – UF ORIGEM/DESTINO EC 87/15). Como o estado correspondente a Unidade de Negócio sempre fará recolhimento por operação, neste e nas demais que apuram por operação, não haverá alteração.

Considerar Notas Fiscais Extemporâneas até 12 meses.

Com essa opção marcada, a Nota Fiscal de entrada será considerada extemporânea se a Data de Entrada for 1 ano após a Data de emissão, em vez de 2 meses.

Gerar Relatório Espelho: O relatório espelho tem por função listar tudo que foi gerado no arquivo TXT. Onde as demais opções (Gerar participante/Materiais/Notas/Cupons/Resumo por CFOP/Conhecimento de transporte/Inventario) têm a finalidade de seleção de quais dados devem conter no relatório espelho.

Botões

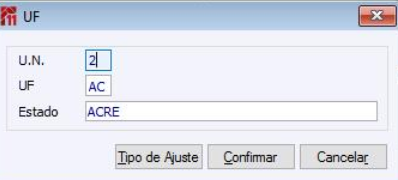

Botão UF:

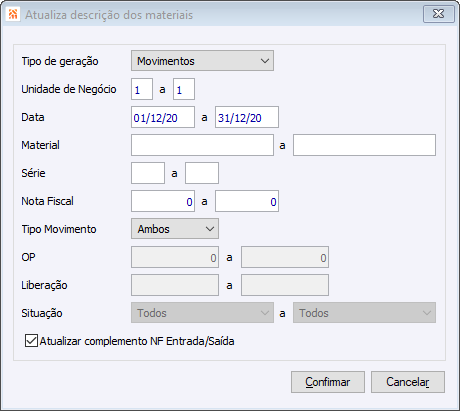

Botão Atualizar Material: rotina de atualização da descrição dos materiais irá atualizar o código e descrição dos materiais nas tabelas 1752 (Complemento Entrada) e 2408 (complemento Nota Fiscal) de acordo de como estiver parametrizado as configurações LF - GE - 2284 - Código do Material parametrizável nos Arquivos Legais e LF - GE - 2285 - Descrição do Material parametrizável nos Arquivos Legais. O Sped fiscal irá considerar os dados dessas tabelas para atualizar os campos de código de material e descrição.

Na tabela 1752 serão considerados os campos 147 e 153

Na tabela 2408 serão considerados os campos 141, 142 e 143.

Botão Atualizar NFE: rotina de atualização do valor contábil dos movimentos das notas fiscais de entrada na tabela 533 (Movimento x Impostos).

Botão Atualizar NFS: rotina de atualização do valor contábil dos movimentos das notas fiscais de saída na tabela 533 (Movimento x Impostos).

Botão Tipo de Operação:

Guia Registros

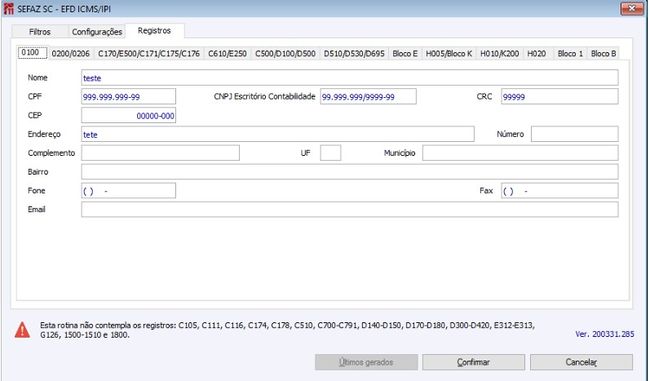

Guia 0100

Registro 0100 – Dados do Contabilista nesta guia deverão ser informados os dados do Contabilista

responsável pela empresa.

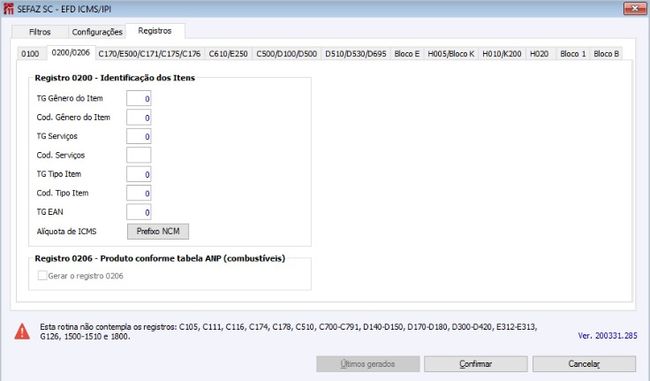

Guia 0200/0206

Campos

TG Gênero do Item: informe a TG que contenha a estruturação dos gêneros de cada item movimentado pelo cliente. Esta TG deve respeitar a tabela 4.2.1 de gêneros de itens/serviços do ato COTEPE 09/08 (layout).

Cod. Gênero do item: não havendo mais de um gênero nos itens movimentados pelo cliente (sendo apenas um gênero de item), usa-se este campo para informar diretamente o gênero que será replicado para todos os itens dentro do arquivo.

Importante: caso não sejam informados os campos ‘TG Gênero do Item’ e ‘Cód. Gênero do Item’ na tela, a rotina passa a preencher o campo ‘COD_GEN’ (código de gênero) com os dois primeiros dígitos do NCM do material;

TG serviços: informe a TG que contenha a estruturação das codificações de serviços prestados ou tomados pelo cliente. Esta TG deve respeitar a tabela 4.2.1 de gêneros de itens/serviços do ato COTEPE 09/08 (layout).

Na rotina do Sped Fiscal quando for informada uma TG de Serviços e nesta não estar informado um material que esteja contido no período de geração do arquivo, o sistema irá buscar o 'Código Serviço' da guia Fiscal do botão 'Parâmetros' do Cadastro do Material para o preenchimento do campo '11 COD_LST' do Registro '0200 Tabela de Identificação do Item (Produto e Serviços).

Código Serviços: não havendo mais de uma codificação nos serviços prestados ou tomados pelo cliente (sendo apenas um código de serviço), usa-se este campo para informar diretamente o código de serviço que será replicado dentro do arquivo.

TG Tipo item: informe a TG que contenha a estruturação dos tipos de itens movimentados pelo cliente. Esta TG deve respeitar as regras contidas para os itens do ato COTEPE 09/08 (layout).

Código tipo item: não havendo mais de uma codificação para os itens do cliente (sendo apenas um código de tipo para todos os itens), usa-se este campo para informar diretamente o código do item que será replicado dentro do arquivo.

Importante: caso não sejam informados os campos ‘TG Tipo Item’ e ‘Cód. Tipo Item’ na tela, a rotina busca o código de Tipo de Item (TIPO_ITEM) do campo ‘Código Grupo GIA Federal’ do cadastro de Grupos.

TG EAN: cliente detendo codificação EAN (numero global de item comercial) nos materiais deve-se informar a TG que contenha os materiais que detenham EAN informado.

ICMS: a definição para gerar o percentual de ICMS para este campo, é buscar o % de ICMS Saída do cadastro da UF da unidade de negócio.

Porém, há exceções para algumas NCM's, que em operações dentro do estado, a tributação de ICMS é diferente que a cadastrada no Estado.

Clicando no botão “Prefixo NCM” poderá ser informado o percentual do ICMS e o prefixo das NCM dos materiais que deseja que utilizem esse percentual.

Registro 0206 – Produto conforme tabela ANP (combustíveis): campo habilitado quando há TG informada na configuração de sistema LF - GE - 1697 - TG Produto ANP - Agência Nacional do Petróleo. Quando marcada e há materiais utilizados no arquivo informados na TG da configuração mencionada, será gerado o registro 0206 no arquivo.

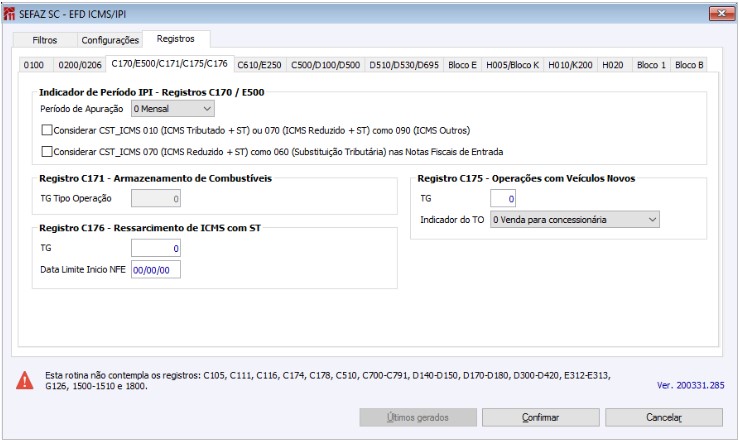

Guia Registros C170/E500/C171/C175/C176/C197

Grupo Indicador de Período IPI - Registros C170 / E500

Período de Apuração: indicar se o período é ‘1 Decendial’ ou ‘0 Mensal’.

Considerar CST_ICMS 010 (ICMS Tributado + ST) como 090 (ICMS Outros): se selecionada esta opção considera Situação Tributária "010" como "090" zerando os valores de ICMS e ICMS ST nas NFEs.

A questão acima é válida para os registros C100, C170, C190, E110 e E210.

Considerar CST_ICMS 070 (ICMS Reduzido + ST) como 060 (Substituição Tributária) nas Notas Fiscais de Entrada: se selecionado considera Situação Tributária 070 como 060 nas Notas Fiscais de Entrada.

A questão acima é válida para os registros C170.

Grupo Registro C171 – Armazenamento de Combustíveis

A partir dos tipos de registro C170, são gerados registros C171 informando a quantidade de combustível e em que local ficará armazenado. Este grupo só ficará ativo se o usuário possuir o módulo de Gestão de Postos habilitado.

TG Tipo de Operação: informe uma TG com os Tipos de Operação utilizados nas compras de combustíveis para que o sistema saiba para quais itens de Nota Fiscal de entrada deve ser gerado o registro C171.

Grupo Registro C175 - Operações com Veículos Novos

TG: informe a TG de tipo de operação com os tipos de operações para Veículos Novos.

Indicador do tipo de operação: indica o tipo de operação com o veículo.

Grupo Registro C176 – Ressarcimento de ICMS com ST

TG: informe a TG de tipo de operação com os tipos de operações Ressarcimento de ICMS com ST.

Data Limite NFE: informe a data limite de busca da última entrada.

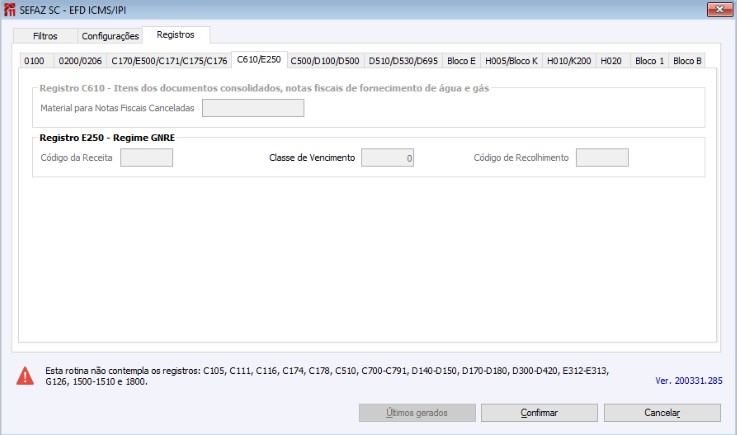

Guia C610/E250

Grupo Registro C610 – Itens dos documentos consolidados, notas fiscais de fornecimento de notas fiscais

Material para Notas Fiscais Canceladas: informar um material para ser informado no registro 610 que será os “Itens” das notas canceladas. Este campo é necessário, pois as notas fiscais canceladas no CIGAM não possuem movimentos, e o validador do SPED FISCAL exige material para canceladas.

Grupo Registro E250 – Regime GNRE

É necessário preencher os campos para gerar as informações dos campos 02 - COD_OR e 05 - COD_REC do registro E250, caso este tenha sido gerado. Os registros E250 serão apresentados no arquivo conforme a UF da Empresa do Lançamento e serão aglutinados por Código de Recolhimento, Código de Receita e Data de Vencimento.

Código Receita: informar o Código de Receita.

Código Recolhimento: informe o Código de Recolhimento.

Importante: para que estes campos sejam habilitados é necessário marcar a opção ‘Considerar GNRE’ da guia Configurações desta rotina.

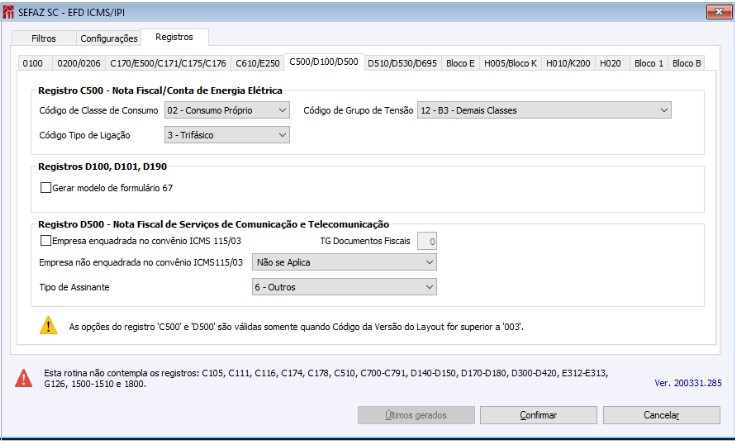

Guia C500/D500

Grupo Registro C500 – Nota Fiscal / Conta de Energia Elétrica

Código de Classe de Consumo: selecione o código da classe de consumo para as notas fiscais de energia elétrica (modelo = 06), de gás canalizado (modelo = 28) e de água canalizada (modelo = 29).

Código Tipo de Ligação: selecione o código do tipo de ligação para as notas fiscais de energia elétrica (modelo = 06).

Código de Grupo de Tensão: selecione o código do grupo de tensão para as notas fiscais de energia elétrica (modelo = 06).

Grupo Registro D100/D101/D190

Gerar modelo de formulário: com esta opção marcada, serão gerados os registros citados para notas de modelo 67. Observar que as notas com este modelo, calcularão DIFAL somente a partir de abril de 2017, desta forma, até esta data o D101 não será gerado mesmo com esta opção marcada. A partir de 01/04/2017, caso esta opção não esteja marcada, o sistema emitirá mensagem sobre a obrigatoriedade deste registro. Estando a mesma marcada a mensagem não será mais apresentada.

Grupo Registro D500 – Nota Fiscal de Serviços de Comunicação e Telecomunicação

Empresa enquadrada no convênio ICMS 115/03: selecione esta opção caso o Contribuinte esteja obrigado à geração dos arquivos previstos no convênio ICMS 115/03. Quando marcada a mesma são gerados os registros ‘D695’, ‘D696’ e ‘D697’. Caso esteja também informado o campo ‘TG Documentos Fiscais’ ao lado não serão gerados os registros ‘D695’, ‘D696’ e ‘D697’, mas sim os registros ‘D500’, ‘D510’, ‘D530’ e ‘D590’.

Empresa não enquadrada no convênio ICMS 115/03: selecione esta opção caso o Contribuinte emite documentos fiscais de serviço de comunicação e telecomunicação (modelos 21 e 22) e não esteja obrigado à geração dos arquivos previstos no convênio ICMS 115/03. Caso esteja selecionado como “1” gera os registros ‘D500’, ‘D510’, ‘D530’ e ‘D590’ (Perfil A). Já quando estiver selecionado como “2” gera os registros ‘D600’, ‘D610’ e ‘D690’ (Perfil B). Estas opções variam conforme o perfil A ou B do Contribuinte indicado na tela de filtros do Sped Fiscal.

Tipo Assinante: Selecione o código do tipo de assinante para as notas fiscais de comunicação (modelo = 21) e de telecomunicação (modelo = 22).

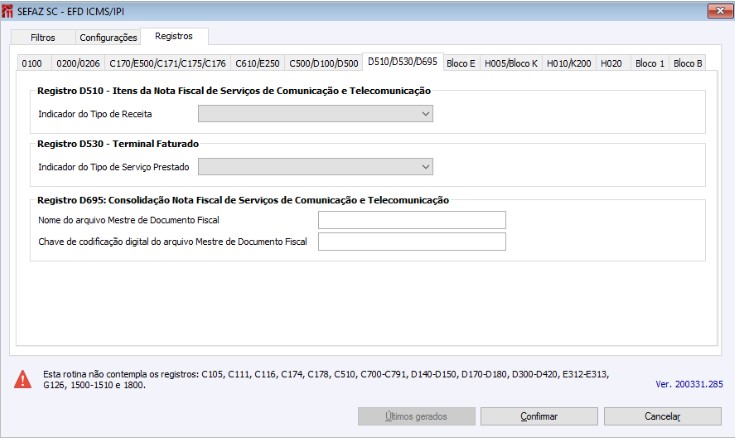

Guia D510/D530/D690

Grupo Registro D510 – Itens da Nota Fiscal de Serviços de Comunicação e Telecomunicação

Indicador do Tipo de Receita: selecione o indicador do tipo de Receita da Empresa

Grupo Registro D530 – Terminal Faturado

Indicador do Tipo de Serviço Prestado: selecione o tipo de Serviço Prestado na Empresa

Grupo Registro D695 – Consolidação Nota Fiscal de Serviços de Comunicação e Telecomunicação

Nome do arquivo mestre do Documento Fiscal: informe o nome do volume do arquivo mestre de documento fiscal, conforme Convênio ICMS 115/03.

Chave de codificação digital do arquivo Mestre de Documento Fiscal: informe a chave de codificação digital do arquivo mestre de documento fiscal, conforme Parágrafo Único da Cláusula Segunda do Convênio ICMS 115/2003. Informar sempre o hash do arquivo extraído (Convênio ICMS 52/05) entregue na UF do tomador de serviços quando diferente do prestado.

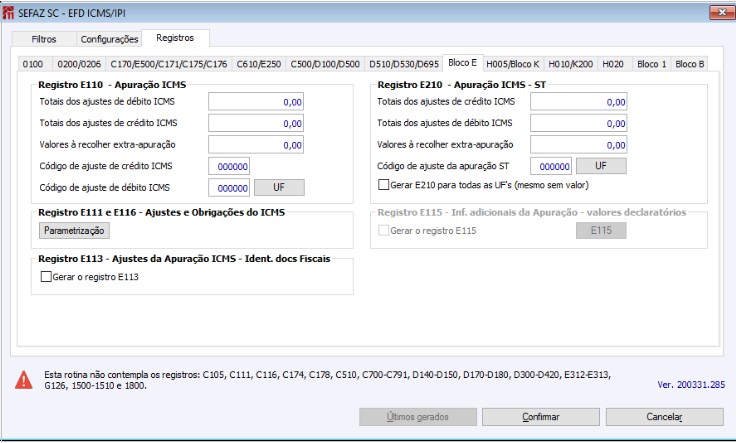

Guia Bloco E

Grupo Registro E110 – Apuração ICMS

Totais dos Ajustes de Débito ICMS: informar o valor que deve ser gerado no arquivo. Campo válido apenas para informar valores para a UF da Unidade de Negócio.

Totais dos Ajustes de Crédito ICMS: informar o valor que deve ser gerado no arquivo.

Valores à Recolher Extra-Apuração: informar o valor que deve ser gerado no arquivo.

Grupo Registro E210 – Apuração ICMS - ST

Totais dos Ajustes de Crédito ICMS: informar o valor que deve ser gerado no arquivo.

Totais dos Ajustes de Débito ICMS: informar o valor que deve ser gerado no arquivo.

Valores à Recolher Extra-Apuração: informar o valor que deve ser gerado no arquivo.

Código Ajuste Apuração ST: informar o código a ser considerado no campo 02 ‘COD_AJ_APUR’ do registro ‘E220’ quando informado o valor Extra-Apuração na tela ou quando o sistema calcular que existe diferença entre os resumos de apuração + valores de ICMS ST das notas fiscais e as guias de recolhimento. Caso não seja informado este código (inicializado em “000000”) será obtida a informação no cadastro de Estados.

Gerar E210 para todas as UFs (mesmo sem valor): com esta opção marcada, será gerado o registro E200 e E210 para todas as UFs, independente se as mesmas possuem ou não valor referente a este registro.

Botão UF: exibe todas as Unidades Federativas cadastradas possibilitando a edição do campo ‘Código Ajuste de Apuração ST’. Deste modo a manutenção desse campo pode ser realizada diretamente na tela do Sped Fiscal sem a necessidade de acesso ao cadastro de estados do CIGAM.

Grupo Registro E113 – Ajuste de Apuração ICMS – Ident. Docs Fiscais

Gerar o Registro E113: quando marcada esta opção, serão discriminados os Documentos Fiscais referente ao registro E111. Isso ocorre quando há Resumo de Apuração (E111) com espécie fiscal com Tipo de Ajuste 01, 02 ou 04. Para 01 serão listadas as notas de entrada com cálculo de Diferencial de Alíquota onde a configuração 87 do tipo de operação está como “Sim” com “Sim com IPI”. Para 01 serão listadas as notas de entrada com cálculo de Diferencial de Alíquota onde a configuração 87 do tipo de operação está como “Sim” ou “Sim com IPI”. Para 02 serão listadas as notas de entrada com cálculo de Diferencial de Alíquota onde a configuração 87 do tipo de operação está como “Antecipado” ou “Base Antecipada com IPI”. Para 04 serão listadas as notas de entrada com valor no campo Valor ICMS Simples Nacional (Imposto movimento do item).

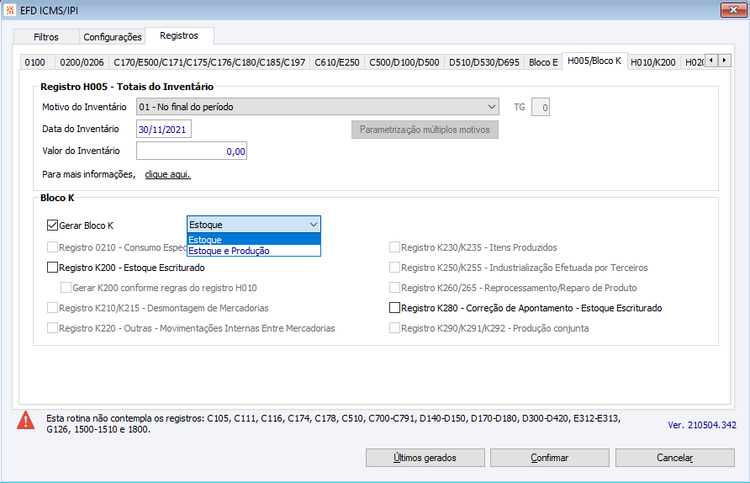

Guia H005/Bloco K

Registro H005 – Totais do Inventário

Data inventário: informe a data do inventário (data saldo estoque). O padrão é informar o último dia do mês de geração do arquivo, pois na grande maioria das vezes as empresas fecham seu estoque na última data do mês.

Valor inventário: informe o valor total apurado no inventário. Caso não estiver informado o sistema apura o mesmo automaticamente com base no estoque.

Motivo Inventário: selecione o motivo do Inventário:

01 – No final do período: não será habilitado o campo para preenchimento de TG, pois todos materiais gerados no registro H010 terão motivo 01 em seu respectivo H005.

02 – Gerar somente item com alteração de tributação: será habilitado o campo para preenchimento de TG, os materiais informados na mesma gerarão registro H010 e terão motivo 02 em seu respectivo H005. Se a TG não for informada, todos materiais (que se enquadram na geração H010), terão seu motivo 02 em seu respectivo H005.

04 – Na alteração de regime de pagamento: não será habilitado o campo para preenchimento de TG, pois todos materiais gerados no registro H010 terão motivo 04 em seu respectivo H005.

05 – Por determinação dos fiscos: não será habilitado o campo para preenchimento de TG, pois todos materiais gerados no registro H010 terão motivo 05 em seu respectivo H005.

Gerar múltiplos motivos: será habilitado o botão “Parametrização múltiplos motivos”, nessa tela possibilita a parametrização de mais de um Motivo de Inventário para a geração dos registros H005/H010/H020. Ao informar TG de TO será verificado os movimentos de entrada com os respectivos TO.

No final do período/Item com alteração de tributação: será habilitado o campo para preenchimento de TG, os materiais informados na TG gerarão registro H010 com motivo 01 e 02 em seu respectivos H005, os demais materiais (que se enquadram na geração do H010), terão seu motivo 01. Se a TG não for preenchida, todos materiais (que se enquadram na geração do H010) serão gerados com motivo 01 e 02 com seus respectivos H005.

Grupo Bloco K

Gerar registros do bloco K – Controle da Produção e do Estoque: este bloco destina-se a prestação de informações referentes a produção e estoque escriturado. A criação deste bloco no Sped Fiscal visa substituir o Registro de Controle da Produção e do Estoque, e passa a ser obrigatório aos estabelecimentos industriais ou a eles equiparados pela legislação federal e pelos atacadistas, a partir do dia 1º de janeiro de 2017.

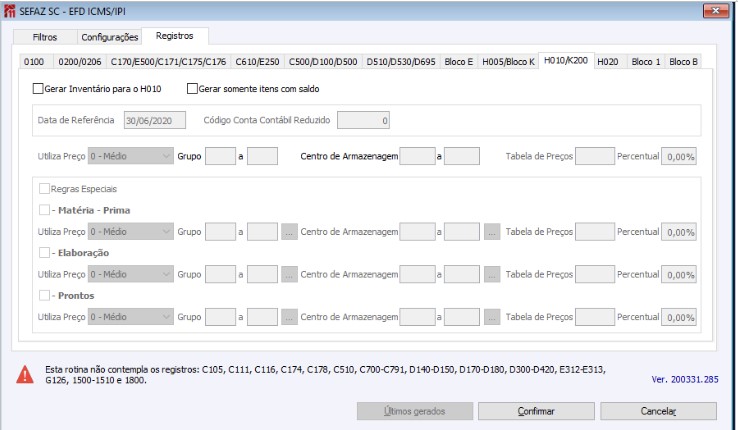

Guia H010/K200

Gerar inventário H010:selecionar se deve ser gerado os dados do inventário item a item, senão utilize apenas as duas opções acima (‘Data inventário’/’Valor inventário’). Obs..: Este informação se deve ou não ser gerado o inventário item a item, é definida por cada SEFAZ. Desta forma, antes de gerar esta informação no arquivo, verifique se sua empresa, conforme definições do FISCO local, deve gerar o inventário por itens.

Gerar somente itens com saldo: selecionar se deve ser gerado inventário item a item contendo somente itens com saldo. Esta definição também é estipulada pelo FISCO local da empresa.

Data Referência: informar uma data referência para a posição de estoque.

Código Conta Contábil Reduzido: informar o código reduzido da conta contábil que será vinculada aos materiais que não possuírem a mesma informada em seu cadastro.

Utiliza Preço: quando selecionada a opção “0 – Médio”, a rotina utiliza o preço médio do item para gerar o tipo de registro H010. Quando selecionada a opção “1-Real”, a rotina busca o valor do item a partir da ‘Tabela de Preços’ informada e, se informado ‘Percentual’, busca o percentual do preço da tabela. Quando selecionada a opção “Preço Custo”, a rotina utiliza o Preço Custo do item multiplicando o mesmo pela quantidade.

Tabela Preços: informe a Tabela de Preços a ser utilizada para gerar o valor do item do registro H010, conforme a opção ‘Pr. Padrão’ da própria tabela de preços.

Percentual: se informado o percentual, o valor do item apresentado no tipo de registro H010 será o percentual do preço informado na tabela de preços.

Grupo: se informado o intervalo de grupo dos materiais será considerada a respectiva regra somente para aqueles que estiverem contidos no mesmo. Caso não seja informado considera todos.

Centro Armazenagem: se informado o intervalo de centos de armazenagem dos materiais será considerada a respectiva regra somente para aqueles que estiverem contidos no mesmo. Caso não seja informado considera todos.

Regras Especiais: opção utilizada para clientes que possuem mais de uma metodologia para cálculo do valor dos itens no Inventário. Exemplo: para matéria-prima calcula-se o custo médio; produtos prontos e/ou em elaboração calcula-se um percentual do preço tabela. O que identifica o material como ‘matéria-prima’, por exemplo, é o grupo ou grupos informado na linha do filtro.

Quando marcada a nova opção, serão habilitados os seguintes campos, para cada grupo ‘Matéria-Prima’, ‘Elaboração’ e ‘Prontos’:

Utiliza Preço: deve-se selecionar a opção ‘0 – Médio’ ou ‘1 – Real’ para definir a metodologia a ser usada para gerar o inventário dos produtos filtrados, a opção ‘Preço Custo’ não foi disponibilizada para a opção Regras Especiais;

Grupo: informe a faixa de grupos dos materiais que serão gerados com a regra informada;

- ‘Centro Armazenagem’: informe a faixa dos centros de armazenagem dos materiais que serão gerados com a regra informada;

Tabela de Preços: quando a opção ‘Utilizar Preço’ for igual a “1 Real”, a rotina busca o valor do item a partir da ‘Tabela de Preços’ informada;

Percentual: quando a opção ‘Utilizar Preço’ for igual a “1 Real”, a rotina busca o percentual do preço da tabela para preencher o valor do item.

Importante: o código dos materiais indicados como ‘Elaboração’ serão preenchidos com o caractere “E” ao final, tanto no registro ‘H010’ como no registro ‘0200’.

Informando dados no filtro da capa o botão de seleção múltipla será desabilitado, caso já existam dados informados no botão de seleção múltipla será apresentada mensagem que já existem dados e questionará se deseja limpar os mesmos.

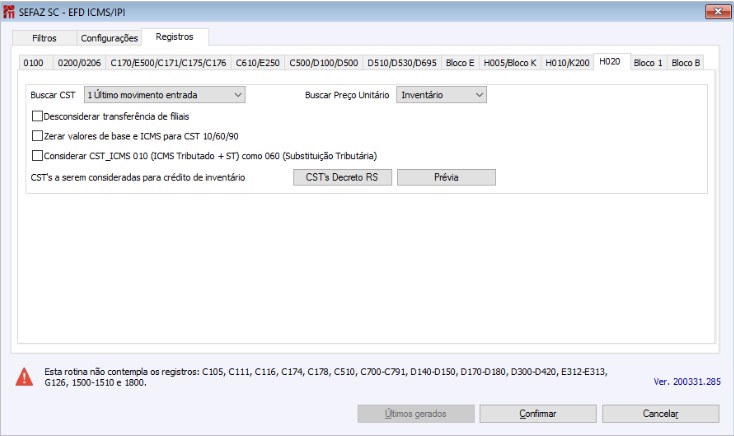

Guia H020

Desconsiderar transferência de filiais: com esta opção selecionada, se a última entrada considerada para o campo 02 (CST_ICMS) do registro H-020 (Informação complementar do Inventário) for do tipo transferência, a mesma será desconsiderada.

CSTs Decreto RS: esta opção é válida para a solução do Decreto RS (mais detalhes em ‘Como fazer - ST Efetivo Retido’), onde há a possibilidade de filtrar os CSTs que serão listados no registro H020. Botão habilita somente quando UF da Unidade de Negócio é igual a RS.

Guia Bloco 1

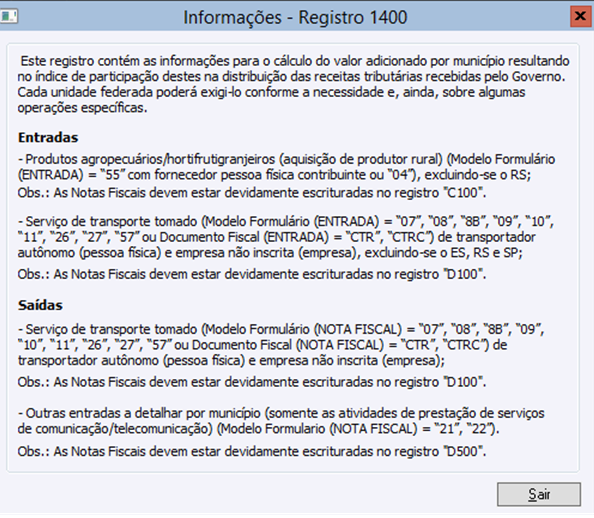

Grupo Registro 1400 – Informação sobre valores agregados

Deverá ser marcado conforme a exigência da UF do declarante quanto o registro ‘1400’. Para maiores informações utilizar o Clique Aqui da tela:

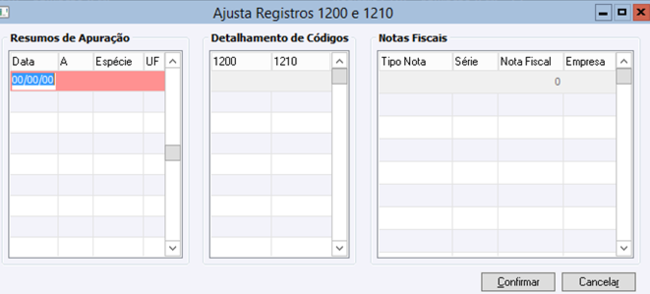

Grupo Registro 1200/1210 – Utilização de Créditos Fiscais - ICMS

Botão Parametrização: ao clicar neste botão será apresentada uma tela com a possibilidade de informar os dados quanto a estes registros:

Resumo de Apuração: através de F5 no campo data é possível selecionar qualquer Resumo de Apuração constante na base de dados, independente de tipo e período. Os dados dos resumos informados, serão levados para os registros 1200.

Detalhamento de Códigos: serão informados os Códigos referentes aos registros 1200/1210.

Notas Fiscais: serão informadas as notas correspondentes ao 1200 selecionado. Através de F5 serão apresentadas todas as notas da base de dados, independente do período. O registro 1210 será gerado com os dados destas notas.

Importante: após digitados os dados neste botão, os mesmos ficarão relacionados ao período informado na aba Filtros da rotina, sempre que for informado o período, os dados correspondentes ao mesmos serão apresentados no botão.

Após os dados digitados, ao selecionar um resumo, na aba Detalhamento e Notas Fiscais serão apresentadas as informações relacionadas a este resumo.

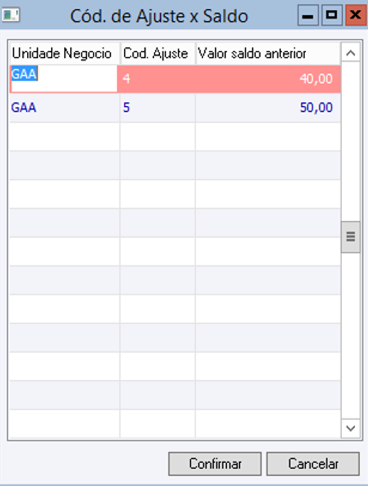

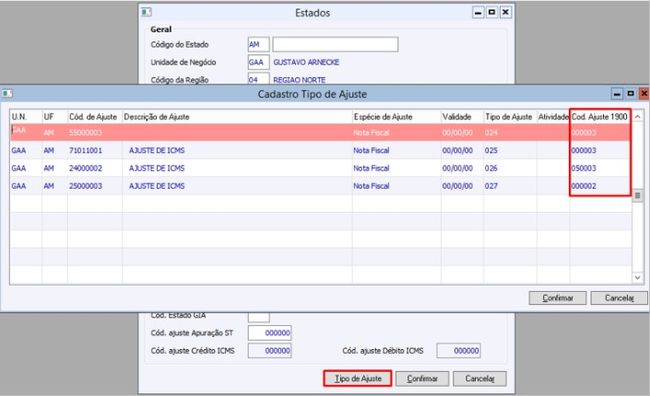

Grupo Registro 1900 e 1920 – Indicador de sub-apuração do ICMS

Para geração do registro 1900, além de marcar a opção em tela ‘Gerar o registro 1900’, deverá existir registros C197 ou D197 onde o 4º (quarto) dígito do campo 02 - COD_AJ seja “3”, “4”, “5”, “6”, “7” ou “8”. Este quarto dígito será apresentado no campo 02 do registro 1900, demonstrando desta forma a qual registro C197 ou D197 ele corresponde.

A descrição informada no campo ‘Descrição complementar de Outra Apuração do ICMS’ é utilizada para a geração do campo 3 - DESCR_COMPL_OUT_APUR do registro 1900.

Os valores informados no botão ‘Parametrização’ são utilizados para a geração do campo 8 - VL_SLD_CREDOR_ANT_OA (Valor total de "Saldo credor do período anterior") do registro 1920.

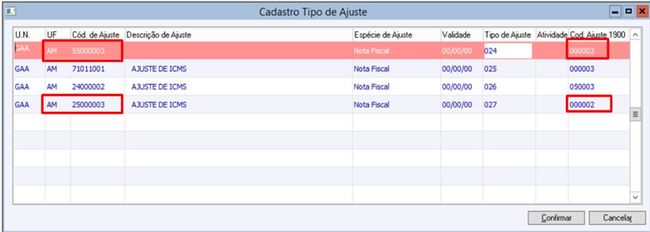

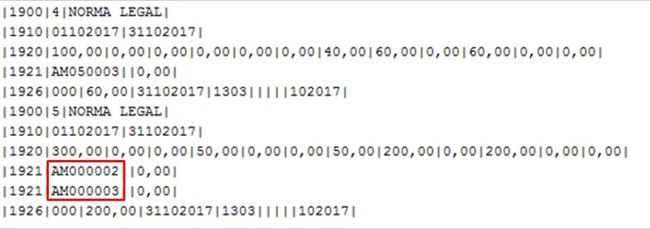

De acordo com o que está informado no campo ‘Cod. Ajuste’ da tela acima, será localizado o registro 1900 correspondente e serão levados os valores de saldo para o registro 1920.

No cadastro de estados, devem ser parametrizados os códigos de ajuste que devem ser gerados no campo 2 - COD_AJ_APUR do registro 1921.

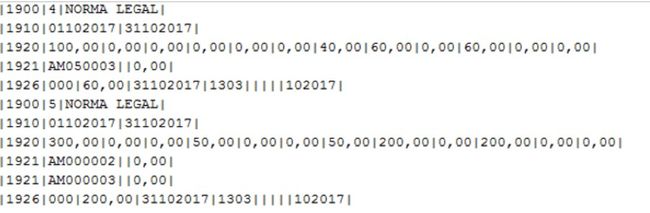

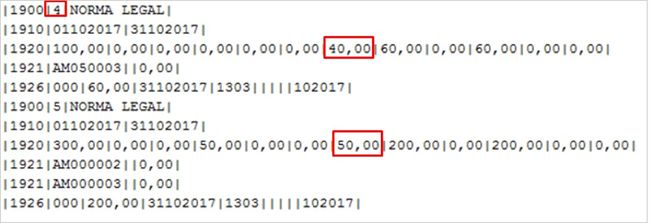

Exemplo da geração do arquivo:

Foram gerados dois registros 1900, pois há duas variações do quarto dígito do código de ajustes dos registros C197:

Conforme demonstrado acima, na tela do botão ‘Parametrização’, foi indicado que para o Código 4 havia um saldo no valor de 40,00 e para o Código 5 saldo de 50,00:

O registro 1921 foi gerado de acordo com o Tipo de Ajuste do cadastro de estado:

Grupo Registro 1700 – Documentos Fiscais Utilizados

Deve estar marcada esta opção para que o registro 1700 seja gerado.

Grupo Registro 1390 e 1391 – Controle de Produção de Usina

A opção deve ser marcada pelos fabricantes de açúcar e álcool (Usinas) para que sejam gerados os registros 1390 e 1391 do controle da produção.

Botão Parametrização

Ao clicar neste botão será apresentada uma tela permitindo a informação dos filtros para acesso aos dados destes registros:

TG Álcool Etílico Hidratado

Informe uma TG do tipo “Item” que contenha o material da movimentação correspondente ao produto válido do campo 02 ‘COD_PROD’ do registro 1390 de acordo com o código 01 (Álcool Etílico Hidratado Carburante).

TG Álcool Etílico Anidro

Informe uma TG do tipo “Item” que contenha o material da movimentação correspondente ao produto válido no campo 02 ‘COD_PROD’ do registro 1390 de acordo com o código 02 (Álcool Etílico Anidro Carburante).

TG Açúcar

Informe uma TG do tipo “Item” que contenha o material da movimentação correspondente ao produto válido no campo 02 ‘COD_PROD’ do registro 1390 de acordo com o código 03 (Açúcar).

TG Insumo

Informe uma TG do tipo “Item” para que seja indicado o insumo utilizado na produção, por exemplo, a cana-de-açúcar. Esta TG associa o código do material utilizado como insumo nas movimentações.

TG Materiais de Resíduo

Informe uma TG do tipo “Item” que utiliza “Categorias” que contenham os materiais movimentados que são classificados como resíduos resultantes da produção. Cada categoria desta TG indica o código do resíduo válido para o campo 19 ‘TP_RESIDUO’ do registro 1391 vinculado ao respectivo código do material. Os códigos de resíduos definidos no leiaute são: 01 (Bagaço de cana), 02 (DDG – Dry Distillers Grain – Resíduos secos) e 03 (WDG – Wet Distillers Grain – Resíduos úmidos).

TG Entradas

Informe uma TG do tipo “Tipo de Operação” que contém os tipos de operação dos movimentos das entradas a serem considerados no preenchimento do campo 07 ‘OUTR_ENTR’ do registro 1391.

TG Entradas para transformação

Informe uma TG do tipo “Tipo de Operação” que contém os tipos de operação dos movimentos das entradas em função da transformação de álcool anidro em hidratado e vice-versa. Esta informação é válida para o preenchimento do campo 06 ‘ENT_ANID_HID’ do registro 1391.

TG Saídas

Informe uma TG do tipo “Tipo de Operação” que contém os tipos de operação dos movimentos de saída a serem considerados no preenchimento do campo 11 ‘SAIDAS’ do registro 1391.

TG Saídas para transformação

Informe uma TG do tipo “Tipo de Operação” que contém os tipos de operação dos movimentos de saída em função da transformação de álcool anidro em hidratado e vice-versa. Esta informação é válida para o preenchimento do campo 10 ‘SAI_ANI_HID’ do registro 1391.

TG Consumos

Informe uma TG do tipo “Tipo de Operação” que considere os tipos de operação das movimentações de consumo próprio, conforme o respectivo produto indicado no campo 02 ‘COD_PROD’ do registro 1390. A informação dessa movimentação é utilizada no preenchimento do campo 09 ‘CONS’ do registro 1391.

TG Evaporação/Quebra de Peso

Informe uma TG do tipo “Tipo de Operação” para indicar aqueles tipos de operação utilizados nos movimentos correspondentes à evaporação, no caso do álcool, bem como da quebra de peso, no caso do açúcar. Esta questão é válida para o preenchimento do campo 08 ‘PERDA’ do registro 1391.

TG Tipos de Operação de Resíduo

Informe uma TG do tipo “Tipo de Operação” que utiliza “Categorias” que possui os tipos de operação dos movimentos dos resíduos resultantes da produção. A categoria desta TG contém o código do respectivo produto indicado no campo 02 ‘COD_PROD’ do registro 1390 de maneira que seja possível identificar a qual pertence. Já o preenchimento da informação é considerado no campo 20 ‘QTD_RESIDUO’ do registro 1391.

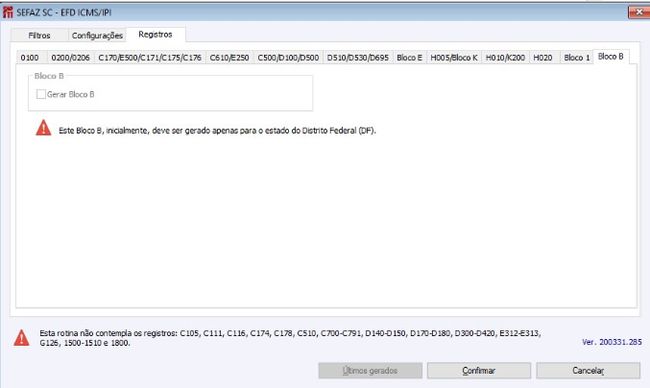

Guia Bloco 1

Para gerar os registros do Bloco B na rotina do EFD ICMS/IPI é necessário marcar a opção ‘Gerar Bloco B’ na aba ‘Bloco B’ da rotina. Inicialmente estes registros devem ser gerados para o estado do Distrito Federal (DF).

Com esta opção marcada a rotina verifica as Notas Fiscais de entrada e saída, do período gerado, que possuam serviços (campos 'Valor Total de Serviços' (ENTRADA) e 'Total Serviço' (NOTA FISCAL) diferentes de zero), com o campo ‘Modelo de Formulário’ igual a “01”, “03”, “04”, “08”, “55” ou “65” e o campo ‘Listar Livros’ deve estar no intervalo de “2” (ICMS + IPI + ISS) a “3” (ISS).

Registros disponibilizados no Sped Fiscal

0000 – Abertura do arquivo digital e identificação da entidade: apresenta as principais informações da Empresa da Unidade de Negócio;

0001 – Abertura do bloco 0;

0005 – Dados complementares da entidade: apresenta informações da Empresa da Unidade de Negócio;

0015 – Dados do Contribuinte Substituto: apresenta as UFs que possuem o campo ‘Inscrição’ informado no cadastro de Estados

0100 – Dados do Contabilista: apresenta os dados informados na guia Registros, subguia 0100;

0150 – Tabela de cadastro do participante: apresenta as informações das empresas envolvidas nas operações da Unidade de Negócio, como Fornecedores e Clientes;

0175 – Alteração da Tabela de Cadastro de Participante: apresenta as alterações de cadastro que ocorreram dentro do período informado e que podem ser visualizadas no botão ‘End. Empresa’, no cadastro de Empresas do CIGAM;

0190 – Identificação das Unidades de Medida: apresenta as unidades de negócio envolvidas nas operações da empresa e que estão presentes no arquivo digital;

0200 – Tabela de identificação do item (produtos e serviços): exibe informações dos produtos e serviços que estão presentes nos outros registros do arquivo digital;

0205 – Alteração do item;

0206 – Código de produto conforme tabela ANP (Combustíveis)

0210 – Consumo Específico Padronizado: Apresenta o consumo específico padronizado e a perda normal percentual de um insumo/componente para se produzir uma unidade de produto resultante, segundo as técnicas de produção de sua atividade, referentes aos produtos que foram fabricados pelo próprio estabelecimento ou por terceiro. Este registro somente deve existir quando o conteúdo do campo 7 - TIPO_ITEM do Registro 0200 for igual a 03 ou 04.

0220 – Fatores de Conversão de Unidades: Apresenta as conversões de unidades utilizadas nas Notas Fiscais de Entrada e de Saída, quando informada uma ‘TG Conversora’;

0300 – Cadastro de bens ou componentes do Ativo Imobilizado: Neste registro serão relacionados os bens existentes no Ativo Imobilizado no período de apuração do arquivo ou os que forem adquiridos durante o período de apuração.

0305 – Informação sobre a utilização do bem

Obs.: Neste registro será informada a utilização do bem, inclusive com a data de início de depreciação, centro de custo que está relacionado e vida útil estimada do bem.

0400 – Tabela de Natureza da Operação/Prestação: apresenta as Naturezas de Operação/Prestação presentes nos registros tipo C170;

0450 – Tabela de Informação Complementar do Documento Fiscal: apresenta as Observações criadas nas Notas Fiscais de Entrada e de Saída, com ‘Tipo’ igual a “Obs.”.

0460 – Tabela de Observações do Lançamento Fiscal: apresenta as Observações criadas nas Notas Fiscais de Entrada e de Saída, com ‘Tipo’ igual a “Registro”;

0500 – Plano de contas contábeis

0600 – Centro de custos

0990 – Encerramento do Bloco 0;

B001 - Abertura do Bloco B

B020 - Nota Fiscal (código 01), Nota Fiscal de Serviços (código 03), Nota Fiscal de Serviços Avulsa (código 3B), Nota Fiscal de Produtor (código 04), Conhecimento de Transporte Rodoviário de Cargas (código 08), NF-e (código 55) e NFC-e (código 65)

B025 - Detalhamento por combinação de alíquota e item da lista de serviços da Lei Complementar nº 116/2003

B420 - Totalização dos valores de serviços prestados por combinação de alíquota e item da lista de serviços da Lei Complementar nº 116/2003

B440 - Totalização dos valores retidos:

B460 - Deduções do ISS:

B470 - Apuração do ISS:

B990 - Encerramento do Bloco B:

C001 – Abertura do bloco C;

C100 – Nota Fiscal (Código 01), Nota Fiscal Avulsa (Código 1B), Nota Fiscal de produtor (Código 04) e NFe (Código 55): apresentas Notas Fiscais de Entrada e Saída em que o ‘Modelo Formulário’ seja igual a 01, 1B, 04 e 55;

Observação: - para o modelo 55, a nota fiscal eletrônica deve estar com ‘Status NFe’ igual a “Confirmado”.

- notas de serviço tomado não são geradas no arquivo, se o campo listar livros estiver preenchido com “3 – ISS”.

C110 – Informação Complementar da Nota Fiscal (Código 01, 1B, 04 e 55): apresenta as Observações criadas na Nota Fiscal de Entrada ou de Saída, com ‘Tipo’ igual a “Obs.”;

C112 – Documento de arrecadação referenciado: apresenta os lançamentos financeiros que possuem o ‘Complemento’ igual a “ST NF X” (onde X é o número da Nota Fiscal), com ‘Tipo’ igual a “Saída”, ‘Tipo Documento’ igual a “8 GNRE”, ‘Situação’ diferente de “Juros/VM/Multa”.

Importante: é gerado para Notas de Saída com ‘CFOP’ que inicie com “6” e também considerado para a geração de registros E250.

Também é gerado quando UF da Unidade de negócio é RS, há Notas Fiscais de Entrada parametrizadas através da configuração TO - 143 - Tipo de Ajuste com o tipo de ajuste “044 - Nota Fiscal de Entrada com Regime Especial de Fiscalização” e há Guia de Recolhimento com a UF RS e Tipo de Imposto ‘M ICMS REF’. Na guia GNRE, da Guia de Recolhimento, deve estar informada a ‘Empresa da GNRE’ com o código de empresa do fornecedor, a ‘Série referência’ com a série da Nota Fiscal de Entrada, a ‘Nota Fiscal Referência’ com o número da Nota de Entrada e a ‘Data de vencimento da guia’. O campo ‘Número do convênio do protocolo’ deve estar em branco.

C113 – Documento Fiscal Referenciado: apresenta as informações das Notas Fiscais com ‘Tipo Nota’ igual a “Devolução” geradas pelas rotinas de Devolução de Entrada e Devolução de Saída;

C114 – Complemento de Documento - Cupom Fiscal Referenciado. Este Registro somente é válido para devolução de mercadorias e para notas complementares referenciando Cupons Fiscais (Entradas e Saídas).

C115 – Local da Coleta e/ou Entrega (Código 01, 1B e 04): apresenta as informações do ‘Endereço de Entrega’ da Nota Fiscal de Saída, quando este for informado;

C120 – Operações de Importação (Código 01): registro gerado quando a Nota Fiscal de Entrada possuir o campo ‘Usentr1’ informado com o número do Documento de Importação;

C130 – ISSQN, IRRF e Previdência Social: apresenta informações sobre a incidência de impostos de ISSQN, IRRF e Previdência Social;

C140 – Fatura (Código 01): apresenta as informações dos lançamentos financeiros vinculados a Nota Fiscal de Entrada ou Saída, conforme botão “Financeiro” do cadastro de Notas Fiscais do CIGAM;

C141 – Vencimento da fatura (Código 01): exibe o número da parcela, seu valor e data de vencimento conforme o lançamento financeiro apresentado no tipo de registro C140;

C160 – Volumes Transportados (Código 01 e 04) – Exceto Combustíveis: gera as informações do Transporte da Nota Fiscal de Saída, quando o Tipo de Operação da mesma não estiver cadastrado na TG informada na configuração ‘LF – GE – 1698 - TG Operações com Combustíveis e Solventes’;

C165 – Operações com Combustíveis (Código 01): gera as informações do Transporte da Nota Fiscal de Saída, quando o Tipo de Operação da mesma estiver cadastrado na TG informada na configuração ‘LF – GE – 1698 - TG Operações com Combustíveis e Solventes’.

C170 - Itens do Documento (Código 01, 1B, 04 e 55): exibe as informações de cada um dos itens da Nota Fiscal de Entrada e Saída;

C171- Armazenamento de combustíveis (Código 01, 55).

C172 – Operações com ISSQN (Código 01): apresenta as Notas Fiscais que possuírem o ‘Total Serviço’ maior que 0 (zero);

C173 – Operações com medicamentos (Código 01, 55): para gerar esse registro é necessário informar os materiais utilizados na TG, sendo que os mesmos devem ter Lote e informar a TG na configuração ‘LF – GE – 1888 - TG Produto para Medicamentos na NFe’;

C175 – Operações com veículos novos (Código 01, 55): para gerar esse registro é necessário informar os tipos de operações utilizados na TG que deve ser informada na tela da rotina, na guia ‘Registros’, subguia ‘C170/E500/C175/C176’;

C176 – Ressarcimento de ICMS em Operações com Substituição Tributária (Código 01, 55): será apresentado nas Notas Fiscais de Saída que possuem o Tipo de Operação cadastrado na TG que deve ser informada na tela da rotina. Este registro apresenta as informações da última entrada referente ao item da Nota Fiscal de Saída;

C177 – Operações com Produtos Sujeitos a Selo de Controle IPI: apresenta os itens das Notas Fiscais de Saída que possuírem, na descrição complementar, a informação de “Código Selo” e “Quantidade Selo”.

C179 – Informações Complementares ST (Código 01): registro gerado nas Notas Fiscais de Saída que possuem CFOP que inicie com “6” (indicando uma operação interestadual) e com ‘Valor Substituição’ maior que “0” (zero);

C190 – Registro analítico do documento (Código 01, 1B, 04 e 55):

C195 - Observações do Lançamento Fiscal (Código 01, 1B E 55): apresenta as Observações criadas na Nota Fiscal de Entrada ou de Saída, com ‘Tipo’ igual a “Registro”;

C197 – Outras Obrigações Tributárias, Ajustes e Informações de Valores Provenientes de Documento Fiscal;

C400 – Equipamento ECF (Código 02 E 2D): registro gerado a partir das informações do(s) equipamento(s) ECF conforme o Mapa Resumo;

C405 – Redução Z (Código 02 E 2D): apresenta as informações da redução Z diária conforme o Mapa Resumo;

C410 – PIS e COFINS totalizados no dia (Código 02 E 2D): apresenta os valores totais diários de PIS e COFINS dos documentos fiscais emitidos;

C420 – Registro dos totalizadores parciais da redução Z (Código 02 E 2D): apresenta os totalizadores da Redução Z, acumulando os valores por Código Totalizador Parcial;

C425 – Resumo de itens do movimento diário (Código 02 E 2D): apresenta um resumo dos itens dos documentos fiscais emitidos quando o Código Totalizador Parcial for igual a “xxTnnnn”, “Tnnnn”, “Fn”, “In”ou “Nn” (sendo n variável); Verifica se há valor de substituição tributária informado na nota, ou a incidência do ICMS é igual a “6 - Subst.tribut.”

C460 - Documento fiscal emitido por ECF (Código 02 E 2D): apresenta os documentos fiscais gerados pelo ECF, onde o ‘Documento Fiscal’ é igual a “2D”;

C470 - Itens do documento fiscal emitido por ECF (Código 02 e 2D): apresenta os itens do documento fiscal apresentado no tipo de registro C460;

C490 - Registro analítico do movimento diário (Código 02 e 2D): apresenta o resumo da movimentação diária, agrupando os movimentos por Código da Situação Tributária, CFOP (Código Fiscal de Operação e Prestação) e Alíquota de ICMS;

C495 - Resumo mensal de itens do ECF por estabelecimento (Código 02, 2D): registro gerado quando a ‘UF’ da Unidade de Negócio for igual a “BA” (Bahia) e exibe um resumo mensal dos itens agrupados por Alíquota de ICMS e Código Item;

C500 – Nota Fiscal/Conta de Energia Elétrica (Código 06) e Nota Fiscal Consumo Fornecimento de Gás (Código 28): apresenta as Notas Fiscais de Entrada com ‘Modelo de Formulário’ igual a “06” ou “28”;

C590 – Registro Analítico do Documento - Nota Fiscal/Conta de Energia Elétrica (Código 06) e Nota Fiscal Consumo Fornecimento de Gás (Código 28): apresenta as informações das Notas Fiscais de Entrada com ‘Modelo de Formulário’ igual a “06” ou “28”;

C600 – Consolidação Diária de Notas Fiscais/ Contas de Energia Elétrica (CÓDIGO 06), Nota Fiscal/Conta de Fornecimento D’Agua Canalizada (CÓDIGO 29) e Nota Fiscal/ Conta de Fornecimento de Gás (CÓDIGO 28) (Empresas Não Obrigadas Ao Convênio ICMS 115/03);

C601 -Documentos Cancelados – Consolidação Diária de Notas Fiscais/Contas de Energia Elétrica (CÓDIGO 06), Nota Fiscal/Conta de Fornecimento D’ Água Canalizada (CÓDIGO 29) e Nota Fiscal/ conta de fornecimento de Gás (CÓDIGO 28);

C610 - Itens Do Documento Consolidado (Código 06), Nota Fiscal/Conta De Fornecimento D'água Canalizada (Código 29) E Nota Fiscal/Conta De Fornecimento De Gás (Código 28) (Empresas Não Obrigadas Ao Convênio ICMS 115/03);

C690 - Registro Analítico Dos Documentos (Notas Fiscais/Contas De Energia Elétrica (Código 06), Nota Fiscal/Conta De Fornecimento D’água Canalizada (Código 29) e Nota Fiscal/Conta De Fornecimento De Gás (Código 28).

C800 – Cupom Fiscal Eletrônico – SAT (CF-E-SAT) (Código 59)

C850 – Registro Analítico do CF-E-SAT (CODIGO 59)

C860 – Identificação do equipamento SAT-CF-E

C890 – Resumo Diário do CF-E-SAT (CÓDIGO 59) por equipamento SAT-CF-E

C990 – Encerramento do Bloco C;

D001 – Abertura do Bloco D;

D100 – Nota Fiscal de Serviço de Transporte (Código 07) e Conhecimentos de Transporte Rodoviário de Cargas (Código 08), Conhecimentos de Transporte de Cargas Avulso (Código 8B), Aquaviário de Cargas (Código 09), Aéreo (Código 10), Ferroviário de Cargas (Código 11) e Multimodal de Cargas (Código 26), Nota Fiscal de Transporte Ferroviário de Carga (Código 27) e Conhecimento de Transporte Eletrônico – CT-e (Código 57); apresenta as informações das notas fiscais que possuem os modelos indicados.

D101 – Informação complementar dos documentos fiscais quando das prestações interestaduais destinadas ao consumidor final não contribuinte EC 87/15 (Códigos 57 e 67)

D130 – Complemento do Conhecimento Rodoviário de Cargas (código 08), Conhecimento de Transporte de Cargas Avulso (Código 8B).

D160 – Carga Transportada (código 07, 08, 09, 10, 11, 26 e 27), Conhecimento de Transporte de Cargas Avulso (Código 8B).

D161 – Local de Coleta e Entrega (código 07, 08, 09, 10, 11, 26 e 27), Conhecimento de Transporte de Cargas Avulso (Código 8B).

D162 – Identificação dos documentos fiscais (código 08, 8B, 09, 10, 11, 26 e 27).

D190 - Registro Analítico dos documentos (Código 07, 08, 8B, 09, 10, 11, 26, 27 e 57);

D197 – Outras obrigações tributárias, ajustes e informações de valores provenientes do documento fiscal;

D500 – Nota Fiscal de Serviço de Comunicação (Código 21) e Nota Fiscal de Serviço de Telecomunicação (Código 22): apresenta as Notas Fiscais de Entrada com ‘Modelo de Formulário’ igual a “21” ou “22”;

D510 – Itens do Documento - Nota Fiscal de Serviço de Comunicação (código 21) e Serviço de Telecomunicação (código 22)

D530 – Terminal Faturado

D590 – Registro Analítico do Documento (Código 21 e 22): apresenta as informações das Notas Fiscais de Entrada com ‘Modelo de Formulário’ igual a “21” ou “22”;

D695 – Consolidação da Prestação de Serviços - Notas de Serviço de Comunicação (código 21) e de Serviço de Telecomunicação (código 22)

D990 – Encerramento do Bloco D;

E001 – Abertura do Bloco E. Quando o tipo da atividade informado na tela for '0 Industrial' o registro E001 sempre irá informar '0', ou seja, irá indicar que existe movimentação no bloco E mesmo que não exista apuração de IPI. Neste caso todos os valores do Bloco E ficarão zerados.

E100 – Período da Apuração do ICMS: apresenta o período da apuração de ICMS;

E110 – Apuração do ICMS – Operações Próprias: apresenta as informações dos valores de ICMS das Notas Fiscais de Entrada e Saídas e dos Resumos de Apuração com ‘Imposto’ igual a “1 ICMS”;

E111 - Ajuste/Benefício/Incentivo da Apuração do ICMS: apresenta as informações dos Resumos de Apuração com ‘Imposto’ igual a “1 ICMS”;

E116 – Obrigações do ICMS a Recolher – Operações Próprias: apresenta as informações cadastradas na Guia de Recolhimento com ‘Imposto’ igual a “1 ICMS” e ‘Data’ igual ao final do período selecionado;

E200 – Período da Apuração do ICMS – Substituição Tributária: apresenta o período da apuração de ICMS ST;

E210 – Apuração do ICMS – Substituição Tributária: apresenta as informações dos valores de ICMS Substituição Tributária das Notas Fiscais de Entrada e Saídas e dos Resumos de Apuração com ‘Imposto’ igual a “7 ST”;

E220 – Ajuste/Benefício/Incentivo da Apuração do ICMS Substituição Tributária: apresenta as informações dos Resumos de Apuração com ‘Imposto’ igual a “7 ST”;

E250 – Obrigações do ICMS a Recolher – Substituição Tributária: apresenta as informações cadastradas na Guia de Recolhimento com ‘Imposto’ igual a “6 ST” e ‘Data’ igual ao final do período selecionado;

Importante: quando gerado um tipo de registro C112 será gerado um E250 correspondente, preenchendo os campos ‘2 - COD_OR’ e ‘5 - COD_REC’ deste registro com as informações dos campos ‘Código Receita’ e ‘Código Recolhimento’ solicitados na tela.

Estes registros E250 serão apresentados no arquivo conforme a UF da Empresa do Lançamento e serão aglutinados por Código de Recolhimento, Código de Receita e Data de Vencimento.

E500 – Período de Apuração do IPI: apresenta o período da apuração de IPI;

E510 – Consolidação dos Valores do IPI: apresenta os valores consolidados de IPI por CFOP;

E520 – Apuração do IPI: apresenta as informações dos valores de IPI das Notas Fiscais de Entrada e Saídas e dos Resumos de Apuração com ‘Imposto’ igual a “2 IPI”;

E530 – Ajustes da Apuração do IPI: apresenta as informações dos Resumos de Apuração com ‘Imposto’ igual a “2 IPI”;

E990 – Encerramento do Bloco E

G001– Abertura do Bloco G

G110 – ICMS – Ativo Permanente – CIAP

G125 – Movimentação de Bem do Ativo Imobilizado. Este registro deverá conter a informação de que se o bem do ativo imobilizado já fazia parte do patrimônio ou está sendo adquirido no mês da apuração.

G130 – Identificação do documento fiscal

G140 – Identificação do item do documento fiscal

G990 – Encerramento do Bloco G

H001 – Abertura do Bloco H;

H005 – Totais do Inventário: apresenta o valor total do inventário;

H010 – Inventário: neste registro são geradas as informações de estoque com base na ‘Data Referência’ informada na tela. A rotina apresenta os materiais, a quantidade disponível em estoque na data, valor unitário, valor total e conta contábil que estiver informada no cadastro do material.

Exibe também a indicação de propriedade e em posse de quem está o material, conforme a seguinte regra (no caso de uso dos Centros de Armazenagem):

- Apresentará “0” Item de propriedade do informante e em seu poder: quando, no cadastro de Centro de Armazenagem, o campo ‘’ for igual a “Próprio” e o campo ‘Empresa’ estiver em branco;

- Apresentará “1” Item de propriedade do informante em posse de terceiros;

- Apresentará “2” Item de propriedade de terceiros em posse do informante.

H990 – Encerramento do Bloco H;

K001 – Abertura do Bloco K.

K100 – Período de Apuração do ICMS/IPI: Este registro tem o objetivo de informar o período de apuração do ICMS ou do IPI, prevalecendo os períodos mais curtos. Contribuintes com mais de um período de apuração no mês declaram um registro K100 para cada período no mesmo arquivo.

K200 – Estoque Escriturado: Informa o estoque final escriturado do período de apuração informado no Registro K100, por tipo de estoque, das mercadorias de tipos 00, 01, 02, 03, 04, 05 e 10.

00 – Mercadoria para Revenda;

01 – Matéria-Prima;

02 – Embalagem;

03 – Produto em Processo;

04 – Produto Acabado;

05 – Subproduto;

10 – Outros insumos;

K220 – Outras Movimentações Internas entre Mercadorias: informar a movimentação interna entre mercadorias, que não se enquadre nas movimentações internas já informadas nos Registros K230 e K235: produção acabada e consumo no processo produtivo, respectivamente.

K230 – Itens Produzidos: Apresenta a produção acabada de produto em processo (tipo 03) e produto acabado (tipo 04). Deverá existir mesmo que a quantidade de produção acabada seja igual a zero, nas situações em que exista o consumo de item componente/insumo no registro filho K235.

K235 – Insumos Consumidos: Informa o consumo de mercadoria no processo produtivo, vinculado ao produto resultante informado no campo COD_ITEM do Registro K230.

K250 – Industrialização Efetuada por Terceiros – Itens Produzidos: Apresenta os produtos que foram industrializados por terceiros e sua quantidade.

K255 – Industrialização em Terceiros – Insumos Consumidos: Informa a quantidade de consumo do insumo que foi remetido para ser industrializado em terceiro, vinculado ao produto resultante informado no campo COD_ITEM do Registro K250.

K990 - Encerramento do Bloco K.

1001 – Abertura do Bloco 1;

1100 – Registro de Informações sobre Exportação: apresenta as Notas Fiscais que possuírem Embarque e Item de Embarque cadastrado;

1105 – Documentos Fiscais de Exportação: apresenta as informações das Notas Fiscais que possuírem Embarque e Item de Embarque cadastrado;

1110 – Operações de Exportação Indireta de Produtos Não Industrializados pelo Estabelecimento Emitente: apresenta as informações da ‘Nota Referencia’ informada na Nota Fiscal do Item do Embarque, quando ‘Natureza de Exportação’ for igual a “2 Exportação Indireta”;

1200 – Controle de Créditos Fiscais – ICMS

1210 – Utilização de Créditos Fiscais – ICMS

1390 – Controle de produção de Usina

1391 – Produção diária da Usina

1400 – Informação sobre Valores Agregados

1600 – Total das operações com cartão de crédito e/ou débito. Acessa os lançamentos financeiros das Notas Fiscais de Entrada e das Notas Fiscais de Saída.

1700 – Documentos fiscais utilizados. Acessa somente as Notas Fiscais de Saída e as Notas Fiscais de Entrada emitidas pelo Módulo Faturamento (NOTA FISCAL).

1710 – Documentos fiscais cancelados/inutilizados. Acessa as Notas Fiscais de Saída e as Notas Fiscais de Entrada emitidas pelo Módulo Faturamento (NOTA FISCAL) que foram canceladas/inutilizadas. As Notas Fiscais Canceladas podem ser verificadas através do campo ‘Espécie Nota’ (NOTA FISCAL) igual a “Nula”. Já as Notas Fiscais com numeração inutilizada podem ser verificadas através do campo ‘Status’ (GERENCIAMENTO NFE) igual a “6” (Inutilizado).

1900 – Indicador de Sub-apuração do ICMS

1910 – Período da Sub-apuração do ICMS

1920 – Sub-apuração do ICMS

1921 – Ajuste/Benefício/Incentivo da Subapuração do ICMS

1926 – Obrigações do ICMS A Recolher – Operações referentes à Sub-apuração

1990 – Encerramento do Bloco 1;

9001 – Abertura do Bloco 9;

9900 – Registros do Arquivo; neste registro são apresentados os totalizadores de cada registro com número de ocorrências;

9990 – Encerramento do Bloco 9;

9999 – Encerramento do Arquivo Digital;

Botões

Botão Confirmar: ao clicar nesse botão é disparado o evento para o próximo registro,

quando não constar próximo registro, entrará em modo criar, salvando o registro.

Botão Cancelar: ao clicar nesse botão, é disparado o evento de cancelar, saindo da tela de registros sem salvar informações.