LF Parâmetros Regras Contàbeis

Fiscal > Escrita Fiscal > Parâmetros >

Regras Contábeis

Índice

- 1 Regras Contábeis

- 2 Linhas/Rubricas

- 2.1 Sequencia 1 - Valor Item

- 2.2 Sequencia 12 - PIS/COFINS/CSLL Retenção ou PIS Retenção

- 2.3 Quando o CFOP do Tipo de Operação for Entrada

- 2.3.1 ICMS

- 2.3.2 ST/IGI/ICMS Imp.PR:

- 2.3.3 IPI

- 2.3.4 Retenção ISS

- 2.3.5 Custo NF Referência

- 2.3.6 Frete e Seguro Nacional/Internacional e demais despesas

- 2.3.7 AFRMM

- 2.3.8 Majoração PIS

- 2.3.9 Majoração COFINS

- 2.3.10 Desconto DI

- 2.3.11 IRPJ - Lucro Presumido, CSLL - Lucro Presumido, Dif.Alíq.ICMS e Fundo da Pobreza

- 2.3.12 Retenções previdenciárias SENAR, FPAS, SAT e FUNDERSUL

- 2.3.13 Retenções FACS e FETHAB

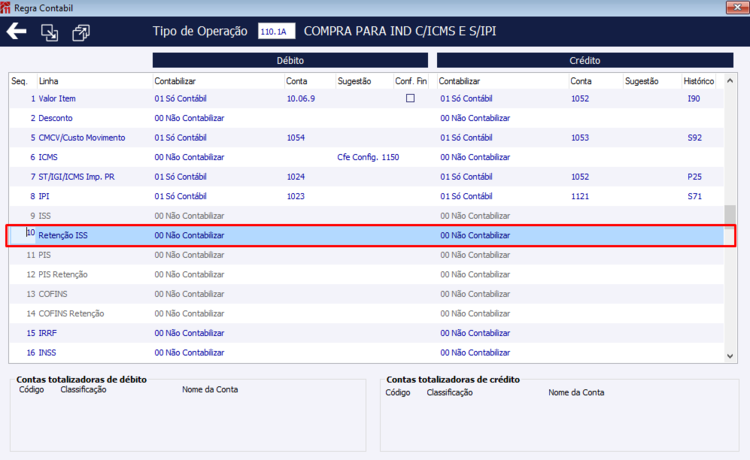

Regras Contábeis

As regras contábeis estão vinculadas ao tipo de operação e são utilizadas para informar o código das contas contábeis as quais devem ser contabilizados os valores respectivos das notas fiscais de entrada e saída.

Importante: quando este cadastro for acessado via o cadastro de Tipo de Operação e este último estiver no modo de Pesquisa, o mesmo também está neste modo. Já quando estiver no modo de Modificação ambos também se comportam desta maneira.

Somente é possível modificar alguma regra contábil se o usuário possuir o direito “CADASTRA TIPO OPERACAO” (chave = “TIPO_FAT”), o qual é o mesmo utilizado no cadastro do Tipo de Operação. Esta questão é válida acessando este cadastro tanto via o cadastro de Tipo de Operação, que pode ainda ser acessado através de alguma nota fiscal, bem como quando acessado diretamente pelo menu (Fiscal - Escrita Fiscal - Parâmetros - Regras Contábeis).

Bloqueio para alterações em Regras Contábeis

Quando marcada a configuração LF - LC - 2114 - Bloquear alteração do botão 'Regra Contábil', o usuário poderá acessar as "Regra Contábeis" do cadastro de Tipo de Operação, mas não poderá alterar nenhuma informação.

Linhas/Rubricas

Sequencia 1 - Valor Item

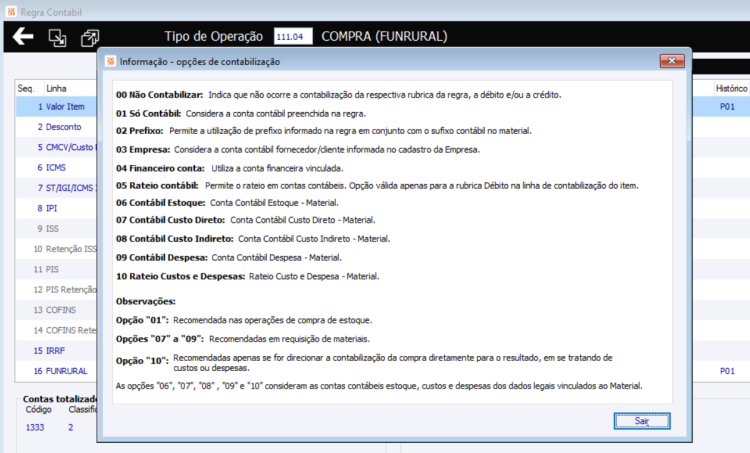

As opções disponíveis são:

00 Não Contabilizar

01 Só Contábil

02 Prefixo

03 Empresa

04 Financeiro Conta

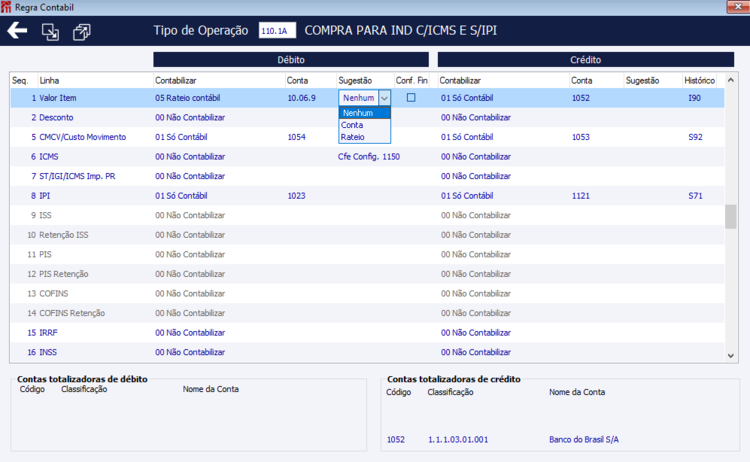

05 Rateio contábil: Permite o rateio em contas contábeis. Opção válida apenas para a rubrica débito na linha de contabilização do item.

06 Contábil Estoque: Habilitado quando a configuração GE - VC - 2686 - Versão da busca dos Dados Legais do Material é 1 Versão Unificada.

07 Contábil Custo Direto: Habilitado quando a configuração GE - VC - 2686 - Versão da busca dos Dados Legais do Material é 1 Versão Unificada.

08 Contábil Custo Indireto: Habilitado quando a configuração GE - VC - 2686 - Versão da busca dos Dados Legais do Material é 1 Versão Unificada.

09 Contábil Despesa: Habilitado quando a configuração GE - VC - 2686 - Versão da busca dos Dados Legais do Material é 1 Versão Unificada.

10 Rateio Custos e Despesas: Habilitado quando a configuração GE - VC - 2686 - Versão da busca dos Dados Legais do Material é 1 Versão Unificada.

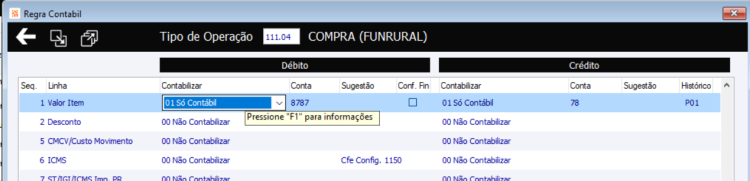

Desejando consultar as opções da coluna “Contabilizar”, pressionar a tecla “F1”:

Sequencia 12 - PIS/COFINS/CSLL Retenção ou PIS Retenção

Quando a configuração 79 - Aglutinar PIS/COFINS/CSLL no imposto do Tipo de Operação possuir um código para aglutinar o PIS/COFINS/CSLL, a sequência 12 da regra contábil será denominada PIS/COFINS/CSLL Retenção. Se esta mesma configuração, estiver em branco, sem código de aglutinação, então o campo será denominado como PIS Retenção.

Quando o CFOP do Tipo de Operação for Entrada

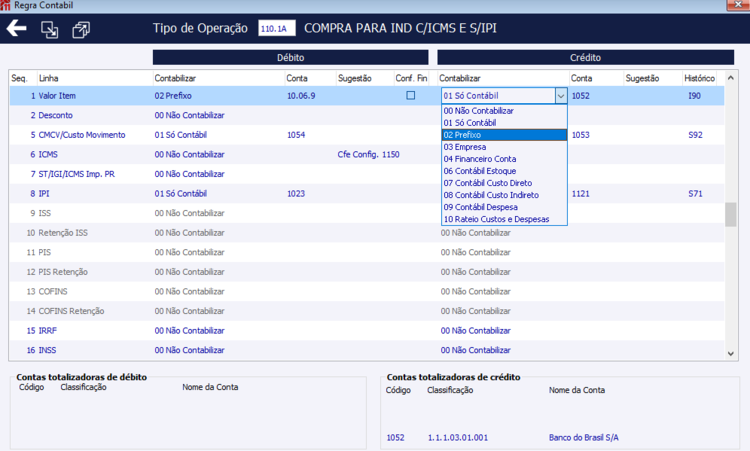

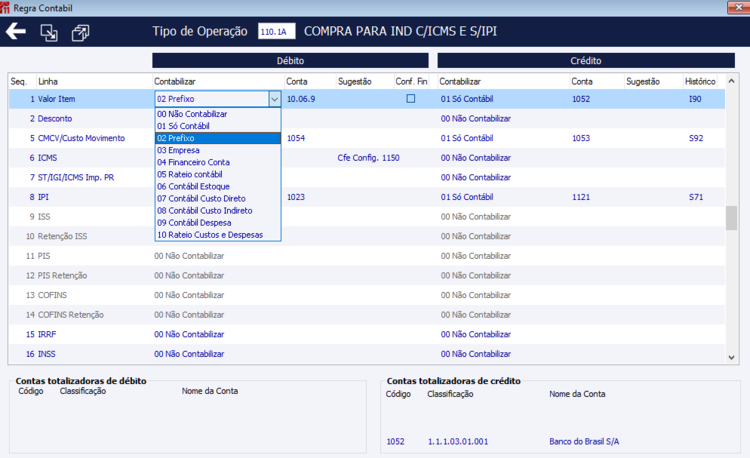

Na coluna Contabilizar do grupo Crédito da linha Valor Item e Desconto passa a apresentar a opção Prefixo quando a configuração GE - VC - 1430 - Versão da tela de "Regras Contábeis" estiver igual a "0 - Original".

Ao utilizar a opção “Rateio Contábil” no campo Valor Item da coluna Contabilizar Débito, são exibidas três opções no campo correspondente da coluna Gerencial Débito:

Nenhum: Solicitará o rateio contábil durante a digitação dos itens;

Conta: Informar uma conta financeira para que o seu rateio seja sugerido na digitação dos itens;

Rateio: Utilizará o rateio da conta financeira da NFE como sugestão para os itens.

Importante: a opção “Rateio contábil” é válida apenas para Notas Fiscais de Entrada.

ICMS

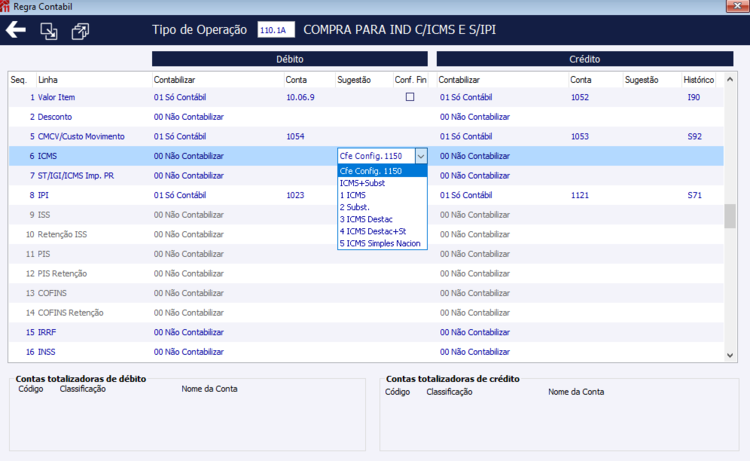

Linha de contabilização do ICMS:

Na linha de cálculo de ICMS, no campo ‘Considerar valor ICMS’ ao selecionar os campos:

Cfe Config. 1150: será indicado o cálculo da linha de ICMS conforme selecionado na configuração.

ICMS + Substituição: campos valor ICMS + valor ICMS não destacado + valor substituição (movimento).

1 ICMS:' campos valor ICMS + valor ICMS não destacado (movimento).

2 Substituição: campo valor substituição (movimento).

3 ICMS Destacado: campo valor ICMS (movimento).

4 ICMS Destacado + Substituição: Vlr ICMS + Vlr subs.

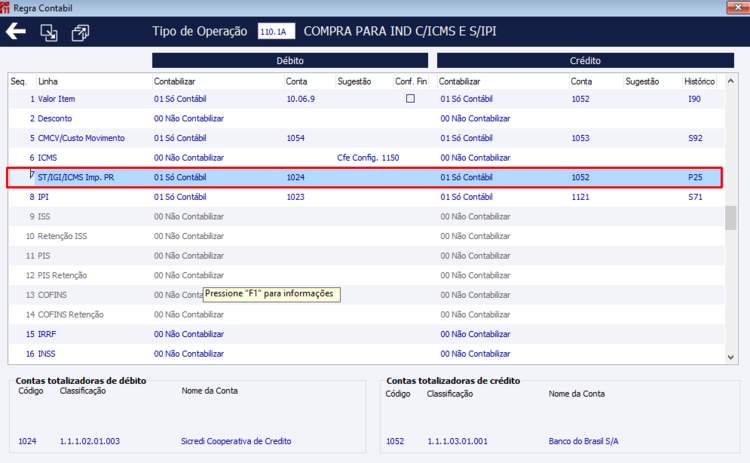

ST/IGI/ICMS Imp.PR:

Linha de contabilização do ST/IGI/ICMS Imp.PR:

A contabilização do ICMS Importação é válida para o Estado do Paraná para as notas fiscais de entrada de importação (CFOP iniciado em “3”) e é realizada com dupla partida, não diminuindo do valor da linha do item.

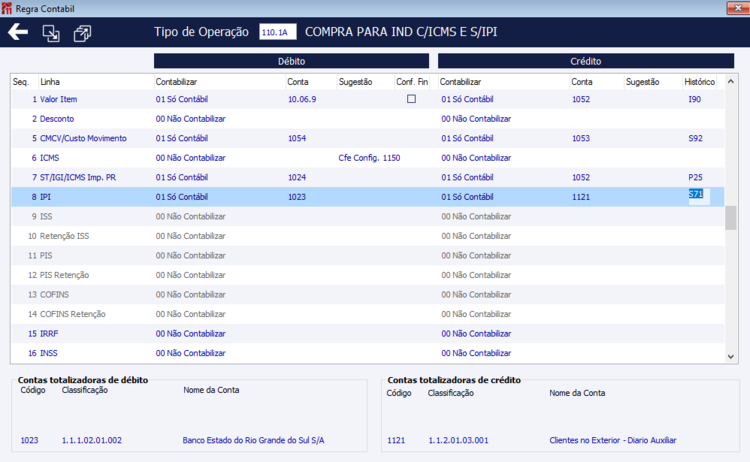

IPI

Linha de contabilização do IPI:

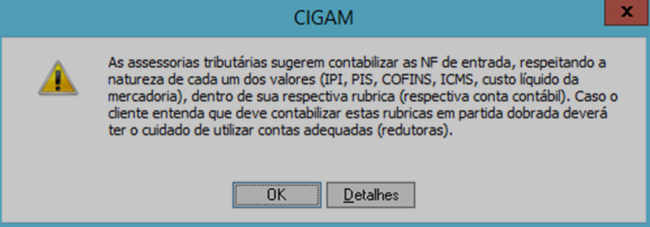

A contabilização do IPI nas notas fiscais de entrada do mercado interno (CFOP iniciado em “1” e “2”) permite que seja partida dobrada (conta débito e conta crédito), além de partida simples (conta débito). Neste caso o IPI é adicionado na linha do item e contabilizado também na sua própria linha. Além disso é necessário utilizar uma conta redutora para que este valor do IPI não seja contabilizado em duplicidade (linhas do item e do IPI). Quando for esta situação citada exibe mensagem de aviso sem bloqueio no cadastro da Regra Contábil contendo a informação:

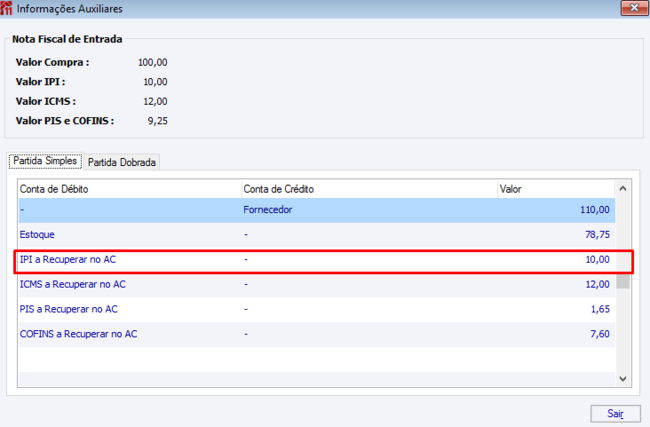

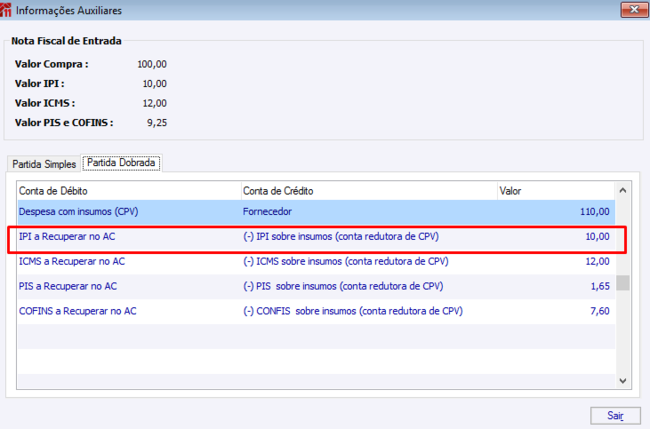

Existe também a possibilidade de visualizar um exemplo de contabilização do IPI na nota fiscal de entrada do mercado interno quando acessado via tecla <F1> na linha do mesmo.

Partida Simples do IPI (conta débito):

Partida Dobrada do IPI (conta débito e conta crédito):

Já a contabilização do IPI nas notas fiscais de entrada de importação (CFOP iniciado em “3”) deve ser contabilizado em partida dobrada (conta débito e conta crédito). Neste caso o valor do IPI não é somado na linha de contabilização do item.

Retenção ISS

Disponibilizada a opção 'Retenção ISS’ na linha de contabilização. Quando utilizada esta opção, será contabilizada a linha no débito e no crédito.

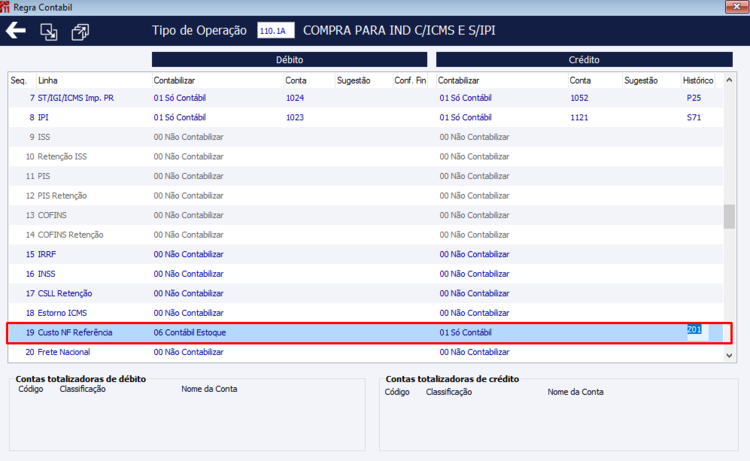

Custo NF Referência

Linha de contabilização do Custo NF Referência:

A contabilização do Custo NF Referência é utilizada na Nota Fiscal de Entrada (Ex: Compra) (CFOP iniciado em “1”, “2” ou “3”), que possui Notas Fiscais referenciadas (Ex: Frete). Já a contabilização da respectiva devolução desta Nota Fiscal de Entrada (Ex: Compra), que é uma Nota Fiscal de Saída é utilizada para o CFOP iniciado em “5”, “6” ou “7” e o Tipo Nota do cadastro do tipo de operação igual à “D” (Devolução).

A linha de contabilização em questão somente está disponível quando a configuração 'GE - VC - 1988 - Versão componente Cálculo de Custo com NF Referência' estiver selecionada como “2” indicando a utilização de múltiplas Notas Fiscais de referência. Na Nota Fiscal de Entrada (Ex: Compra), a configuração do tipo de operação do movimento ‘Buscar despesas da NF de referência para custo - #41’, disponível na guia ‘Custo’ do botão ‘Configurações’, deve estar marcada. Já na devolução não é necessária esta parametrização.

A coluna ‘Débito’ deve ser parametrizada com a opção “1 Contábil Estoque”, disponível quando a configuração '

GE - VC - 2686 - Versão da busca dos Dados Legais do Material' estiver selecionada como “1 Versão unificada” indicando a utilização da Conta Contábil Estoque informada nos Dados Legais do Estoque do cadastro do material. Já na coluna ‘Crédito’ deve ser parametrizada a opção “Só Contábil” com uma conta contábil transitória. Neste caso a parametrização deve ocorrer sempre em partida dobrada (débito e crédito). Por outro lado, na devolução, a coluna ‘Débito’ deve ser parametrizada com a opção “Só Contábil” indicando a conta contábil referente à despesa, enquanto que na coluna ‘Crédito’ deve ser parametrizada com a opção “1 Contábil Estoque”, da mesma maneira conforme descrito na Nota Fiscal devolvida, porém, em coluna contrária (‘Débito’).

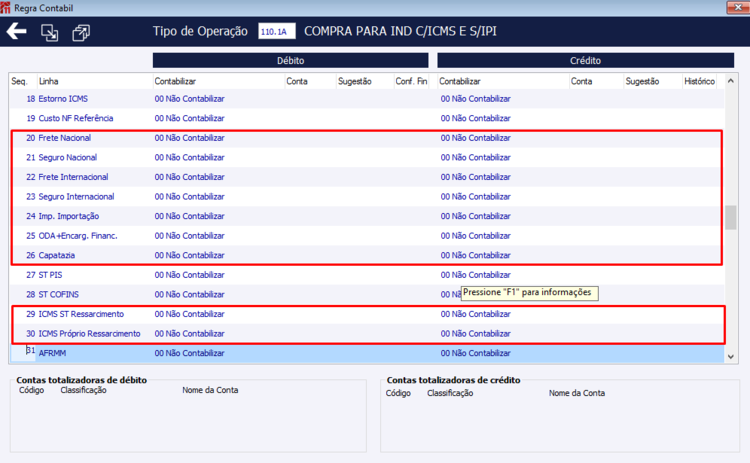

Frete e Seguro Nacional/Internacional e demais despesas

Quando a configuração LF - LC - 2345 - Versão Regra de Contabilização estiver selecionada com a opção ”1” na guia “Outros Encargos”, será permitido destacar “Frete e Seguro Nacional”, “Frete e Seguro Internacional”, “Imposto Importação” e “Outras despesas Acessórias+Encargos Financeiros”, “Capatazia”, conforme segue tela abaixo:

Importante: as linhas de contabilização indicadas acima são válidas apenas para as Notas Fiscais de Entrada (CFOP iniciado em “1”, “2” e “3”).

Linhas de contabilização do ICMS ST Ressarcimento e ICMS Próprio Ressarcimento:

As regras de contabilização 'ICMS ST Ressarcimento' e 'ICMS Próprio Ressarcimento' na guia 'Outros Encargos' é somente permitida a dupla partida e o valor não é desconsiderado do valor do item.

Somente será calculada se no Tipo de Operação no botão ‘Configurações’ na guia ‘ICMS/ST’ estiver com a opção ’Armazenar valor ICMS próprio/ICMS ST (ressarcimento)’ marcada. Esta opção é somente válida para os Tipos de Operação de saída.

Operação de Longo Prazo:

Quando na coluna de Débito, da linha ‘Valor Item’, o campo ‘Contabilizar’ for igual a “Empresa”, o sistema entende que a regra vai respeitar uma operação de Longo Prazo, ou seja, cujos vencimentos dos Lançamentos forem iguais ou superiores ao ano seguinte do ano seguinte da emissão dessa duplicata. Para isso, no cadastro de Empresa, na guia ‘Geral’, foi disponibilizado o campo ‘Contábil Cliente Longo Prazo’. Essa opção deve estar preenchida para poder respeitar a regra.

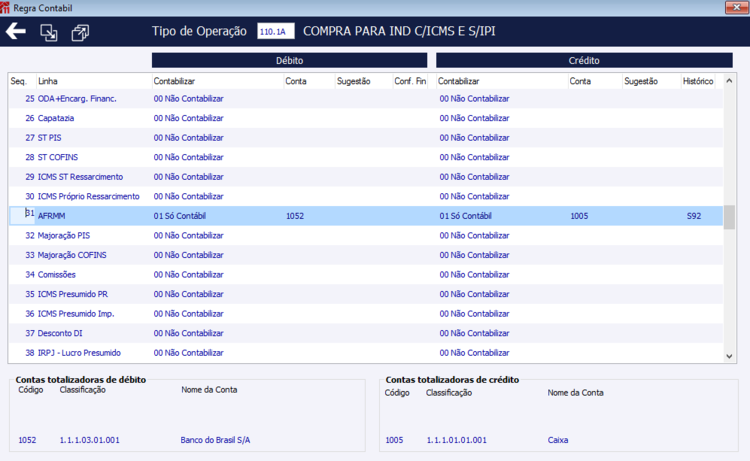

AFRMM

O acesso para essa linha ficará condicionado a Tipos de Operação de Entrada de Importação (CFOP que inicia com “3”)

Conforme Simples ou Dupla partida, desconta o valor "AFRMM" da linha de contabilização do Item da respectiva coluna mencionada.

Trata também a regra "Diminuir valor do item", ou seja, não contabiliza a linha e diminui o valor na linha do item.

Exemplos:

- Se contabiliza o Débito do AFRMM, este valor deve ser subtraído da linha Débito do Item.

- Se não contabiliza débito e crédito AFRMM adicionar o valor AFRMM na linha do item.

- Se indicado "Diminuir", deverá diminuir o valor AFRMM da linha do item e NÃO deverá contabilizar a linha de AFRMM.

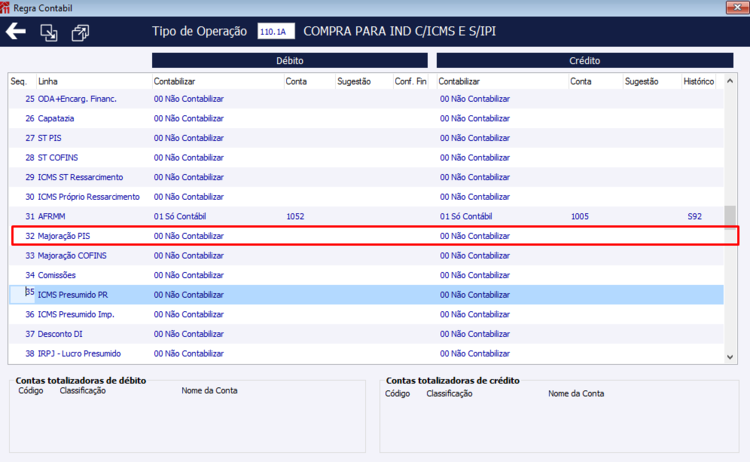

Majoração PIS

O acesso para essa linha ficará condicionado a Tipos de Operação de Entrada de Importação (CFOP que inicia com “3”)

Permite Simples ou Dupla partida.

Disponibilizada somente as opções ’Só Contábil’, ‘Contábil e gerencial’ e ‘Empresa’, ou seja, permite apenas indicar Contas Contábeis. Não permite indicar prefixo ou sufixo de uma conta.

Quando o valor de Majoração de PIS estiver informado na Nota Fiscal de Importação, a rotina de Liberação Contábil passa a considerar esse valor nas seguintes linhas de contabilização:

- Linha do item: a linha do item considera o valor de PIS. Como o valor de PIS contém o valor de majoração, ao somar o valor de PIS no item será descontado o valor de majoração.

- Linha PIS: idem a situação acima, será demonstrado o valor de PIS, menos o valor de majoração.

- Linha Majoração PIS: Será informado o respectivo valor de Majoração PIS.

Importante: Independente de Contabilizar ou não a linha de majoração, uma vez que a Nota possui majoração, as linhas de item e PIS terão descontados esse valor.

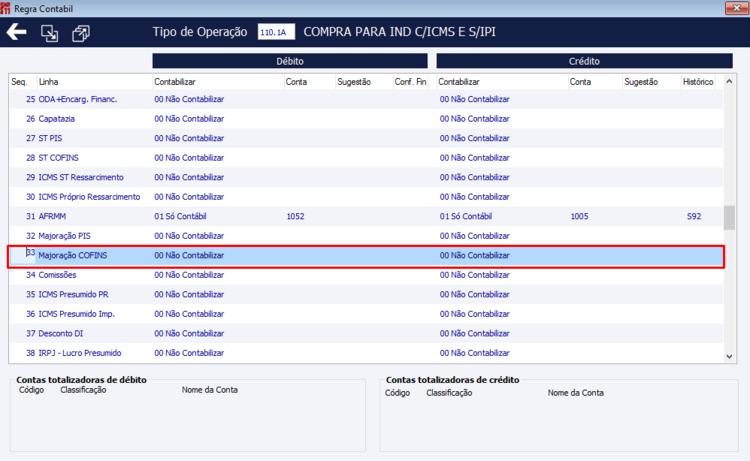

Majoração COFINS

O acesso para essa linha ficará condicionado a Tipos de Operação de Entrada de Importação (CFOP que inicia com “3”)

Permite Simples ou Dupla partida.

Disponibilizada somente as opções ’Só Contábil’, ‘Contábil e gerencial’ e ‘Empresa’, ou seja, permite apenas indicar Contas Contábeis. Não permite indicar prefixo ou sufixo de uma conta.

Quando o valor de Majoração de CONFINS estiver informado na Nota Fiscal de Importação, a rotina de Liberação Contábil passa a considerar esse valor nas seguintes linhas de contabilização:

- Linha do item: a linha do item considera o valor de COFINS. Como o valor de COFINS contém o valor de majoração, ao somar o valor de COFINS no item será descontado o valor de majoração.

- Linha COFINS: idem a situação acima, será demonstrado o valor de COFINS, menos o valor de majoração.

- Linha Majoração COFINS: Será informado o respectivo valor de Majoração COFINS.

Importante: Independente de Contabilizar ou não a linha de majoração, uma vez que a Nota possui majoração, as linhas de item e COFINS terão descontados esse valor.

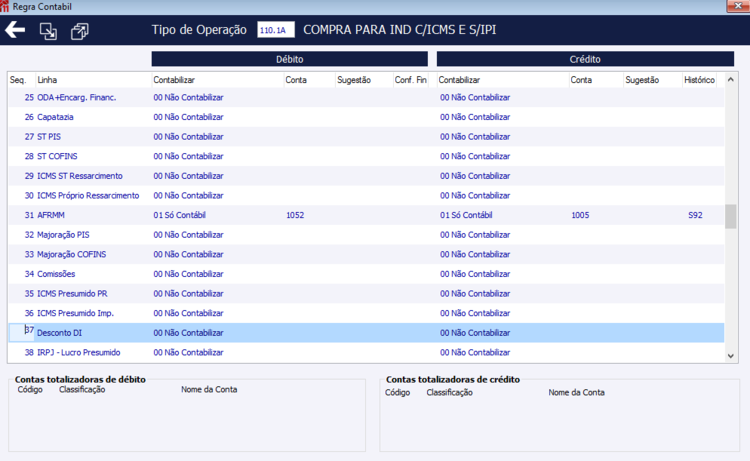

Desconto DI

Esta linha somente ficará disponível para Tipos de Operação de entrada (CFOP iniciado em “1”, “2” e “3”).

A contabilização é realizada com dupla ou simples partida e será diminuída do valor do item.

Importante: esta linha de contabilização somente é observada pelos clientes que possuem o Direito “EXCLUSIVO4”.

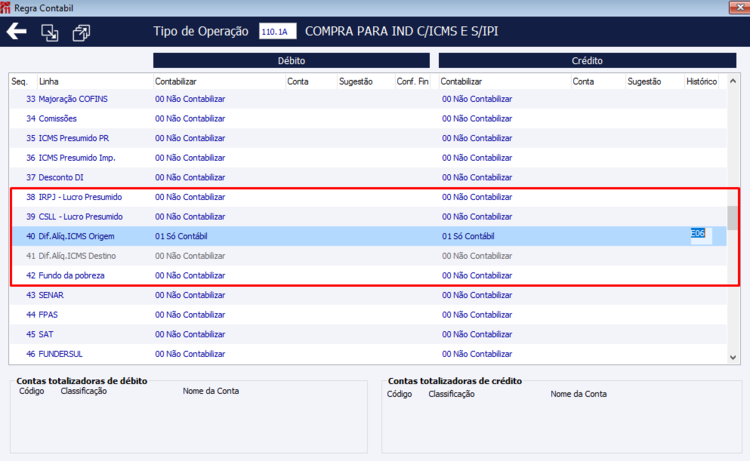

IRPJ - Lucro Presumido, CSLL - Lucro Presumido, Dif.Alíq.ICMS e Fundo da Pobreza

IRPJ - Lucro Presumido e CSLL - Lucro Presumido: linhas de contabilização do IRPJ (Imposto de Renda da Pessoa Jurídica) e da CSLL (Contribuição Social sobre o Lucro Líquido) válidas para as empresas que optam pela forma de tributação do Lucro Presumido.

Dif.Alíq.ICMS Origem e Dif.Alíq.ICMS Destino: linhas de contabilização do DIFAL (Diferencial de Alíquotas do ICMS) calculados nas notas fiscais de saída, de acordo com a proporção do imposto relativa ao Estado de Origem x Estado de Destino.

Importante: estas linhas obrigam os dois lados da contabilização, ou seja, aceitam somente partida dobrada (contas débito e crédito).

Dif. Alíq. ICMS: linha de contabilização do Diferencial de Alíquotas do ICMS calculado na nota fiscal de entrada válido para o recolhimento do imposto ao Estado da Unidade de Negócio. Neste caso a contabilização ocorre numa única linha, desabilitando a linha ‘Dif.Alíq.ICMS Destino’, que é utilizada apenas para as notas fiscais de saída.

Fundo da pobreza: a contabilização do Fundo da pobreza é válida para os Estados que possuem o adicional sobre a alíquota do ICMS destinado à toda população dos mesmos para que tenham acesso a níveis dignos de subsistência. Este valor é contabilizado a partir do valor calculado nas notas fiscais de entrada, nas notas fiscais de saída e nas suas respectivas devoluções.

Obs: nas notas fiscais e suas devoluções o Valor ICMS contém o ICMS Próprio, enquanto o Valor Imposto Pobreza contém o fundo da pobreza. Na contabilização estes valores são contabilizados em linhas separadas, assim como na parametrização do cadastro de regra contábil. Não há a possibilidade de contabilização do fundo da pobreza por partida simples na nota fiscal de saída, ou seja, apenas partida dobrada (conta débito e conta crédito). Somente a nota fiscal de entrada que possui por partida simples (conta débito).

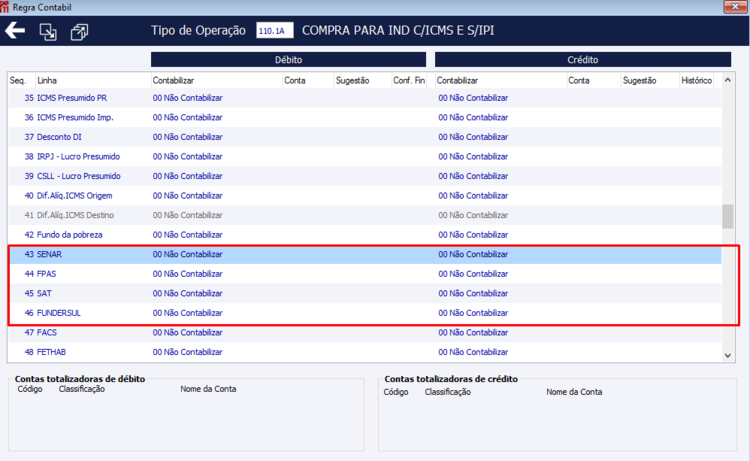

Retenções previdenciárias SENAR, FPAS, SAT e FUNDERSUL

A contabilização das retenções previdenciárias citadas acima é utilizada nas notas fiscais de entrada, por exemplo, envolvendo cana-de-açúcar

SENAR, FPAS, SAT e FUNDERSUL: Linhas de contabilização do SENAR (Serviço Nacional de Aprendizagem Rural), FPAS (Fundo de Previdência e de Assistência Social), SAT (Seguro de Acidente do Trabalho) e FUNDERSUL (Fundo de Desenvolvimento do Sistema Rodoviário do Estado do Mato Grosso do Sul) válidas para os respectivos valores destas retenções previdenciárias calculadas na nota fiscal. As mesmas permitem partida simples e dobrada (contas débito e/ou crédito).

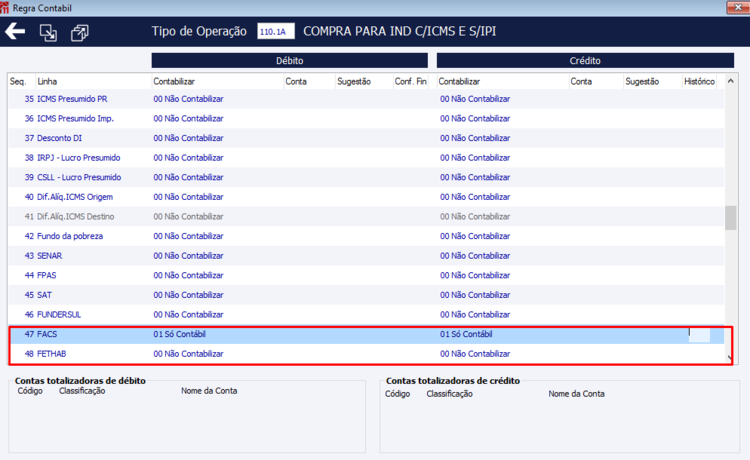

Retenções FACS e FETHAB

A contabilização das retenções citadas acima é utilizada nas notas fiscais de saída e suas respectivas devoluções.

FACS e FETHAB: Linhas de contabilização do FACS (Fundo de Apoio à Cultura da Soja) e FETHAB (Fundo Estadual de Transporte e Habitação) válidas para os respectivos valores destas retenções calculadas na nota fiscal. As mesmas permitem somente partida dobrada (contas débito e crédito).